6/11/2023

本港是全球最長壽的地區之一,男、女性平均預期壽命分別達81歲及87歲1,百歲人瑞更超過1.1萬人2。如要在65歲時,已準備好未來至少二十年的退休生活開支,面對的挑戰不少,尤其是對於在市況波動的年份(例如2022年及2023年)退休的人士而言,難度自然更高。想過一個豐盛收入而無憂的退休生活,需要有一個周全的策略,關鍵之一是保持適度投資之餘,定期獲得潛在的穩定收益。

首先,退休人士宜整合現時所持有流動及非流動資產,包括現金、投資、物業、儲蓄保單等。在扣除應急儲備及即時資金需要後,退休人士可考慮採取以下兩方面收益策略:

退休意味著悠長假期正式開始,卸下平日工作重擔,讓身心休息過來,但投資則不宜停下來。保持適度投資,有助在退休期內繼續爭取潛在資本增值,延長資產可用作提取的「壽命」。

在波動市況下,退休人士可能會擔心虧損而對新的投資有戒心,甚至決定將資產全數套現為現金。其實,保持投資不一定要動用新資金,也不用急於套現,可考慮65歲後保留強積金帳戶,在計劃內繼續投資。現時市場上有個別強積金公司提供每月派息的收益基金,投資者便可在每月獲取收益之餘,繼續投資相關派息基金。保持投資的另一好處是,投資者可避免在市場逆風下「埋單計數」,不但令多年來累積的回報大打折扣,或將帳面虧損變成實際虧損,更可能因此而錯過隨後的反彈。

事實上,在強積金計劃外,亦有部份零售基金提供每月分派的選擇。投資者可根據個人需要及風險承險能力,早在退休前分段購入合適的收益基金,透過平均成本法3,減低波動市況的影響。

退休意味「有出無入」生活的開始,要設法想出「有糧出」的可行方案,並確保每月獲取一定金額的現金流。

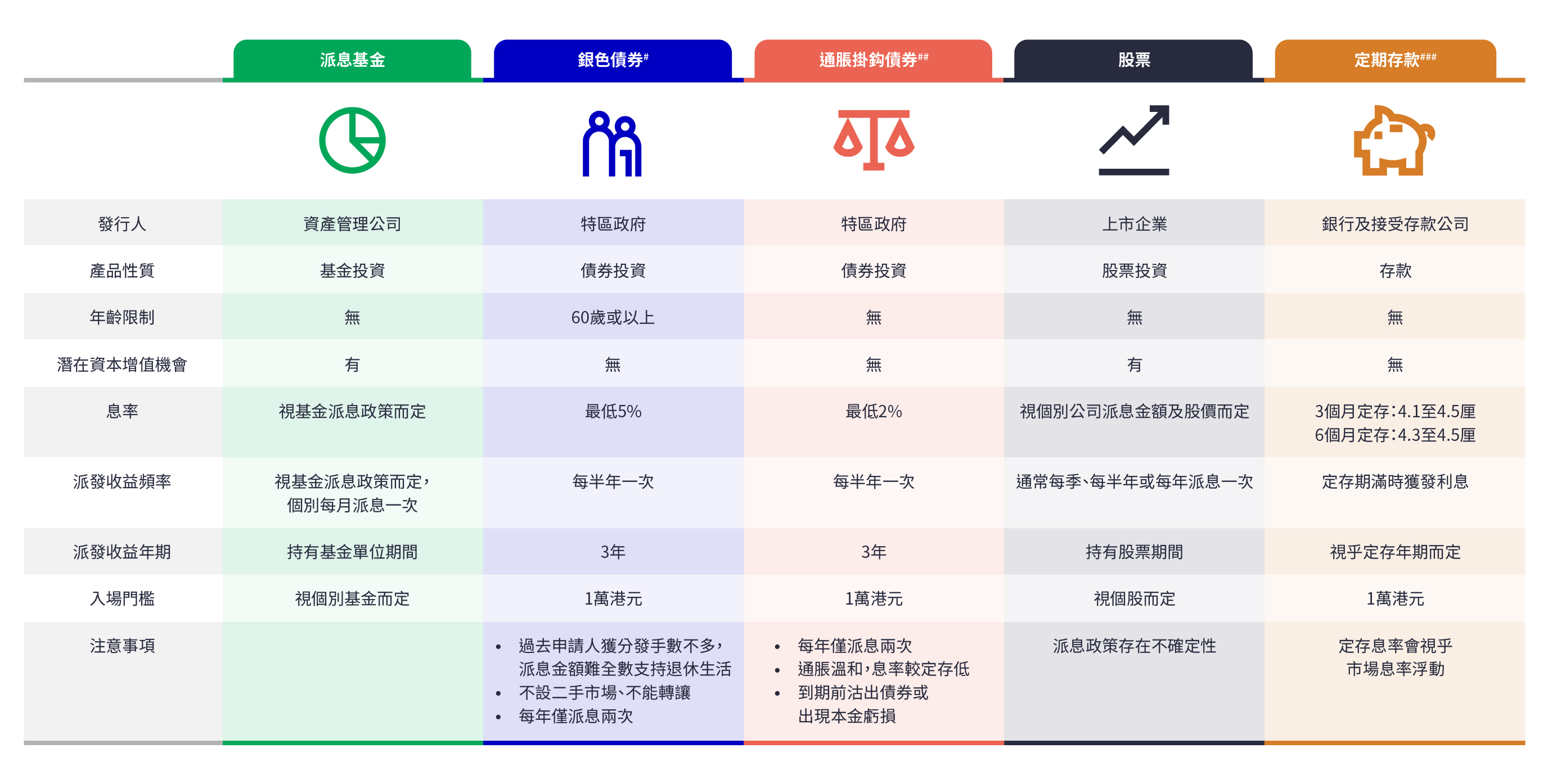

除了上述的派息基金外,近年退休人士還有其他屬於固定收益投資工具的選擇,例如,特區政府發行的銀色債券及通脹掛鈎債券,兩者皆提供最低息率保證,惟每半年派息一次,加上發行時間不固定、獲分發的手數(金額)亦有限,縱使收息金額「有數得計」,亦未必能滿足每月有資金需要的退休人士。

至於股票,部份本港上市公司派發季度股息/中期息,要注意在市況波動期間,有關公司的盈利及派息政策能否持續難以估計,而且投資單一股票的風險亦較高。

市況不穩,風險較低的定期存款自然較受歡迎。投資者可自行選擇存款期(如一個月、三個月、六個月等),配合個人的資金需要。目前定存息率不遜於其他收益投資(見表1),但息率高低受銀行資金成本及本港利率等因素影響,退休人士未能預計收取的利息金額、是否可長期維持於固定水平。

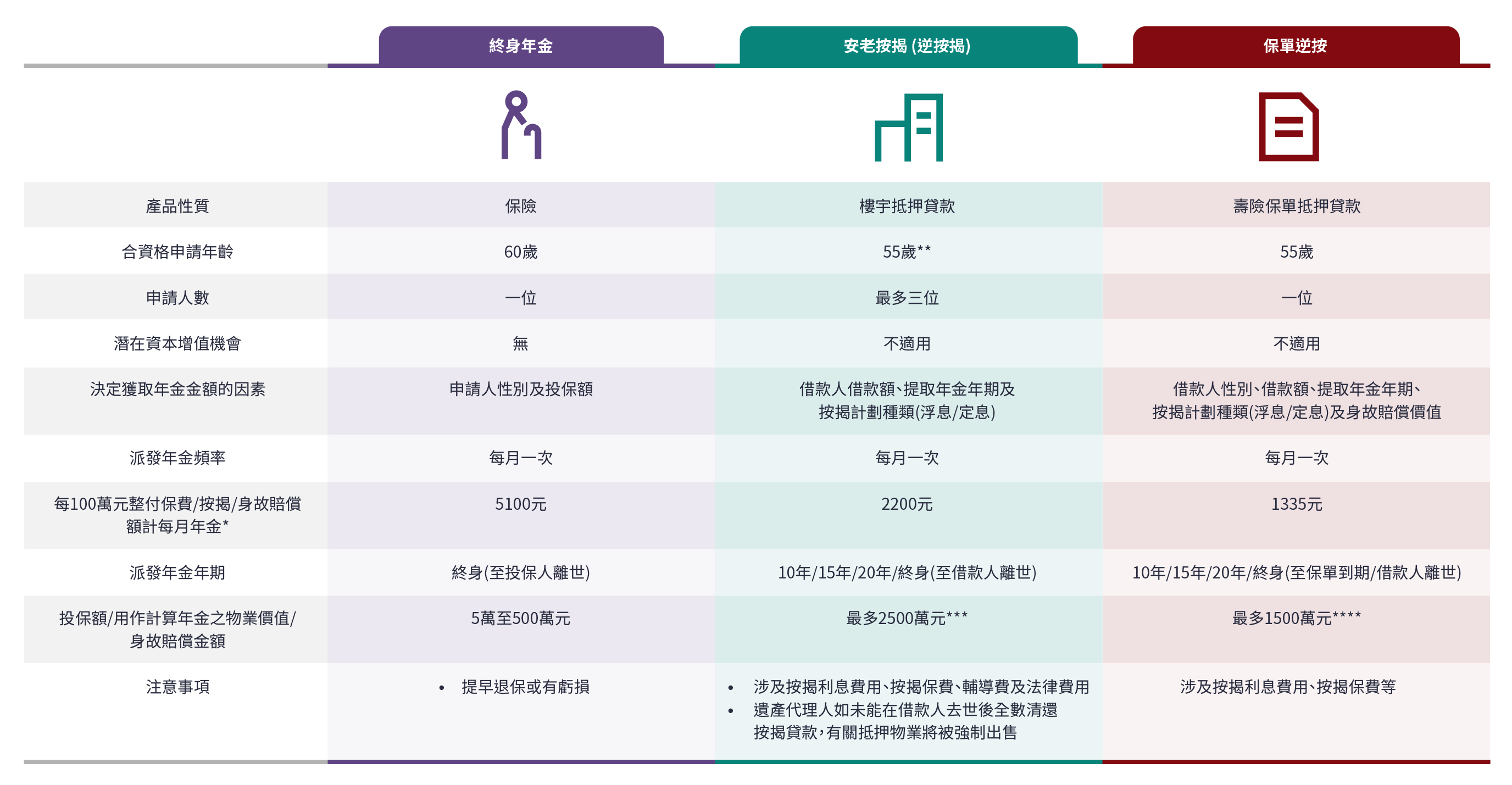

為補足收益穩定性,退休人士可能會選擇一些每月派發年金的產品,例如保險公司或特區政府機構發行的年金產品。須注意的是,該等產品並非投資工具,宜詳細了解相關條款。

以終身年金為例,它屬於終身保險產品。若於保證期內退保,投保人累積所得年金及退保價值總額,可能會遠低於已繳保費總額。至於安老按揭及保單逆按,更是屬於抵押貸款,對資產傳承造成影響。

以上提及的產品各有特點,其性質、息率、派發收益頻率、以至風險不盡相同,並無單一工具或收益方案適合所有人。退休人士可考慮靈活運用手上資產,挑選符合本身年齡、財務狀況、現金流需要的工具,建構資本增值及收益兼備的組合。

表1:常見收益產品比較(資料僅供參考)

資料來源:香港政府債券網站、本港銀行網頁、宏利投資管理,資料截至2023年10月16日。以上資料僅供參考。

#按2023年政府發行之第八批銀色債券為依據。

##按2021年政府發行之通脹掛鈎債券為依據,假設持有至到期日。

###按2023年10月16日本港大型銀行之定存資料為依據,個別或需符合金額、新資金及指定戶口等要求。

表2:每月派發年金產品比較(港元)(資料僅供參考)

資料來源:香港年金公司、香港按揭證券公司,資料截至2023年10月16日。以上資料按相關機構提供的產品為依據,與市場上其他同類產品的條款或有明顯差異,僅供參考。

*年金金額以一名60歲男性整付100萬元保費(終身年金)/申請100萬元按揭(安老按揭)/申請時壽險保單的身故賠償為100萬元計算(保單逆按)作試算。就安老按揭及保單按揭的情況,假設該申請人選擇終身派發年期及定息按揭計劃。僅供參考。

**未補地價資助出售房屋的業主須為60歲或以上。

***若單一物業估值超過 800萬,超出800萬的部份按50%的價值計算;可以多於一個物業作抵押品。

****為壽險保單身故賠償之總額上限。

1 政府統計處,2022年出生時平均預期壽命(臨時數字)

2 政府統計處,2021年本港人口普查

3 平均成本法不論單位價格高低,均定期以固定的金額投資。在單位價格高時,同樣金額購入較少單位。在單位價格低時,同樣金額則可購入較多單位。這種技巧長遠而言可將購入單位的成本價拉勻,緩和短期市場波動對投資的影響。

免責聲明

宏利投資管理是宏利金融的環球財富及資產管理分部。宏利投資管理乃根據其認為可靠的來源編匯或得出本資料的訊息及/或分析,惟對其準確性、正確性、有用性及完整性概不發表任何聲明,對因使用有關訊息及/或分析而引致的任何損失亦概不負責。宏利投資管理、其聯屬公司或彼等之任何董事、高級職員或僱員,對任何人士倚賴或不倚賴本資料所載訊息行事而引致的任何直接或間接損失、損害或任何其他後果,概不承擔法律責任或其他責任。

本資料的訊息僅供教育及參考用途,並不構成代表宏利投資管理向任何人士提出買賣任何證券的建議、專業意見、要約或邀請。本資料所載的所有訊息概不構成投資、法律、會計或稅務意見,或任何投資或策略適用於閣下個別情況的聲明,或構成向閣下提出的個人建議。本資料載有關於金融市場發展趨勢的陳述乃按照現時的市況作出,有關市況會出現變化,並會因市場隨後發生的事件或其他原因而改變。過往回報並不預示未來業績。投資涉及風險,包括損失本金。閣下在考慮任何投資時,如對所採取的行動有任何疑問,應諮詢專業顧問的意見。

專有信息 — 未經宏利投資管理事先同意,不得以任何形式或就任何目的向任何第三方複製、分發、傳閱、散播、刊登或披露本資料全部或任何部分內容。

3205233

問與答:美國政府停擺對市場的潛在影響

美國參議院未能於限期前通過撥款法案,導致聯邦政府自10月1日起迎來近七年來首次停擺。我們的多元資產方案團隊分享了市場於過去美國政府停擺期間的表現,以及投資者在不確定性環境中可以如何自處。

關於聯儲局2025年首次減息的最新觀點

時隔九個月,美國聯儲局在美國時間9月17日宣布再次減息25點子,聯邦基金利率目標區間降至4厘至4.25厘。環球首席經濟師 Alex Grassino及高級環球宏觀策略師邵宇婷,分享他們對今次減息行動的觀點,以及剖析其對亞洲市場的潛在影響。

美國關稅對印度出口的影響

隨着印度進口美國商品的關稅上升,本文將從整體貿易動態、特定行業風險和宏觀經濟的角度,審視相關措施可能造成的影響。儘管在中期內,美印雙方透過談判達成協議仍是最有可能出現的結果,但我們亦會評估關稅持續構成的風險,並探討印度當局潛在的政策回應。

退而不休的豐盛生活

隨著醫療技術的進步,疫苗接種等措施普及,全球人口迎來新一浪的長壽浪潮,年過八十已經是一個新的常態。 因此要對退休生活有良好的規劃,包括維持良好體魄和選擇合適的退休地點,才能讓自己在退休後逾20年間,活得有價值。

不確定性因素增 善用較低風險基金 應對波動市

投資市場不確定性正在加劇,本文將介紹打工仔如何善用較低風險基金應對波動市,以減低受波動市況突襲所帶來的影響。

提取退休收益的策略:應對通脹的四個實用貼士

即使從工作崗位退下來,退休規劃其實仍未能劃上休止符。您必須定期審視提取策略及作出相應的調整,以防不斷變化的經濟情況令您大失預算。即睇四個實用貼士,避免您的退休儲蓄被通脹蠶食而提前耗盡。