10/11/2022

亞洲宏觀策略主管 Sue Trinh

投資者和決策者密切關注美元走勢,畢竟,美元是全球主要的儲備貨幣。至關重要的是,美元大幅波動可能會對經濟增長帶來重大影響。

在金融界,不同領域的人士對代表美元的基準可能會有不同的理解。交易員所指的美元表現可能代表以下其中一項:

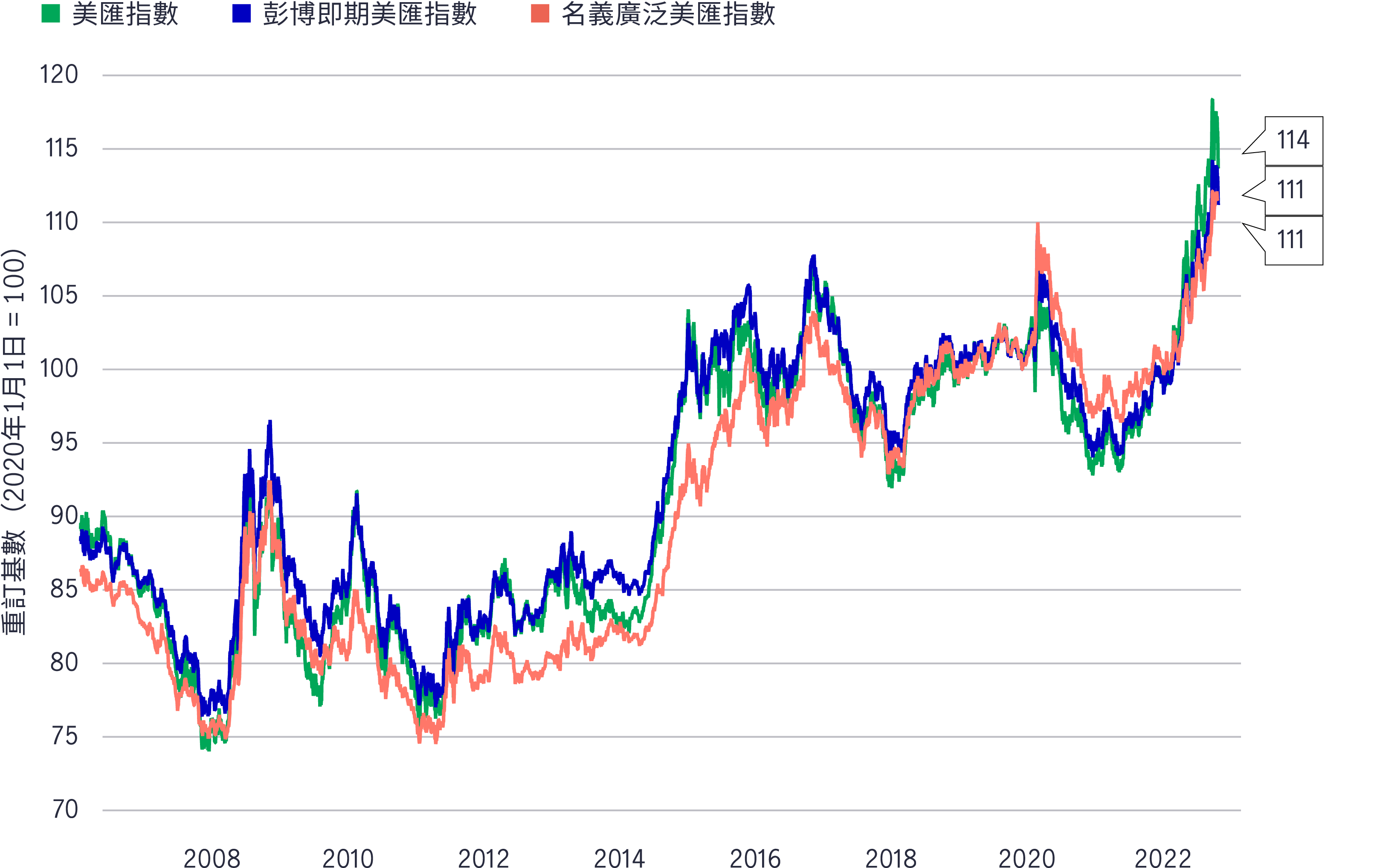

無論您選擇哪一項基準,同樣反映美元自2008年以來升值45%至60%,而大部份升幅集中於過去18個月。

美元在過去18個月升勢迅速

資料來源:美國聯儲局、Macrobond、宏利投資管理,截至2022年10月27日。

目前,美元強勢可通過以下三個渠道影響環球經濟前景:

1 環球貿易轉弱,限制世界其他地區的經濟增長

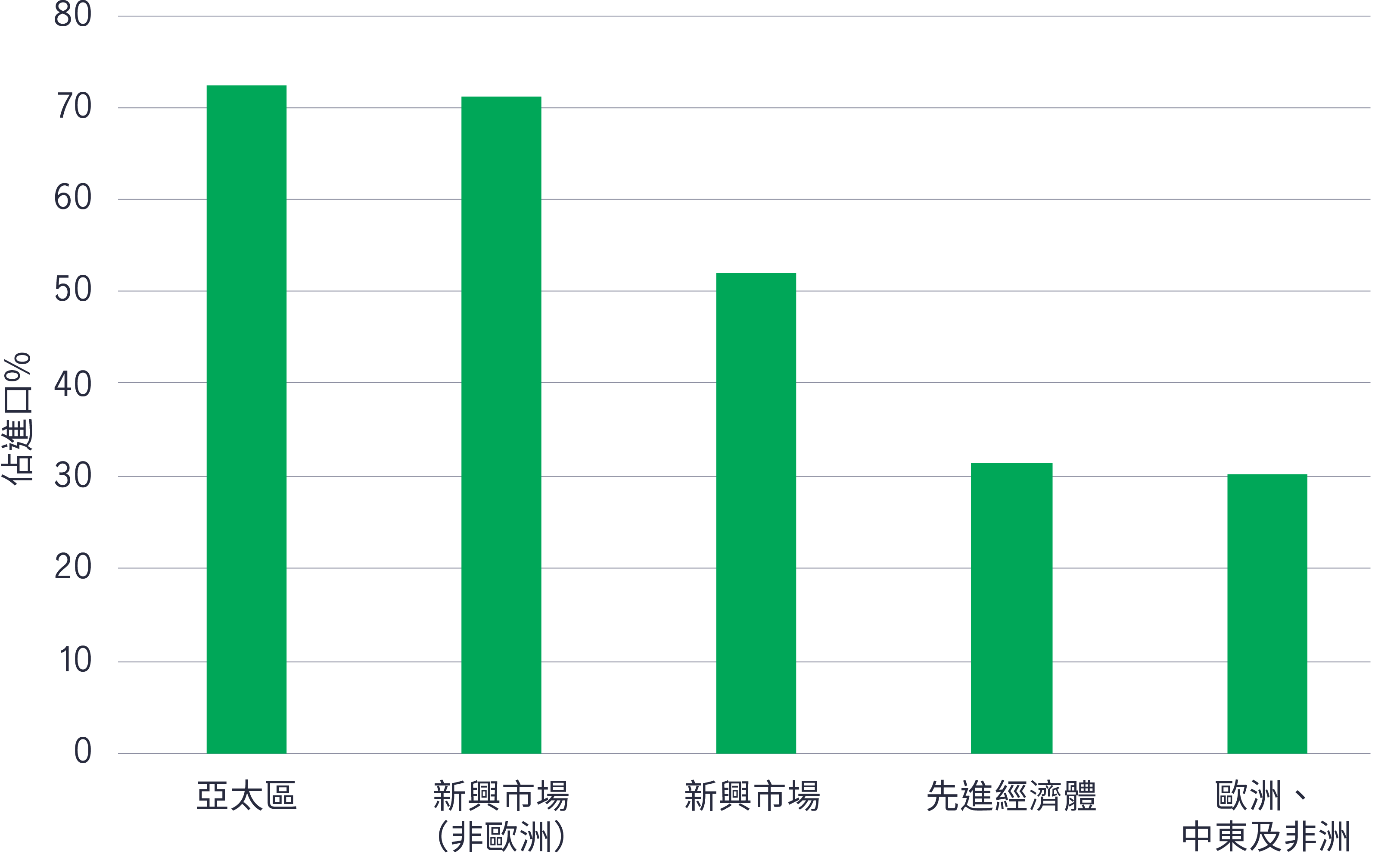

美元匯價愈強,美國以外幾乎所有經濟體的進口價格便會愈貴。毫無疑問,這將會削弱環球貿易的需求,繼而拖累環球增長:大約40%的全球貿易以美元計價,許多新興市場的比例更高。

大量環球貿易以美元計價

資料來源:東南亞各國央行、宏利投資管理,截至2022年7月。

有跡象顯示環球貿易持續轉弱:南韓10月首20日的名義出口增長按年(經工作日調整)平均急跌約9%,創兩年低位,而環球製造業採購經理指數的新出口訂單指數亦在9月進一步跌至收縮區間。

2 對環球通脹的影響

基於環球貿易以美元計價的比重龐大,顯然,在美元走強下,幾乎所有國家的當地貨幣轉弱,進口成本因而增加。這將無可避免影響環球通脹前景,迫使各央行採取更進取的緊縮政策。

亞洲方面,印尼、南韓和菲律賓央行已明確表示,當地貨幣貶值/穩定將成為其決定加息的因素。雖然本地貨幣轉弱一般有助淨出口經濟體提升出口競爭力,但目前環球需求疲軟的環境可能會抵銷這些優勢。

3 美元走強對新興經濟體帶來重大的影響

強美元亦會令外部脆弱問題嚴重的新興經濟體受損,尤其是一些擁有龐大美元計價債務、經常帳赤字巨大,以及外匯儲備偏低的市場。這可能迫使央行(尤其是對外收支狀況疲弱的經濟)採取更進取的緊縮政策而非其他措施,以阻止資本外流。

總括而言,我們認為強美元是導致環球經濟前景轉弱的關鍵因素之一。我們預期美元升值將進一步拖累環球貿易,加劇環球通脹壓力,推動部份央行進一步調高政策利率。

我們認為待通脹、美國國庫債券孳息率及聯儲局預期見頂或轉向(換言之,即聯儲局轉持溫和立場)後,美元強勢的情況才有望扭轉過來。我們認為明年1月的美國通脹數據將至關重要:預示我們是否應重新審視基本情況預測,即聯儲局將於2023年3月21日至 22日的聯邦公開市場委員會會議上,暫停收緊行動並重新評估其貨幣政策正常化路向。

一如既往,我們的觀點面對風險:

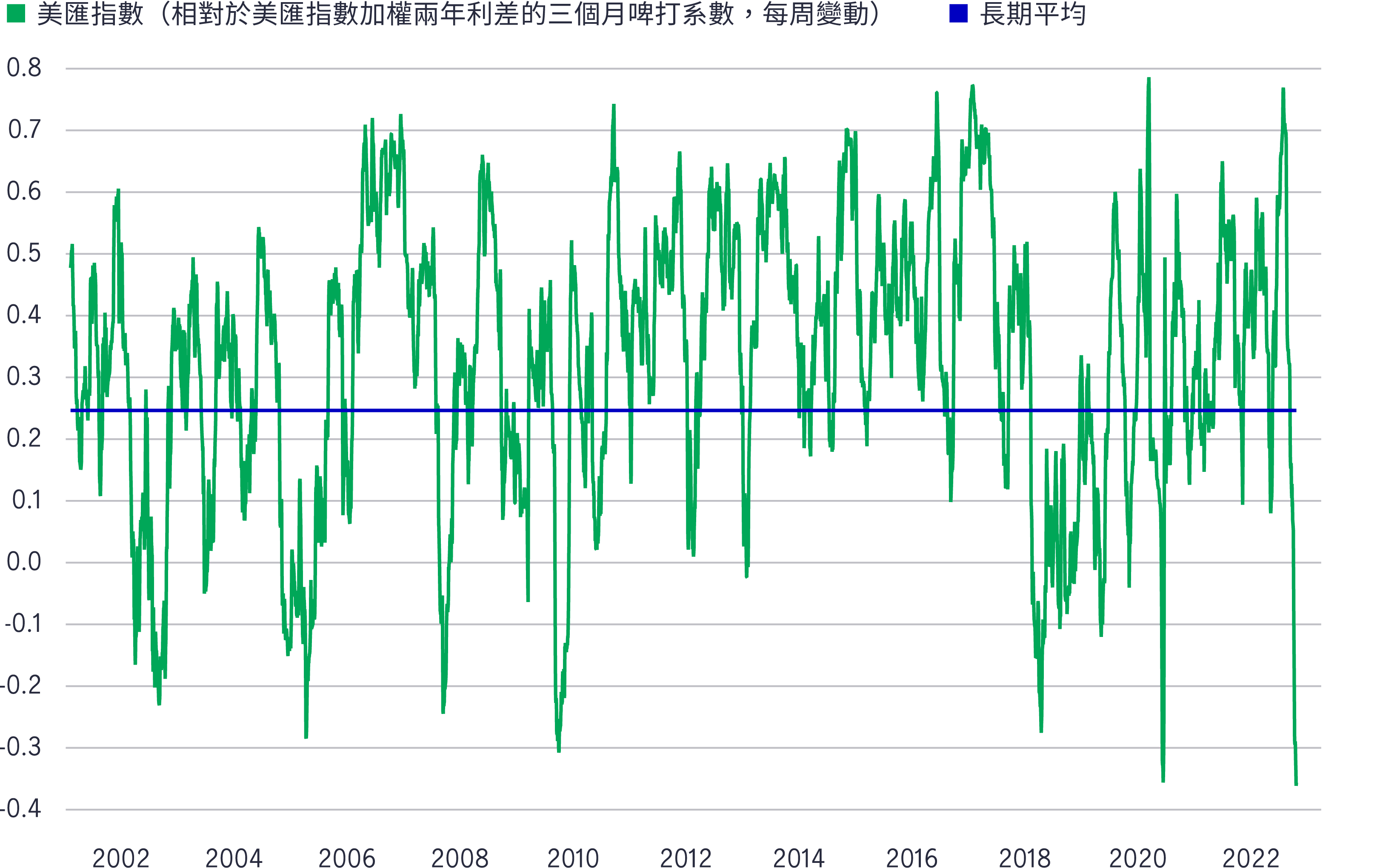

利率差距可能並非美元走強的主要動力

資料來源:美國財政部、Macrobond、ICE、宏利投資管理,截至2022年10月27日。

1 ICE是指洲際交易所。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

2026年前景展望系列:宏利環球多元資產入息基金

在人工智能大趨勢、能源轉型、聯儲局減息預期、聯儲局潛在人事變動,以及財政支持擴大的推動下,2025年市場表現強勁。我們預計,隨著2026年時間逐步推移,宏觀經濟環境將更趨明朗,增長動力將會改善。儘管美國聯儲局預期將於今年內繼續放寬貨幣政策,但市場仍蘊藏豐富的收益投資機會,其來自多元化全球市場及不同來源,並由傳統政府債券延伸至高收益債券及期權沽售交易。在此環境下,宏利環球基金—環球多元資產入息基金(「本基金」)的主要目標,依然是以更清晰且高度專注的方式聚焦於締造收益。無論短期股市表現如何,或是貨幣政策周期如何波動,本基金都致力維持投資於長期資本增長機會,同時提供穩定而較高的收益分派。

問與答:美國政府停擺對市場的潛在影響

美國參議院未能於限期前通過撥款法案,導致聯邦政府自10月1日起迎來近七年來首次停擺。我們的多元資產方案團隊分享了市場於過去美國政府停擺期間的表現,以及投資者在不確定性環境中可以如何自處。

關於聯儲局2025年首次減息的最新觀點

時隔九個月,美國聯儲局在美國時間9月17日宣布再次減息25點子,聯邦基金利率目標區間降至4厘至4.25厘。環球首席經濟師 Alex Grassino及高級環球宏觀策略師邵宇婷,分享他們對今次減息行動的觀點,以及剖析其對亞洲市場的潛在影響。

美國關稅對印度出口的影響

隨着印度進口美國商品的關稅上升,本文將從整體貿易動態、特定行業風險和宏觀經濟的角度,審視相關措施可能造成的影響。儘管在中期內,美印雙方透過談判達成協議仍是最有可能出現的結果,但我們亦會評估關稅持續構成的風險,並探討印度當局潛在的政策回應。