24/02/2023

首席投資組合經理 Steven Slaughter

在2022年,各地經濟擺脫疫情影響而逐步復甦,過程中全球股市受壓,逆轉2021年顯著造好的情況。股市表現受多重因素影響而被拖累,包括,對經濟衰退的憂慮加劇、通脹處於數十年高位,加上央行的進取貨幣緊縮政策使企業的盈利預測被下調。俄烏衝突和新冠疫情持續也令投資氣氛受壓。在本文,首席投資組合經理Steven Slaughter分析在當前經濟環境下,投資於康健護理業的吸引力,並概述作出長期配置的理據。

在2020年及2021年期間,大市受新冠疫情影響而出現歷史性波動,但踏入2023年,全球市場呈現一片樂觀氣氛,憧憬前景將會趨穩,經濟可望持續復甦。在2020年初,股市錄得歷來數一數二的跌幅(情況並不令人意外),然後在2020年下半年及2021年出現歷來數一數二的迅速反彈。

然而,2022年的市況遠較預期波動,因為全球市場面對多宗不利事件,而且經濟仍然受困於疫情持續的環境。這些不利因素包括俄烏衝突,以及導致通脹壓力升溫的供應鏈問題。全球央行被迫轉為推行進取的貨幣緊縮政策,結果不利投資氣氛,並引發市場對全球經濟衰退的憂慮。

在這個充滿挑戰的環境下,整體的股票及固定收益市場大幅下跌,令投資者難尋藏身之所。然而,康健護理股在跌市期間抗跌力較佳,再次印證其作為中堅防守股的實力。

儘管該板塊在2022年的表現相對優秀,我們認為康健護理股將在2023年及長期繼續展現投資吸引力。康健護理業的強韌性,應有助其在整個市場周期跑贏廣泛股票市場,而該行業具有突破創新的傾向,可以提供強勁的增長動力。

雖然康健護理業近年聚焦於與新冠疫情相關的發展,但業界仍然致力為其他醫療需求缺口,尋求療法及發展,包括癌症、代謝綜合症、稀有病(或稱罕見病),以及中樞神經系統疾病等。

此外,從曾感染新冠病毒患者的健康狀況的新證據可見,應對上述迫切醫療需求日形重要。

誠然,康健護理公司應對醫療需求缺口的能力,是我們配置資本的三大指導原則之一,亦有助反映行業的可觀長期增長潛力。

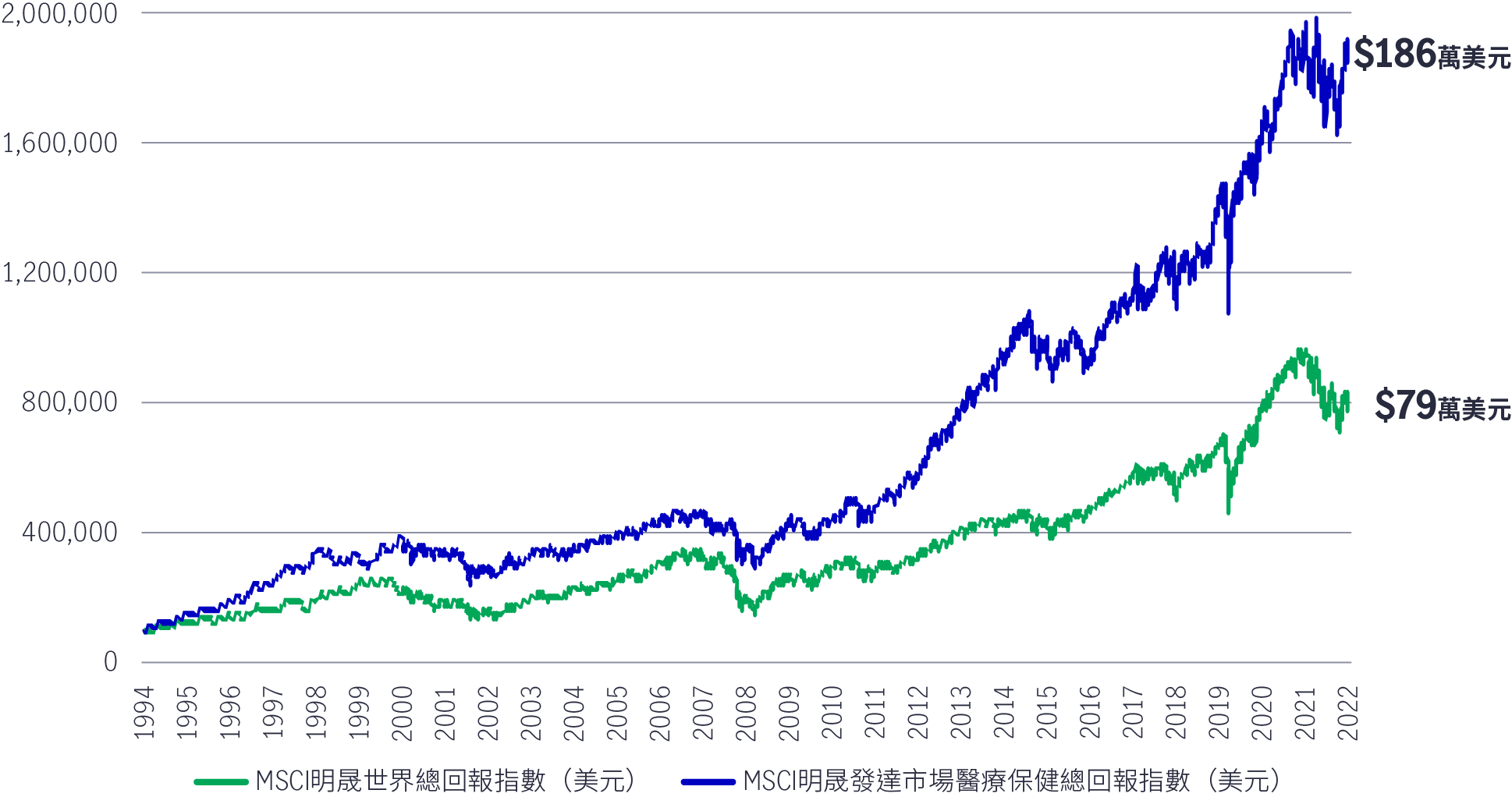

圖一:1994年12月31日至2022年12月31日期間,每100,000美元的投資增長

自1995年起,全球康健護理股領先大市超過3%(年率化),多年累積後表現差距龐大

資料來源:eVestment,截至2022年12月31日。

一直以來,康健護理業能在整個經濟周期中錄得強勁表現,特別是在經濟低迷時期。在市場波幅加劇和經濟不景時,其超額回報通常會更為明顯,在2022年的困境下亦不例外,期間康健護理業也帶來可觀的相對超額回報。

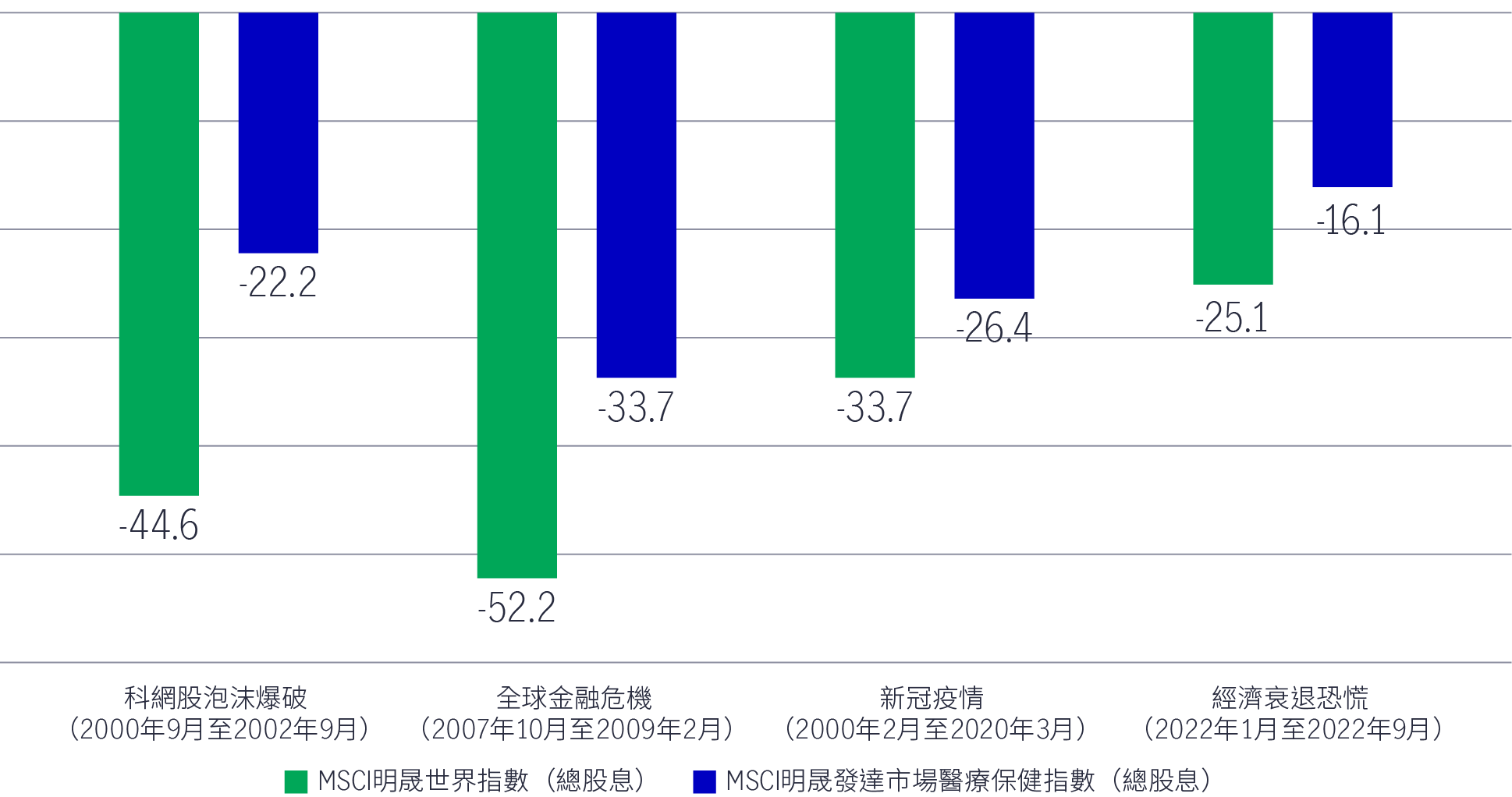

圖2: 康健護理的超額回報於經濟不景期間更明顯

康健護理行業的防守特質源於康健護理產品和服務的供求動力。縱使周期性行業在經濟低迷期間的需求一般都會大幅下降,但康健護理業的需求卻普遍保持強韌,消費者對生物製藥產品、醫療產品和服務的需求缺乏彈性。這情況在新冠疫情期間更為明顯,不少康健護理產品和服務的需求急升。

雖然目前難以確定全球經濟會否在2023年嚴重衰退,但我們相信一旦經濟衰退,康健護理業將為投資者的資金提供相對安全的保障。

在進行基本因素研究的過程中,我們發現了數個值得注意的臨床試驗,顯示新冠患者在康復後的發病率增加(所謂「長新冠」)。這些研究特別指出,與從未感染的人士比較,曾經感染新冠病毒人士罹患心血管疾病、糖尿病和中樞神經系統疾病的風險較高。

雖然這些情況的長期影響仍有待深入研究,但我們認為不同研究人員都發現一致結果,正好反映相關生物製藥及醫療產品在後疫情時期的需求有所增加。

康健護理業近年一直專注於與新冠疫情相關的發展。全球領先的康健護理公司以歷來最短的時間,研發出有效的疫苗、診斷測試及療法來對抗該病毒。此外,疫情推動業界創新,為遙距醫療帶來更先進的技術,讓醫生能夠以遙距方式與患者聯繫。

雖然全球大部份地區的住院率和死亡人數已經下降,療法亦有所改善,但中國和其他個別地區的新冠病例顯著急增,我們預計隨著疫情轉變為季節性風土病,不同地區的感染個案將繼續反覆飆升。

康健護理業積極應對新冠疫情,並透過銷售上述疫苗、診斷測試及治療藥物增加回報。一如我們所料,在這些公司當中,有不少將超額現金流再作投資,用於提升研發能力、資本開支及投資計劃,從而進一步推動發展,以應對新冠感染以外的迫切醫療需求。

隨著全球過渡至後疫情時期,我們預計整體行業將加快創新步伐,並可望藉著增加投資而取得回報。

在投資於這個行業時,以嚴謹的基本因素研究來篩選大量科學數據是致勝關鍵。我們透過評估新興科學和醫學發展,進行「由下而上」的基本因素投資流程,加上嚴謹的內在估值框架,有望為投資者發掘估值合理的投資良機。

我們繼續運用這個策略來評估不同行業。有鑑於此,上述有關康健護理業結構性轉變(包括但不限於長新冠)的研究結果,支持業界儘快以有效方式管理其他既有疾病(癌症、代謝綜合症、哮喘和其他免疫系統疾病),因為我們的研究發現,這些既有疾病將令患者的新冠發病率及死亡率上升。

因此,我們對現正積極治療心血管疾病、阿茲海默症和糖尿病的生物製藥公司開始建立或增加確信度。

其次,我們仍然大致看好數家診斷與工具公司和生物製藥公司,因為相信它們在新冠肺炎轉變為風土病的過程中,將繼續獲得超額現金流。隨著這些公司增加研究、資本開支和新產品投資後在未來數季及數年取得成果,當中部份可望實現高於市場的回報。

以一家多元化的康健護理產品公司為例,它把新冠病毒檢測業務所得的大部份新增利潤用作投資,以提升其在連續血糖監測市場的領先地位。這是一種新興的二型糖尿病診斷方法,蘊藏著為人忽略的市場機會。

最後,如上文所述,我們較為看淡個別生物製藥、康健護理服務及醫療設備公司,因為它們過於集中於一些受到持續疫情所顯著拖累的疾病和產品市場,其中包括進行非必要手術、提供醫院服務及治療特定腫瘤病症的公司。

我們仍然相信,治療和預防疾病的新方法將繼續在長期推動政府把資源分配予康健護理產品和服務。撇除新冠病毒帶來的利好因素和阻力,人口老化、醫學進步及醫療需求缺口龐大等長期趨勢,將繼續支持均衡的投資策略對康健護理公司作長線投資。

個別康健護理公司有潛力在長期取得強勁表現。因此,現在是投資這個行業的理想時機,而投資者應著重選股,視之為實現優秀表現的潛在動力。

我們相信這些具創意和吸引力的公司將能夠抵禦下次跌市,並為股東創造長期價值。

透過評估新興科學和醫學趨勢,進行「由下而上」的基本因素投資流程,加上嚴謹的內在估值分析,將有助我們發掘這些投資良機。這個策略可以確保資金重點配置於那些致力滿足醫療需求缺口、尋找被忽略的市場機會,或能夠減低醫療成本的公司。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

2026年前景展望系列:宏利環球多元資產入息基金

在人工智能大趨勢、能源轉型、聯儲局減息預期、聯儲局潛在人事變動,以及財政支持擴大的推動下,2025年市場表現強勁。我們預計,隨著2026年時間逐步推移,宏觀經濟環境將更趨明朗,增長動力將會改善。儘管美國聯儲局預期將於今年內繼續放寬貨幣政策,但市場仍蘊藏豐富的收益投資機會,其來自多元化全球市場及不同來源,並由傳統政府債券延伸至高收益債券及期權沽售交易。在此環境下,宏利環球基金—環球多元資產入息基金(「本基金」)的主要目標,依然是以更清晰且高度專注的方式聚焦於締造收益。無論短期股市表現如何,或是貨幣政策周期如何波動,本基金都致力維持投資於長期資本增長機會,同時提供穩定而較高的收益分派。

2026 Singapore Fixed Income Outlook: A Sanctuary for Investors in Uncertain Times

Singapore bonds posted strong performance in 2025 amid a raft of global challenges on the back of structural inflows and sovereign strength. In this 2026 Outlook, the Singapore Fixed Income team outlines the underlying fundamentals and catalysts supporting positive momentum for the asset class in the new year and why the market is increasingly seen as a sanctuary for investors in uncertain times.

2026 AP REITs Outlook: From Rate Relief to Growth Revival

After posting positive performance in 2025, Asia Pacific ex-Japan REITs (AP REITs) are set for a pivotal transition from a period of rate-driven relief to a phase of growth revival. In this 2026 Outlook, Portfolio Managers Hui Min Ng and Derrick Heng analyse how declining interest rates are opening two avenues of growth for the asset class – organic growth via interest cost savings and inorganic growth via capital recycling. Additionally, the team explains how catalysts such as favourable historic relative valuations and positive policy changes in regional exchanges enhance the attractiveness of AP REITs for investors, ending with sectors that the team favours for the new year.

2026 Outlook Series: Global Equity Diversified Income

Equity market leadership could broaden in 2026 beyond mega-cap technology, creating opportunities across sectors and regions. Global economic growth is expected to stabilize, supported by fiscal spending and easing monetary policy in key markets. Europe and select Asian economies offer attractive valuations and improving fundamentals, complementing US resilience. Value and income-focused strategies may regain prominence alongside growth, supported by quality fundamentals. The Global Equity Diversified Income strategy is positioned for diversification across geographies, sectors, and styles, aiming for income and capital appreciation.