亞洲(日本除外)定息產品首席投資總監 Murray Collis

亞洲定息產品高級投資組合經理 黃栢仁

亞洲定息產品投資組合經理 林啟基

在過去兩年,中國房地產業持續下挫及內地厲行抗疫清零政策,拖累亞洲高收益債券反覆下跌。然而,正如亞洲(日本除外)定息產品首席投資總監Murray Collis、亞洲定息產品高級投資組合經理黃栢仁和亞洲定息產品投資組合經理林啟基在本投資通訊所指出,雖然亞洲高收益債券曾面對困境,但自去年11月以來已見回升並於2023 年繼續保持正面的動力。此外,現時亞洲高收益債券為投資者提供吸引的風險回報機會,而且受惠區內經濟強韌及該資產類別的獨有特點,可望應對市場波動。

在過去兩年,亞洲高收益債券逆風而行,甚至可以說是「雪上加霜」。

源自中國內房的陰霾自2021年8月開始籠罩該資產類別。當時,中國政府(非正式)推出「三條紅線」政策,透過降低房地產發展商的槓桿水平,從根本上調整房地產業在中國經濟中所擔當的角色。營商環境突然轉變,加上厲行抗疫封鎖措施,使房地產發展商的現金流受壓,並削弱消費意欲。內房業失去政府的有力支持,導致連番違約、信貸評級下調、債券交換,甚至信貸評級被撤銷。

在2022年,亞洲高收益債券不但面對地區內特殊性質風險,亦面臨環球宏觀風險,因為美國聯儲局實施進取的貨幣緊縮政策,以遏止通脹飆升。聯邦基金利率區間由2022年3月初的0%至0.25%,上升至2022年12月的4.25%至4.50%。由於大部份已發展及新興市場央行跟隨聯儲局加息,環球固定收益資產錄得自1900年以來最遜色的年度表現。

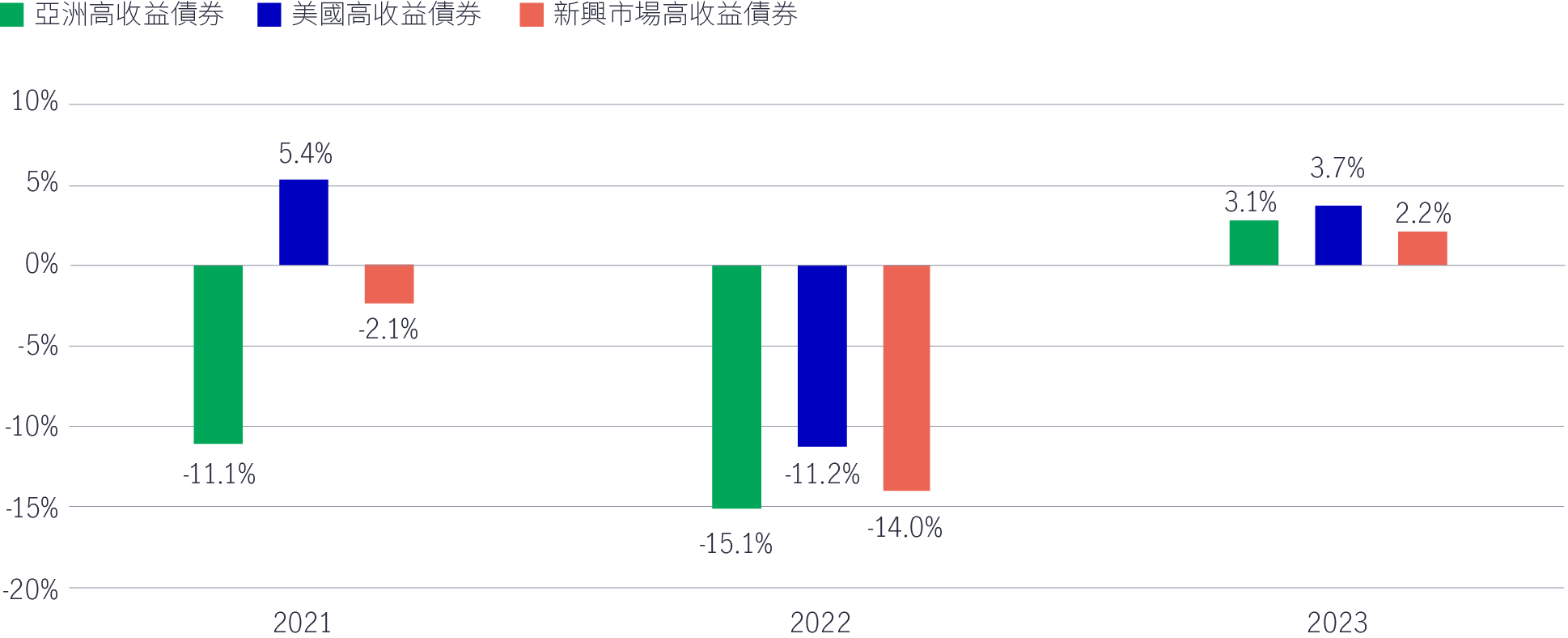

因此,在 2021年至2022年期間,亞洲高收益債券表現遜於環球同類債券(見圖1)。然而,隨著中國宣布重啟經濟,並推出多項利好房地產業的政策,該資產類別在2022年11月大幅回升。

圖1:環球高收益債券表現(2021年至2023年,年初至今)1

儘管近日市況波動,毫無疑問地,在具挑戰性的環境下,亞洲高收益債券的2023年前景仍大致向好。這源於區內經濟堅韌,並受惠該資產類別的獨有特點。

在我們的2023年亞洲固定收益展望中,我們假設:即使環球宏觀市況仍未見顯著改善,但固定收益資產面對的前所未見阻力大多可能已經消退。事實上,市場價格已反映大部份遏抑通脹所需的貨幣緊縮政策,而且有關聯儲局政策未來走向的相對不確定性減少,換言之,即利率長期偏高。

與此同時,我們相信有兩個原因使亞洲相對其他地區具備較佳條件,可駕馭當前複雜的宏觀環境。

最重要的是,中國決定取消抗疫清零政策並重啟經濟的進程較預期迅速。國際貨幣基金組織在1月底把中國2023年的國內生產總值增長預測調高至5.2%,在顯著的正面影響帶動下,鄰近國家應可受惠。例如,在2023年1月,泰國入境旅客人次按年上升接近16倍,而在當前的泰國旅遊高峰期,中國旅客人數較前一個月上升約80%。

其次是,中國重啟經濟的動力與目前區內市場經濟強勁及通脹前景轉佳互相配合。國際貨幣基金組織預測,2023年亞太區的增長率為4.7% ,與2022手比較屬於明顯放緩,也是在環球經濟放緩下增長最迅速的地區。

此外,亞洲的整體通脹壓力可說是較低,而且區內市場情況不一,導致貨幣政策與已發展市場(日本除外)出現分歧。鑑於中國較遲重啟經濟,故採取逆周期利率政策,這從人民銀行近日調低存款準備金率可見一斑。印尼、馬來西亞及南韓等其他市場已暫停收緊貨幣政策,印度亦考慮跟隨,原因是區內市場的價格動力有別於已發展經濟體,通脹已有所緩和。

除了受惠潛在的經濟利好因素,亞洲高收益債券具備優於環球同類債券的多項主要優勢。

與環球同類債券比較,亞洲高收益債券的存續期向來較短,意味著債券價格對利率走勢較不敏感。

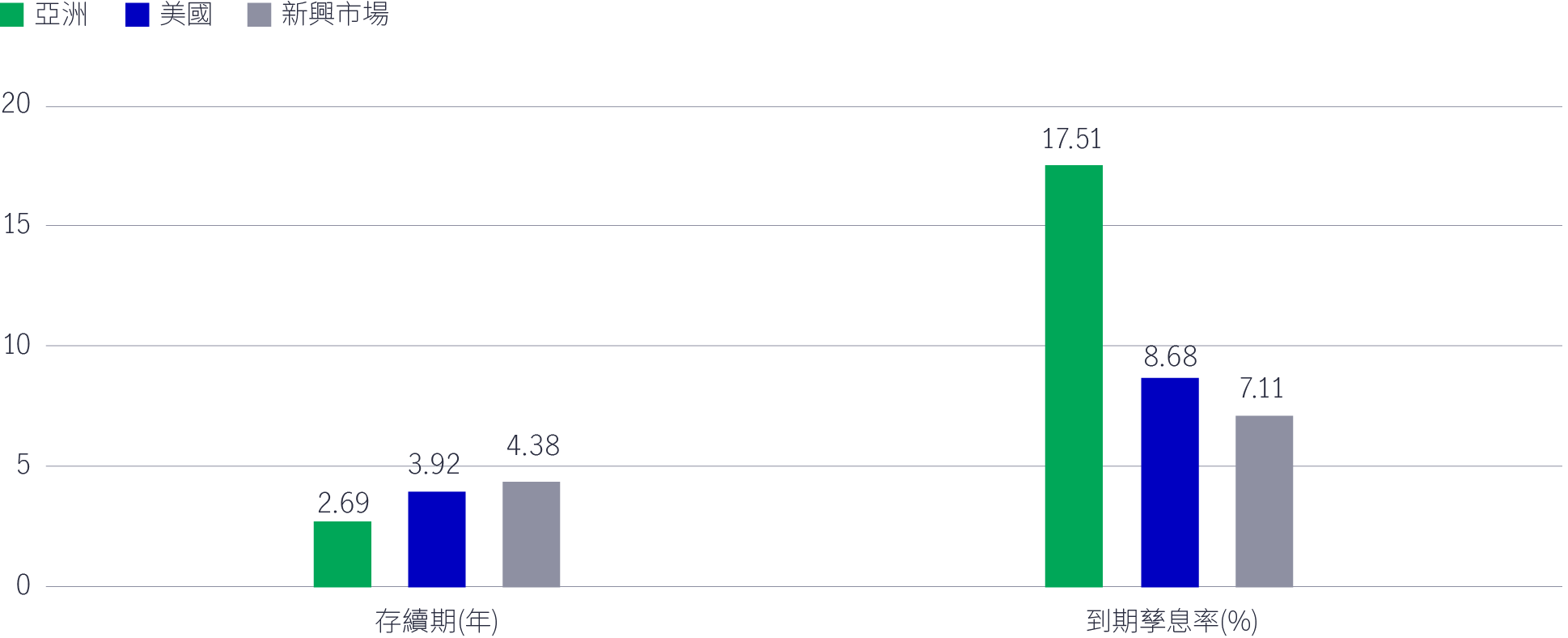

現時,與美國(3.92年)和新興市場(4.38年)高收益債券比較,亞洲高收益債券的存續期較短(2.69年)。此外,由於自2011年以來,亞洲的平均債券孳息率最高2,因此亞洲高收益債券可望為投資者提供較高的息差收益(見圖2)。

圖2:環球高收益債券指數的存續期及到期孳息率3

這些特點使亞洲高收益債券的整體吸引力更佳,因此環顧過去17個曆年(2006年至2022年),其中10個曆年表現皆領先區內投資級別債券4。在現時美息波動的市況下,亞洲高收益債券別具優勢,因為信貸息差變動,對該資產類別的影響更甚於利率,換言之,亞洲高收益債券與10年期美國國庫債券的相關性相對較低5。

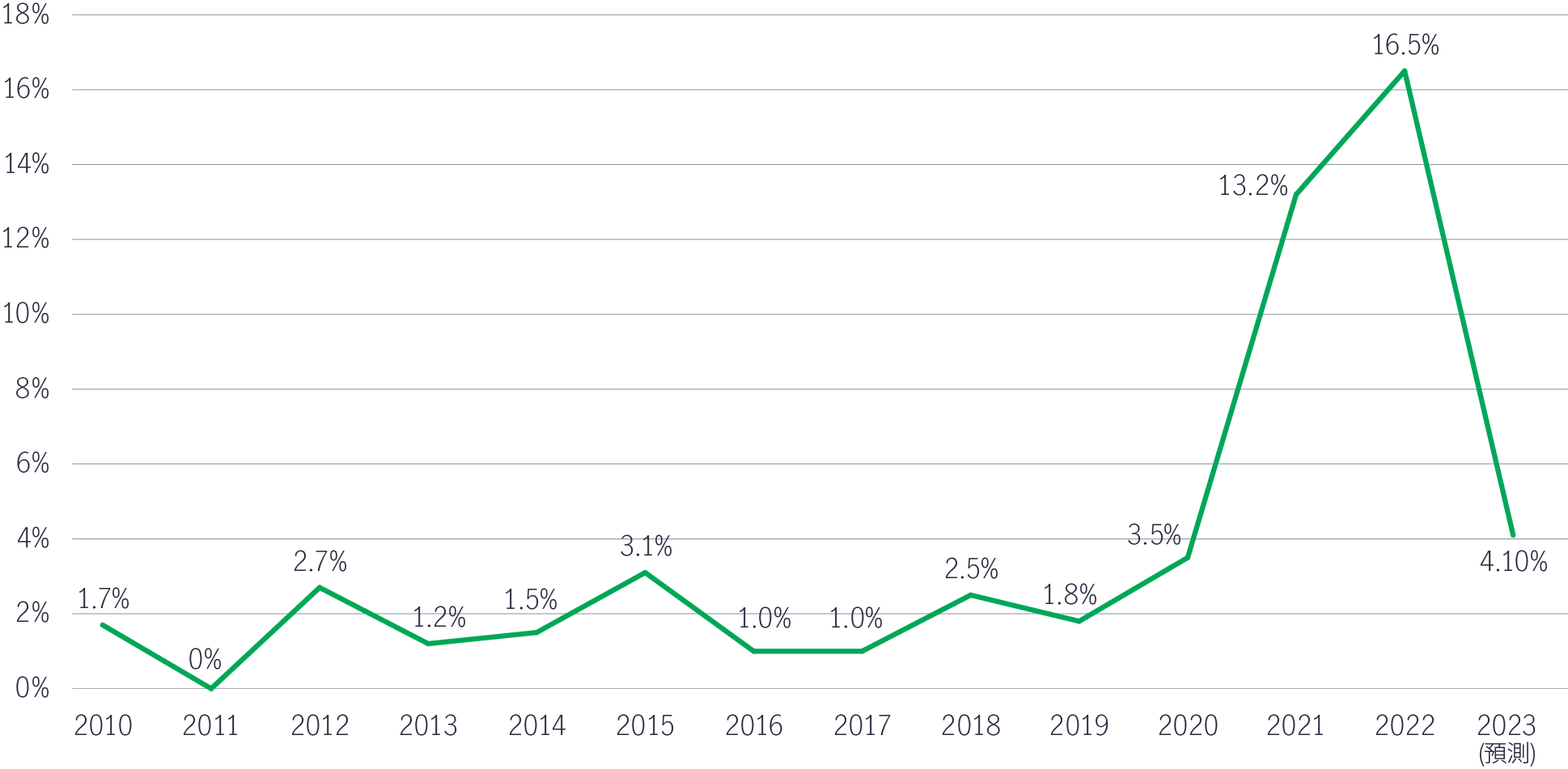

在動盪的2022年,亞洲高收益信貸錄得十多年來最高的違約率(16.5%),然而,預測2023年的違約率將大幅下降至4.1%(見圖3)6,主要由於區內市場的整體經濟穩健,以及中國房地產業獲政策支持並有所改善(下一節詳述)。

圖3:亞洲高收益債券的違約風險下降6

與此同時,在增長放緩和利率上升的環境下,預期歐美兩地的高收益債券違約率將會上升,並趨向歷史平均水平。

此外,亞洲高收益債券的投資範疇日漸多元化,而且集中度較低,這個情況在主要信貸指數剔除部份中國內房企業後尤其明顯。

事實上,雖然在2020年12月,中國房地產業約佔摩根大通亞洲信貸(JACI)非投資級別債券指數約39%,但由於違約和指數剔除,有關比重在2023年2月已大幅減少至約16%7。這為投資者帶來新機遇,有助他們於集中度較低的範疇進行投資。

區內市場不同的經濟模型帶來不斷轉變的發債環境及日漸多元化的借款人,使新興市場債券別樹一幟。亞洲主要由較依賴製造業和出口的經濟體組成,在東北亞尤其如此。然而,亞洲亦擁有天然資源豐富和本土消費強勁(印尼),以及專注服務出口(印度)的市場,而印度亦正迅速擴大其製造能力。

展望2023年餘下時間,我們看好個別中國信貸(包括房地產)及印度可再生能源。

中國房地產:中國政府推出新一輪支持措施,加上市場對內地重啟經濟感到樂觀,帶動房地產業在2022年底至2023年初強勁反彈。

該行業近期錄得顯著升幅,我們繼續看好若干信貸,但會比過往更嚴謹挑選。房地產業會否進一步上升應取決於市場氣氛的改善以及政府持續定向政策支持。

初步跡象顯示,房屋銷售及價格開始反彈,這兩個因素依然是改善消費信心及提升受壓發展商現金流的關鍵動力。

2月份全國百強房地產發展商每月銷售按年增長14.9%,此前已連跌19個月,3月份進一步按年升29.2%。此外全國新屋價格2月份按月上升0.3%,為18個月以來首次錄得升幅。

雖然現在斷言市況已經逆轉仍為時尚早,但投資者應樂見市場氣氛改善。

此前,房地產業欠缺政府及時及有效的政策支持,是削弱投資氣氛的關鍵因素。

2022年11月政府推出覆蓋全面的「金融16條」,旨在提高內房業的流動性,並確保未完成的房地產項目能夠竣工,令市場動力出現變化。在近期舉行的全國人民代表大會上,前總理李克強表示,促進房地產業穩定發展為2023年的主要目標,進一步在上述的基礎發展。

此外,房地產離岸信貸違約的重組進展緩慢,但步伐正逐步加快。這是值得投資者關注的一個重要里程碑,因為不少投資者均希望透過評估企業如何對待及補償債權人,作為進一步投資房地產業的指標。在2021年底的離岸債券違約事件中,其中一家最大型的房地產開發商已在今年3月底公布市場期待已久的重組計劃。另一大型房地產發展商亦宣布,已與30%的離岸債券持有人就債務重組達成初步協議。

中國信貸:我們仍然看好工業及非必需消費品(如博彩)等行業,這些行業應可受惠於經濟增長加快。我們亦認為,人大近期公布的措施,可望為國內信貸提供支持,例如透過縮減國務院編制提高經濟效益,以及組建新的中央科技委員會。

印度可再生能源:除了中國市場,我們仍看好印度可再生能源業。這個行業的信貸投資範疇不斷擴張,並提供分散投資的優勢,因為印度的增長周期與其他地區的相關性較低,而且政府對可再生能源持續提供支持,從最新發布的印度財政預算所述可見一斑。

雖然本文詳述亞洲高收益債券的潛在地區利好因素及優勢,但在目前的波動市況下,嚴謹的信貸研究和挑選仍至關重要。

宏利投資管理的獨有資源可提供嚴謹的「由下而上」信貸評估。在亞洲,有關優勢尤為明顯,因為我們具備獨特的實地研究網絡,而且秉承保險業務傳統,從而為我們建立全方位的內部信貸研究:與其他依賴第三方評級的公司相比,這個競爭優勢至為關鍵。

亞洲高收益債券過往兩年表現遜色,但現時為投資者提供吸引的風險回報機會。除受惠於亞洲地區強勁的經濟外,此資產類別的獨有特點(如存續期較短)亦使其與同類資產相比,能夠在利率長時間偏高的環境下表現出色。宏利投資管理擁有獨特資源,可助投資者應對目前的波動市況,並把握亞洲高收益債券的機遇。

1 資料來源:彭博資訊,截至2023年3月31日。亞洲高收益債券—摩根大通亞洲信貸非投資級別總回報指數;新興市場債券— 洲際交易所美銀所有年期新興市場企業債券附加指數(EMJB);美國高收益債券 — 洲際交易所美銀美國高收益債券指數 (H0A0)。

2 亞洲高收益債券:摩根大通亞洲信貸非投資級別總回報指數(JACINGTR);美國高收益債券:洲際交易所美銀指數(H0A0);新興市場高收益債券:洲際交易所美銀所有年期新興市場企業債券附加指數(EMJB)。

3 資料來源:彭博資訊,截至2023年3月22日。

4 資料來源:彭博資訊。

5 資料來源:彭博資訊。

6 資料來源:摩根大通,截至2023年2月2日。

7 資料來源:摩根大通,截至2023年2月28日。

最新資產配置觀點(2026年第一季)

首季三大關鍵環球主題:流動性及刺激措施為 2026 年奠定基礎、人工智能仍然是結構性增長動力、經濟增長加快有利於多元化配置

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

最新資產配置觀點(2026年第一季)

首季三大關鍵環球主題:流動性及刺激措施為 2026 年奠定基礎、人工智能仍然是結構性增長動力、經濟增長加快有利於多元化配置

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。