24/11/2021

Murray Collis, 亞洲(日本除外)定息產品部副投資總監

Eric Nietsch, CFA, 亞洲區環境、社會及管治(ESG)主管

亞洲市場對ESG投資的興趣正在激增,可持續債券發行量的上升便是明證。亞洲區內的經濟體具備多樣化特性,故各自所面臨的挑戰和機會不盡相同。投資者如何才能與區內的政策制定者和企業一起,共同推動可持續發展進程並充分利用所有可能?

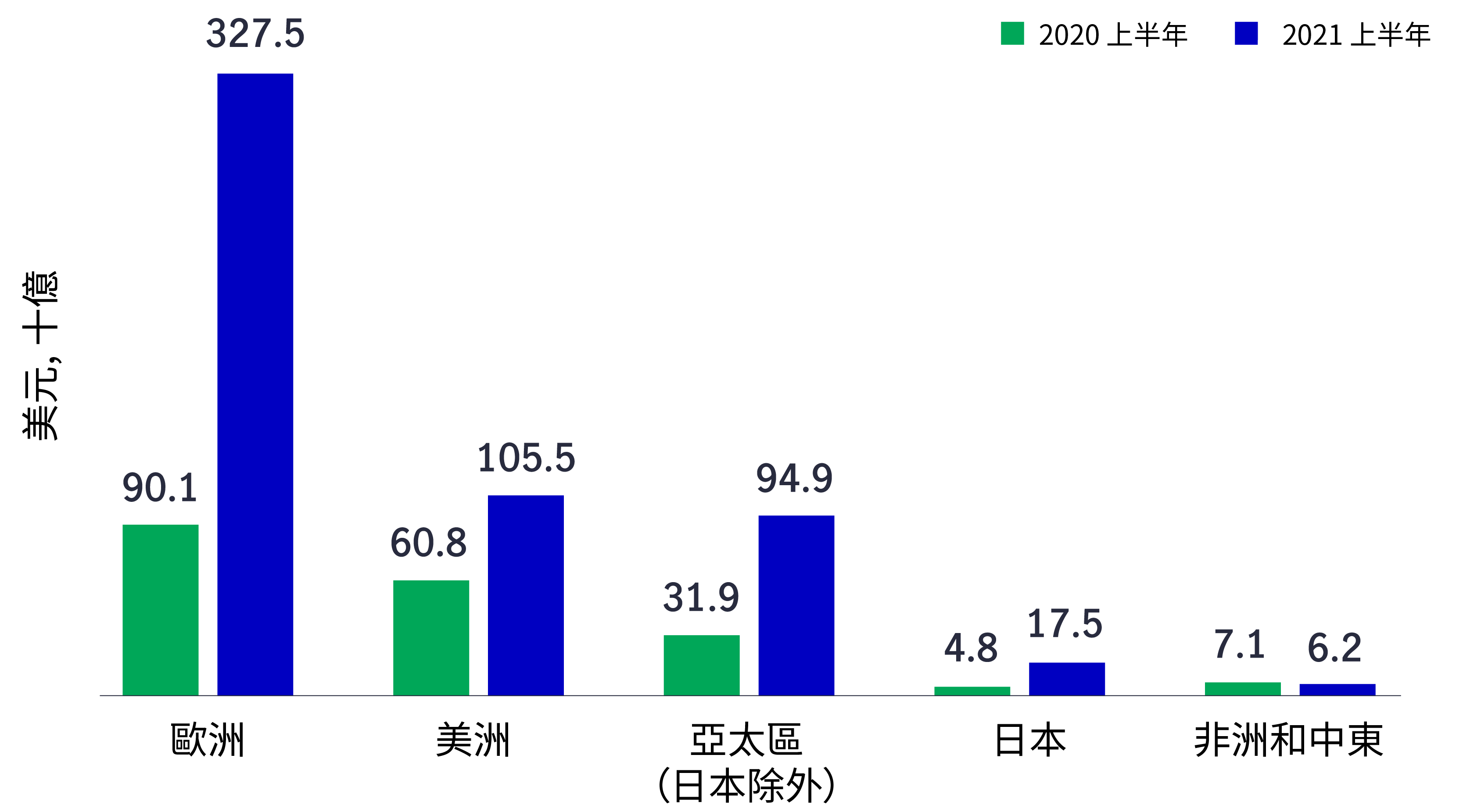

若將2021年上半年就可持續發展項目所籌集的資金規模,視為可持續發展議題的進度指標,我們或許值得慶賀一番。畢竟,期內以環境、社會及管治(ESG)為目標的全球債券發行量較一年前激增76%,創5,516億美元的新高,佔整體發債量的接近10%,遠高於五年前的水平1。

歐洲佔總發債量的最大份額(59.3%),其次是北美洲與拉丁美洲(19.1%),屬市場意料之內。令人鼓舞的是,不論是按新債佔比亦或是價值計算,亞太區(日本除外)在上半年的發債規模均錄得增長,發行金額僅略低於950億美元,升幅達17.2%1(高於2020年上半年的16.4%2)。

2021年上半年可持續債券發行量激急增

資料來源:Refinitiv、宏利投資管理,2021年7月。

以絕對值來看,上述數據已相當可觀;而從其佔上半年亞洲固定收益總發行量的百分比反映,這些數據更具意義——期內,約五分之一的亞洲新債可歸類為可持續債券。根據這個指標,亞洲冠絕其他地區,表現領先美洲和歐洲。

平心而論,ESG債券發行量增加,反映政策制定者、企業和投資者日漸意識到可持續發展的挑戰(特別是在新冠肺炎疫情危機爆發後)。

亞洲的情況尤其如此:近期調查的200位環球機構投資者(資產管理總值合共約為18萬億美元)中,有約70位以亞太區為基地,而這其中的79%已因本次疫情而計劃大幅或適度增加其ESG配置3。這結果顯然令人振奮:向來被認為ESG發展落後的亞洲區,反映出投資者思維的重大轉變。

關鍵是,我們仍然堅信,亞洲的可持續發展動力日益增強,可為固定收益投資者創造具吸引力的投資機遇。本報告旨在剖析區內可持續固定收益市場的主要趨勢和發展,並就投資者應予考量的發展提供背景信息。其他特定話題包括:

我們就企業互動溝通的重要性進行討論。企業互動溝通為投資者提供平台,與所投資公司進行坦誠的溝通,討論公司的業務模式和涉及ESG挑戰的策略。

我們希望闡述主動型ESG投資策略如何協助投資者識別重大投資機遇,並可促進與主要參與者(例如:政策制定者和所投資公司)的重要溝通,加快實現共同願景,創造更可持續的未來。

我們亦就向善投資的基本原則可幫助投資者遏制漂綠和區分可持續投資機遇的真偽進行討論。

我們強調了從評估和評價可持續發展機會的方法中學到的一些關鍵知識。

1《2021上半年可持續金融回顧》,Refinitiv,2021年7月19日。

2《2020上半年可持續金融回顧》,Refinitiv,2020年7月。

3《2021年投資剖析:環球機構投資者調查》,MSCI明晟,2021年1月。