18/10/2022

亞洲定息產品高級投資組合經理 陳珮珊

亞洲定息產品投資組合經理 孟原

近日,固定收益市場明顯出現極端波幅,環球固定收益資產錄得雙位數字虧損。然而,即使面對阻力,中國債券仍保持強韌,年初至今表現領先。亞洲定息產品高級投資組合經理陳珮珊和亞洲定息產品投資組合經理孟原解釋中國債券的基本因素維持良好、並可望在未來繼續提供支持的原因。他們亦強調未來潛在的政策轉向,或可有助利好該資產類別。

踏入2022年最後一季,投資者應仔細審視中國債市,並回顧其年初至今的表現。此外,我們亦闡述一直以來如何就中國債券投資組合進行配置,並剖析將於年底密切注視的一些重要市場主題。

以極端波動來形容2022年的市場走勢,並無誇大其詞。歐洲出現自第二次世界大戰以來的首次重大軍事衝突,而且雙位數字通脹席捲歐元區及其他主要經濟體。有鑑於此,在美國聯儲局(年初至今持續收緊貨幣政策,包括加息300點子)的影響下,環球央行爭相收緊貨幣政策,致力控制通脹風險。然而,此舉加劇市場動盪,並增加環球經濟衰退的風險。面對如此極端的市場衝擊,環球固定收益資產類別錄得前所未見的雙位數字跌幅,實在不足為奇。

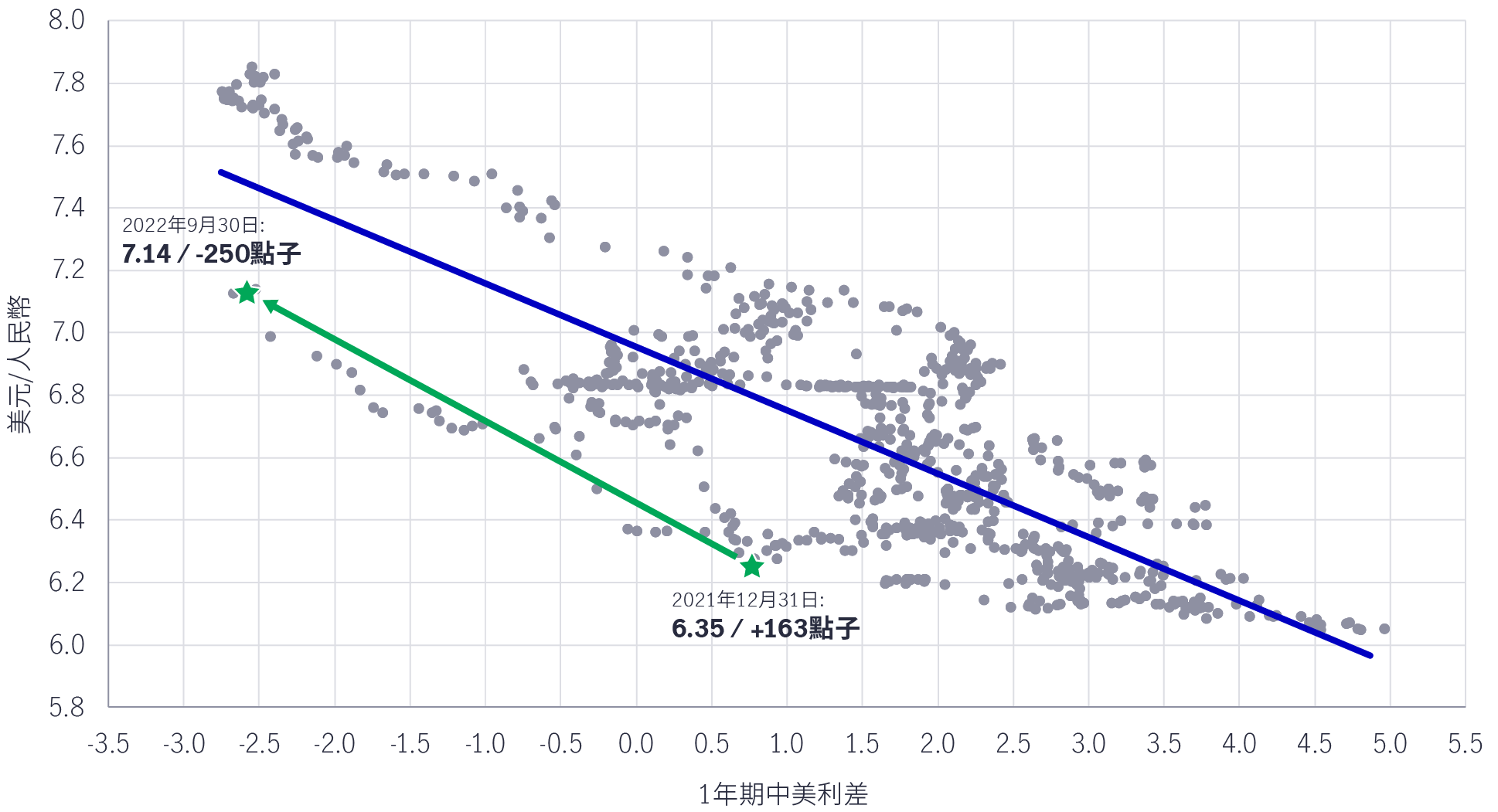

中國方面,與Omicron變種病毒相關的封城措施擾亂經濟復甦,亦加深內地於第二季面對的宏觀經濟壓力。為緩減衝擊,中國人民銀行(人行)在第一季及第三季分別減息10點子。此外,儘管當局推出房地產扶持措施,包括放寬房貸,以及政府向私人發展商提供財政支持,但中國房地產的跌勢加劇。與此同時,在岸人民幣在第三季進一步下跌6%,美元兌人民幣升穿7.00重要關口,其後人行入市干預,以助穩定匯價,使美元兌人民幣從7.25以上水平回落。鑑於人行與聯儲局的貨幣政策分歧擴大 — 前者減息而後者加息,導致人民幣與美元的息差由一年前的+200點子以上,跌至約-250點子。這促使資金流出中國股債市場。

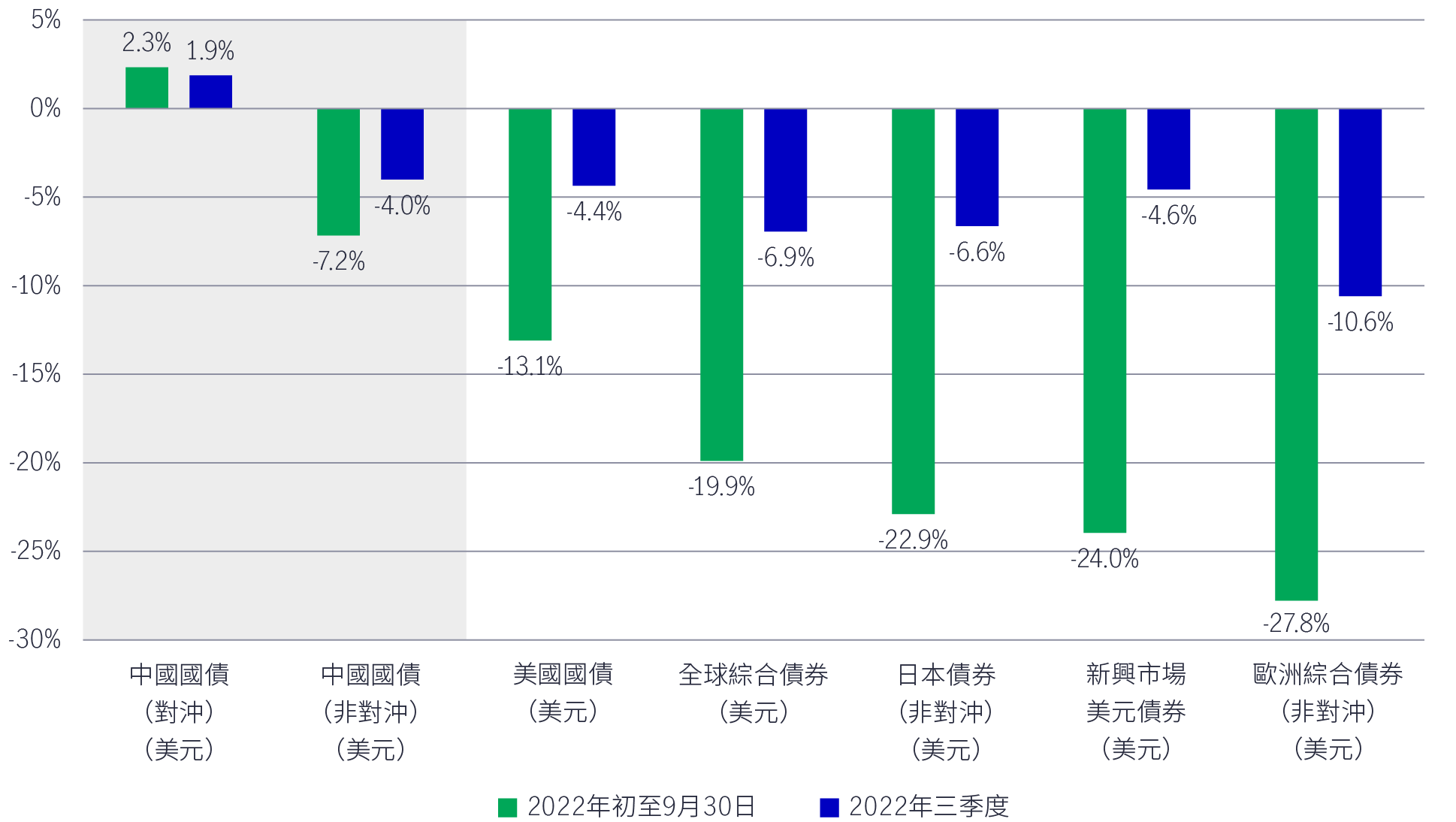

在9月份的最後數周,英鎊匯率和英國國債孳息率劇烈波動,環球利率及貨幣市場備受衝擊,金融市場因而受壓並發出警告訊號,令投資者對後市極為看淡。面對極端的市場波幅及宏觀阻力,我們認為中國債券市場的韌性和高流動性使其表現優秀,領先新興市場/亞洲債市,以及核心美國/歐盟政府債券。年初至9月30日,中國在岸政府債券的回報為-7.2%,環球綜合債券則為-19.9%。以外匯對沖計算,人行兩次減息,合共下調利率20點子,支持中國債券(彭博中國國債總回報指數(美元對沖))錄得+2.3%的正回報。

圖1:人民幣與美元息差收窄,導致人民幣匯價走弱

資料來源:宏利投資管理、彭博資訊,截至2022年10月3日。藍色線代表趨勢線。綠色線代表息差在2021年12月至2022年9月期間的年初至今變化。灰色點代表美元兌人民幣和中美息差的歷史關係,以2006年11月至2022年10月期間的每周數據繪製而成。

綜觀眾多投資組合,中國在岸債券(彭博中國國債總回報指數(美元對沖))是唯一錄得正回報的資產類別,同時在嚴峻的市場壓力下,亦提供有效的流動性緩衝。經波幅調整後,中國債券亦表現領先,因其與固定收益市場其他範疇的相關性偏低。這與其他債市的雙位數字跌幅大相逕庭,例如美國國債跌13%,美國綜合債券亦跌14.6%,新興市場債券(EMBI)(美元)跌24%,歐元區債券跌27.8%,日本債券跌22.9%。

我們經常提出,偏重中國政府債券市場或利好環球投資者,尤其在市場波動期間。經歷2022年的環球市場動盪後,值得再次重申以下利好中國債券的基本因素:

1. 通脹偏低而且溫和:通脹是固定收益投資者的最大威脅,但中國在2020/21年因應新冠疫情實施的刺激經濟政策較溫和,加上面對歐洲衝突觸發的能源衝擊表現較強韌,有助支持這項宏觀穩定因素。

2. 人行的寬鬆周期:有別於七國集團央行加快加息/量化緊縮步伐,人行逐步減息,並擴大資產負債表規模。

3. 人民幣相對穩定:中國的經常帳盈餘龐大、出口具競爭力,加上歐洲衝突導致貿易價格比率受到衝擊及供應鏈中斷的情況較少,支持人民幣匯價相對穩定。

4. 與美國/環球利率的相關性偏低:中國債券孳息率主要建基於由當地投資者主導的本土市場,因此與美國及環球利率的相關性仍然偏低。

儘管中國在岸政府債券及優質投資級別債券的表現相對穩定,但信貸風險較高的中國美元高收益債券(摩根大通亞洲信貸指數 — 中國高收益總回報指數)在2022年初至今大幅下挫37%。經歷過去30年來最嚴峻的中國房地產跌市後,除了少數最保守的發展商外,大部份私人房地產發展商均著手重組架構,並可能出現違約情況。

雖然現時與中國房地產高收益債券全面復甦尚有一段距離,但鑑於市場出現史無前例的拋售,個別債券的估值顯得吸引。

就中國債券策略而言,我們在2022年的大部份時間均偏向防守性,減低信貸風險,並嚴選高收益信貸持倉。我們增持政府證券,例如中國國債及美國國債,以加強投資組合的流動性緩衝。此外,我們在大多數情況下對中國存續期持結構性偏重配置,這有助投資組合受惠於中國的低息環境;而就部份美元投資組合來說,我們對沖人民幣外匯及大部份美元利率風險。這些調整有助減低投資組合的整體波幅,並緩衝跌幅。

圖2:中國政府債券今年表現領先美國及環球固定收益資產

資料來源:彭博資訊、摩根大通指數,截至2022年9月30日。

展望後市,我們密切注視重要的政策轉向,這些政策轉向可望帶動中國債券市場揚升,包括:

1. 「經濟重啟」— 預期中國於2023年分段退出新冠病毒「清零」政策,可望促使中國經濟穩步復甦。

2. 「全速推進政策支持」 — 加大應對經濟下行和中國房地產跌市的政策支持力度,有助顯著改善與中國相關的風險資產前景。

3. 「聯儲局轉持溫和立場」— 美國通脹動力回軟及聯儲局的緊縮周期可能轉向,有望提振環球市場信心。

4. 環球市況波動及擴散效應 — 歐洲、英國和日本為應對滯脹衝擊,以及外匯、利率和信貸市場錯位的任何政策都可望為市場提供支持。

此外,我們密切注視即將發生的市場事件,包括10月16日召開的中國共產黨第二十次全國代表大會、11月15日舉行的20國集團峰會,以及12月14日舉行的聯邦公開市場委員會2022年最後一次會議,從中解讀宏觀經濟走向。

由於今年經歷史無前例的市場拋售後,估值已見改善,投資者可望受益於我們轉持輕微看好的立場,包括:1) 有選擇性地增持獲得政府明顯和隱性支持的中國高收益信貸;2) 憧憬強而有力的刺激經濟政策,因而縮短中國利率存續期;3) 維持稍微偏低人民幣外匯及美國利率的配置(就相關投資組合而言)。

雖然環球市場在2022明顯出現大幅波動及混亂,但中國債券在這樣的市況下作為分散風險的工具,事實證明其表現強韌並具有吸引力。我們相信中國債券的基本因素維持利好,而且日後可能繼續為該資產類別提供支持。潛在的政策轉向,加上即將發生的市場事件,亦可望成為具吸引力的刺激因素,支持中國債券繼續表現領先。

油價對經濟及市場的影響

近期涉及伊朗的地緣政治緊張局勢,再度引發市場對油價及其可能帶來的經濟和市場影響的關注。亞洲區多元資產執行總監兼客戶投資組合管理主管高沛樂(Paul Kalogirou)分享了他的最新看法。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

Economic and market implications for oil prices

Recent geopolitical tensions involving Iran have renewed focus on oil prices and their potential economic and market effects. Paul Kalogirou, Head of Client Portfolio Management, Asia & Global Multi-Asset Solutions, shares latest views on it.

The case for liquid real assets in a shifting inflation regime

For over a decade, global investors operated under the assumption that inflation would remain subdued, anchored below 2% - a belief reinforced by central bank credibility and structural disinflationary forces like globalisation and technological deflation. However, the post-pandemic world has ushered in a new regime of structurally higher inflation risks, with evolving policy responses that make liquid real assets increasingly attractive.

Greater China Equities: Perspective for Q4 2025

Heading into the final quarter of the year, we remain constructive, supported by the US Federal Reserve interest rate cutting cycle, Mainland’s demand-side stimulus, strategic priorities outlined in the 15th Five-Year Plan, continued recovery in corporate earnings and robust fund inflows.