25/1/2024

投資組合經理 黃惠敏

受限制性的利率環境和美國聯儲局貨幣政策轉向時間未明所影響,亞太區(日本除外)房地產投資信託(亞太房託)在2023年備受考驗。此外,亞洲區的利率偏高,令人關注資產嚴重貶值的情況。然而,聯儲局的立場轉趨溫和,加上投資者憧憬可能減息,帶動亞太房託在2023年第四季大幅走高。在本文中,投資組合經理黃惠敏展望2024年的市場前景,認為利率可能已經見頂,借貸成本或於2024年下降,亞太房託將在新一年為投資者帶來獨特的收益機遇。

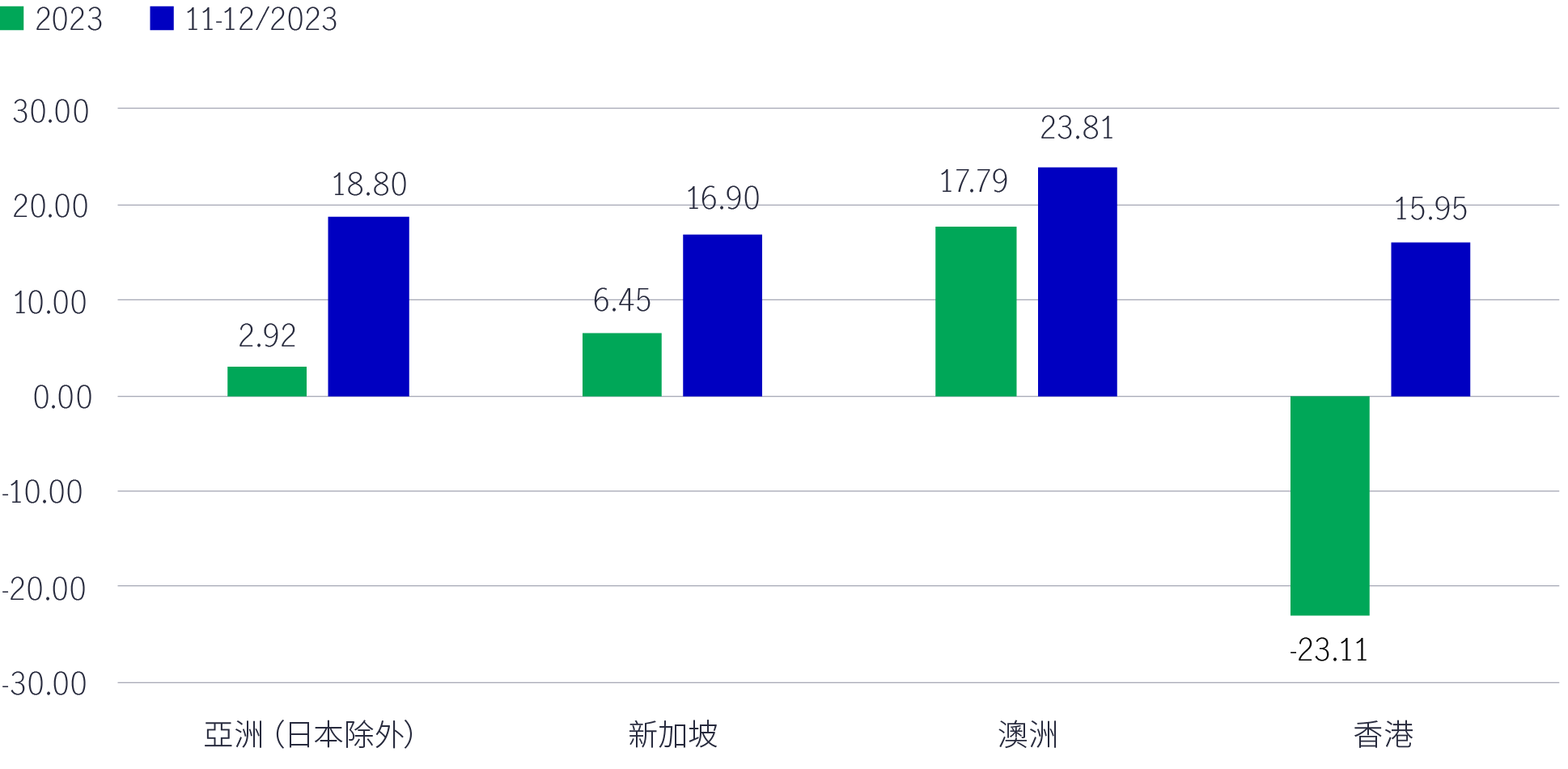

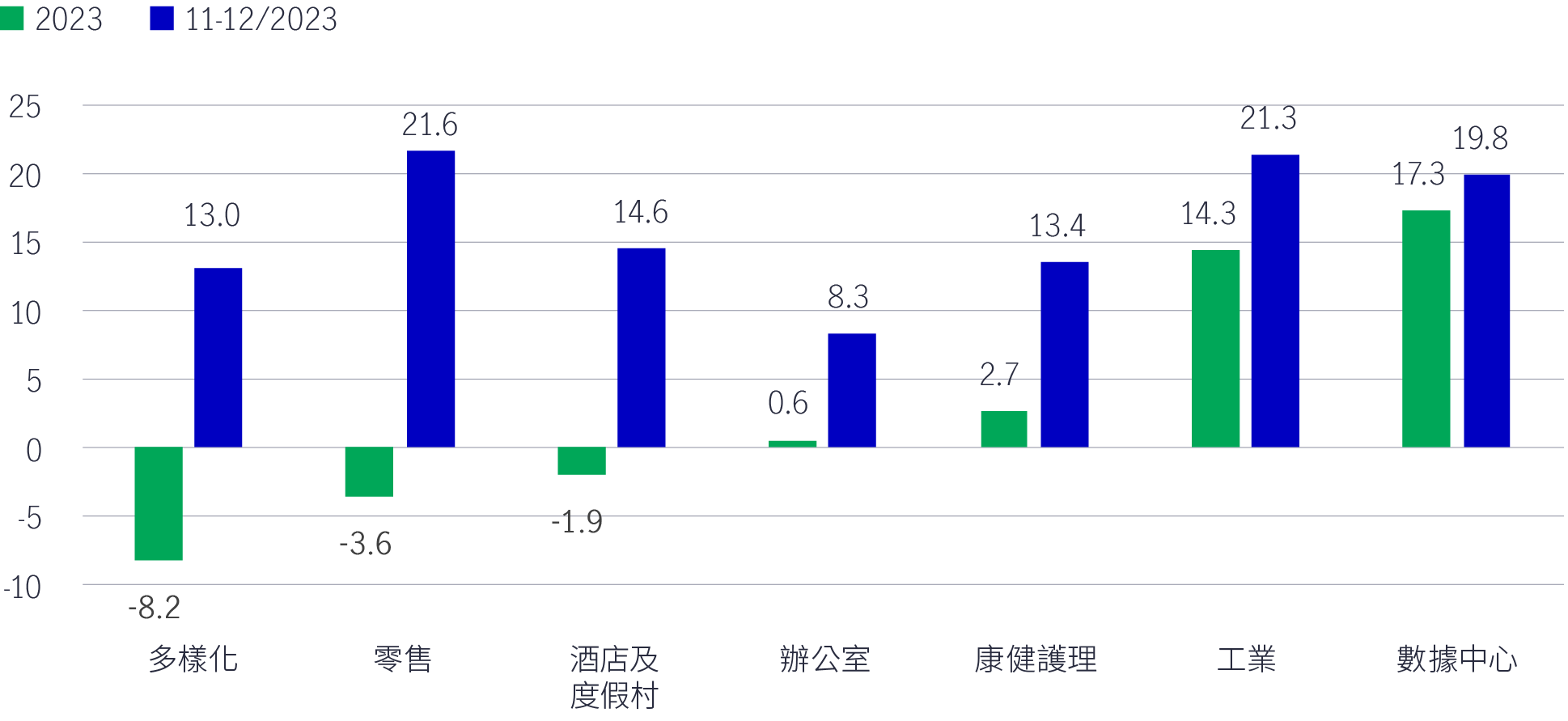

亞洲房託在2023年繼續反覆波動。面對高息環境,加上聯儲局加息令借貸成本增添不確定性,以及其對房託派息、資產價值和增長機會造成不利影響,亞洲房託於期內大部份時間的表現受挫。不過,隨著全球10年期債券基準孳息率因聯儲局的溫和言論而下跌,亞洲房託在2023年11月和12月大幅反彈(見圖11及圖2),並促使市場憧憬利率將在2024年下調。

圖1:亞太房託的表現(按市場劃分,2023年、2023年11月及12月)

圖2:亞洲各類房託的表現(2023年、2023年11月及12月)2

整體來說,鑑於澳洲房託最容易受美國利率變動所影響,因此是利率預期改變下的明顯受惠者。反觀香港房託的遜色表現較為特殊,主要由於投資者對中國經濟放緩的憂慮,削弱香港經濟重啟的樂觀氣氛。

儘管不利的宏觀阻力持續對亞洲房託造成負面影響,但市場去年的整體營運基本因素持續穩健。續租租金上調、出租率高企和需求復甦是支持大部份行業的普遍利好因素,有助減輕部份市場早前反映有關派息及資產估值的不利影響。

考慮到較低的利率環境,我們認為當利率對成本的拖累在2024年見頂後,房託的整體財政實力和穩健的營運指標應能為增長動力提供基礎。

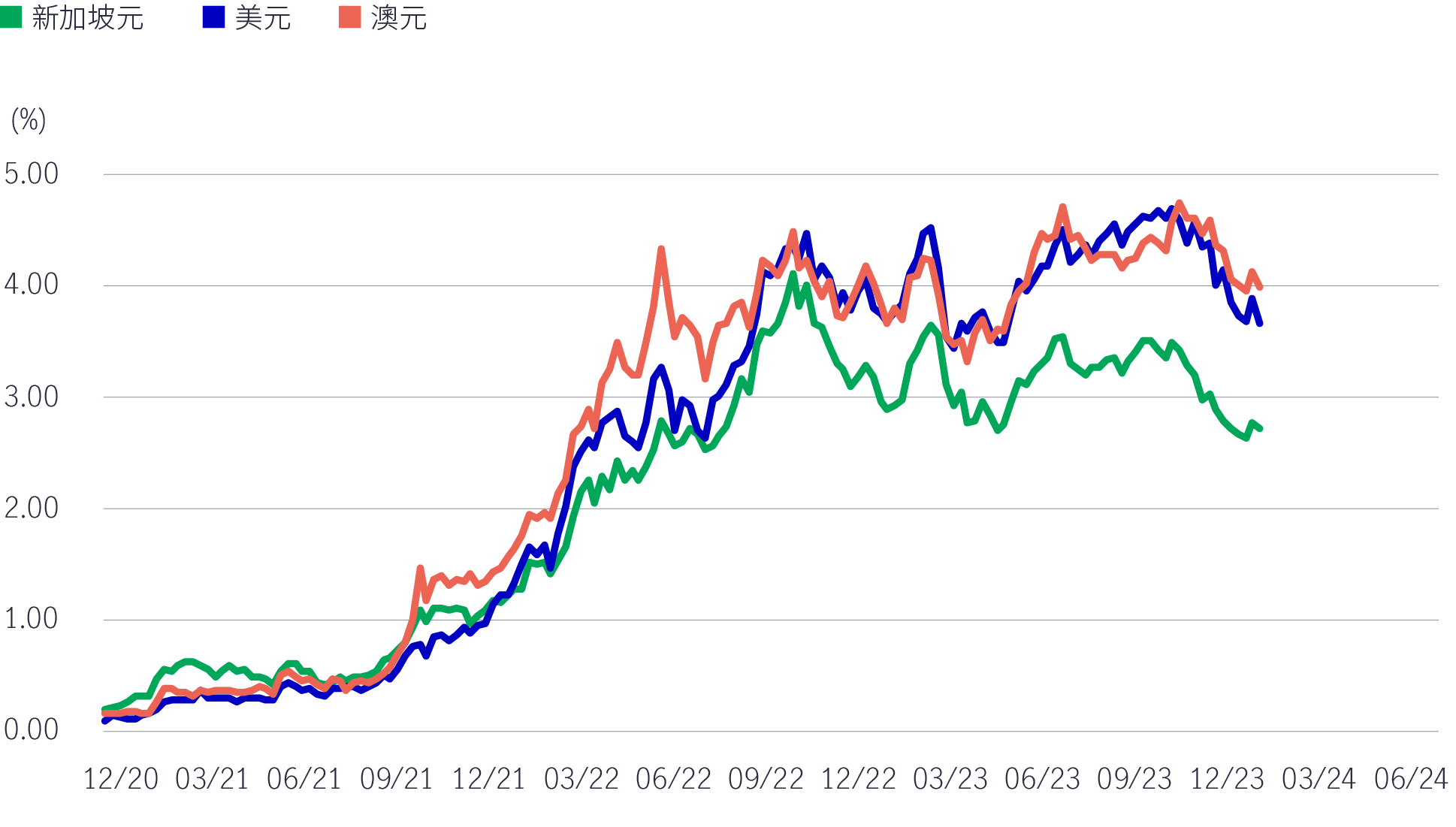

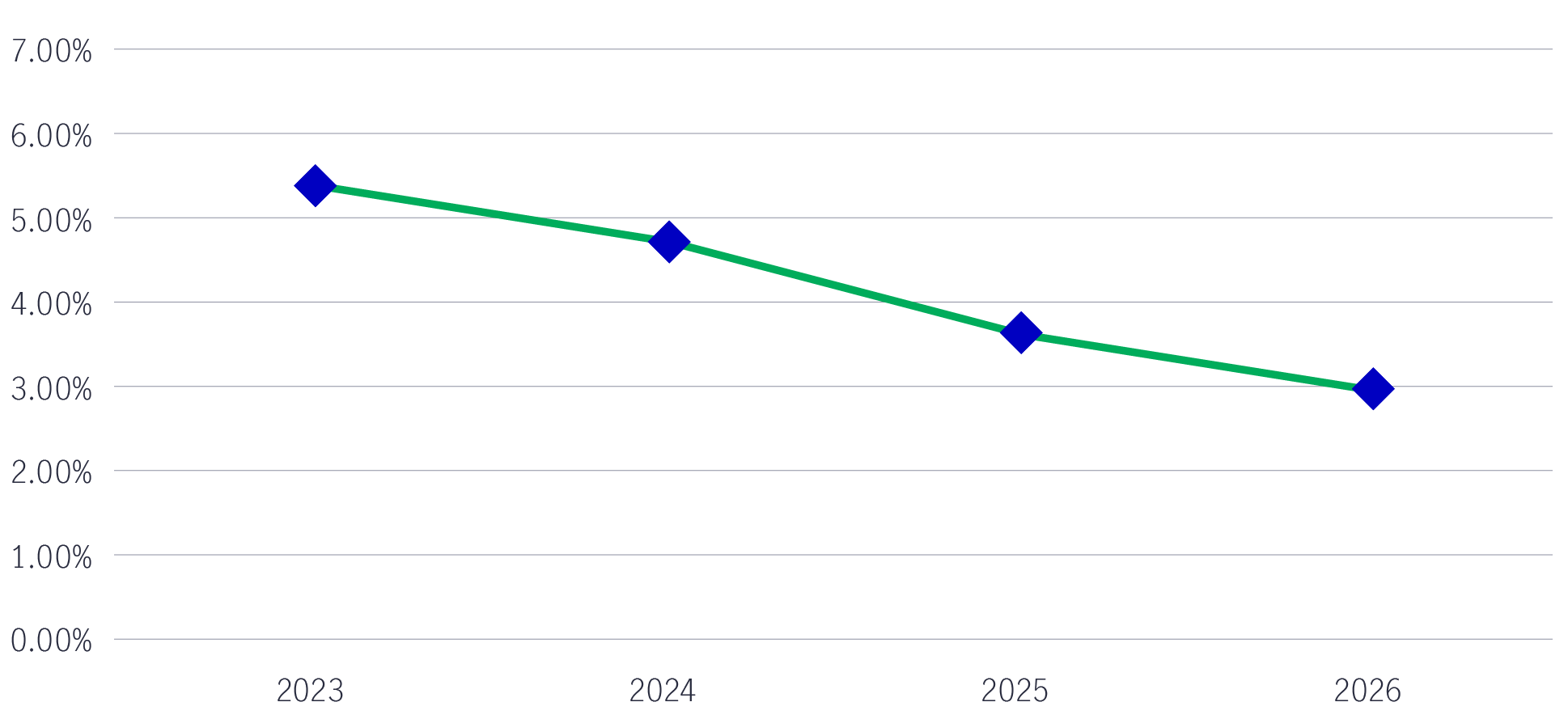

主要掉期利率在2023年底下跌(見圖3),反映亞太房託的邊際債務成本回落。

圖3:個別市場的3年掉期利率

資料來源:彭博資訊,2024年1月。

現時,新資金借貸成本低於三個月前的水平。房託需要為其債務再融資,我們預計債務成本快將見頂。

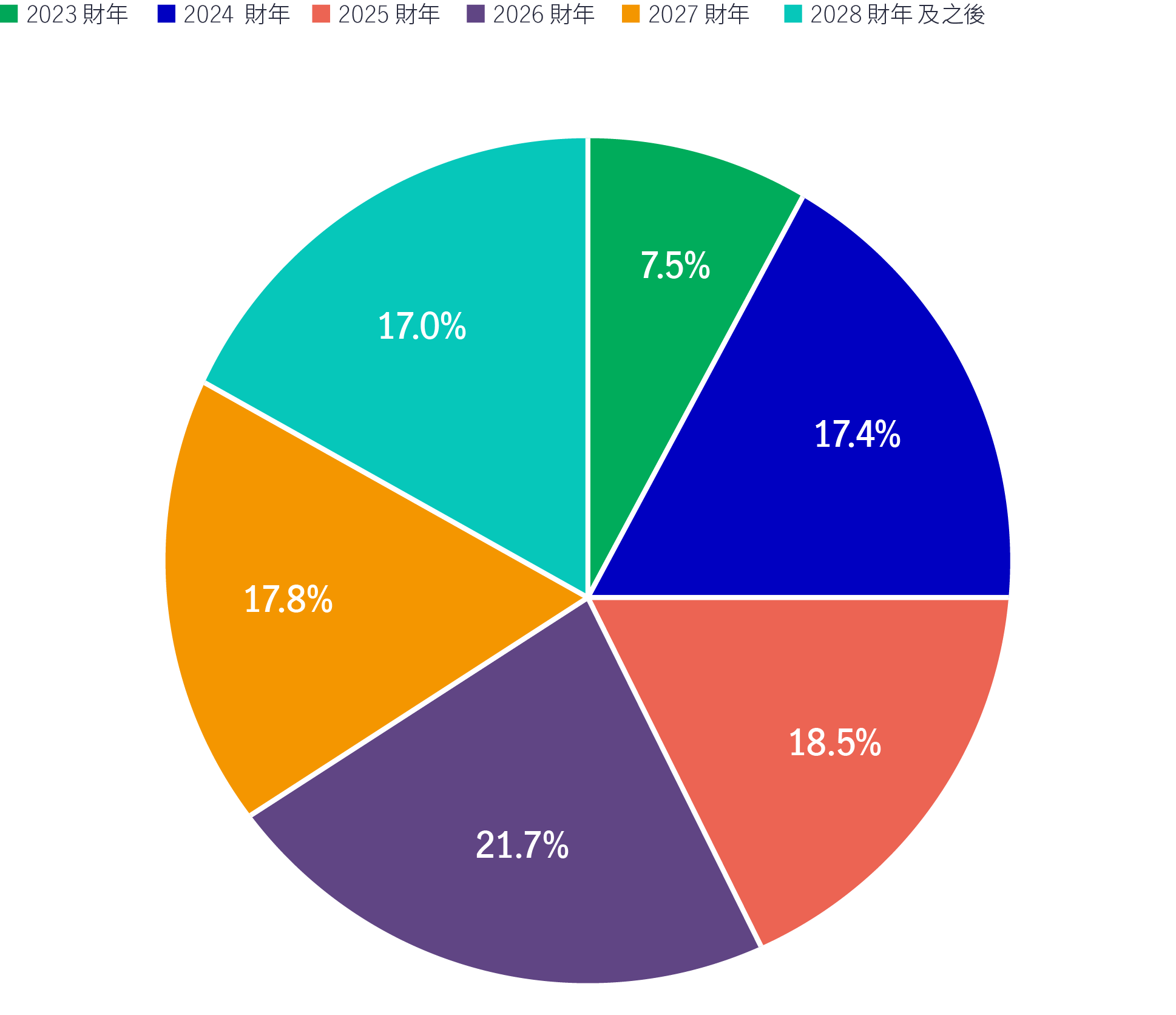

展望2024年,每單位派息的前景較為平淡。例如,將有25%的新加坡房託債務需要在年底再融資(而利率仍然偏高)(見圖4)。然而,隨著利率在2024年下半年回落,前景將轉趨明朗,股息可望在2025年重拾增長動力。

圖4:新加坡房託的債務到期情況

資料來源:星展銀行,2024年1月。

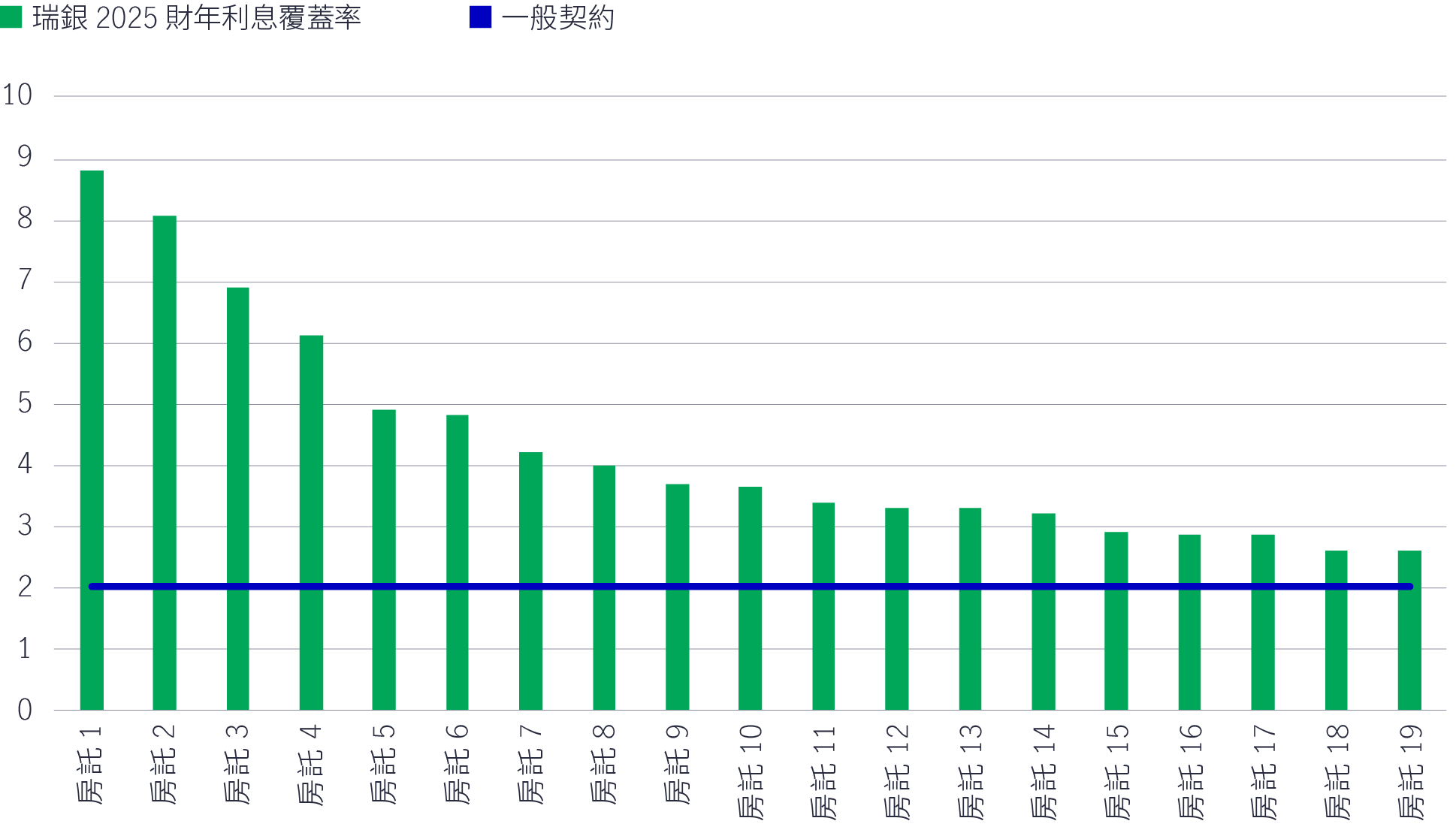

與此同時,大部份澳洲房託的利息覆蓋率相當健康,並高於一般契約的水平(見圖5)。隨著債務成本帶來的阻力減退,可望緩解房託向下修訂2025財年(預估)業績的壓力。

圖5:個別澳洲房託的利息覆蓋率(2025財年)

資料來源:瑞銀,2024年1月。

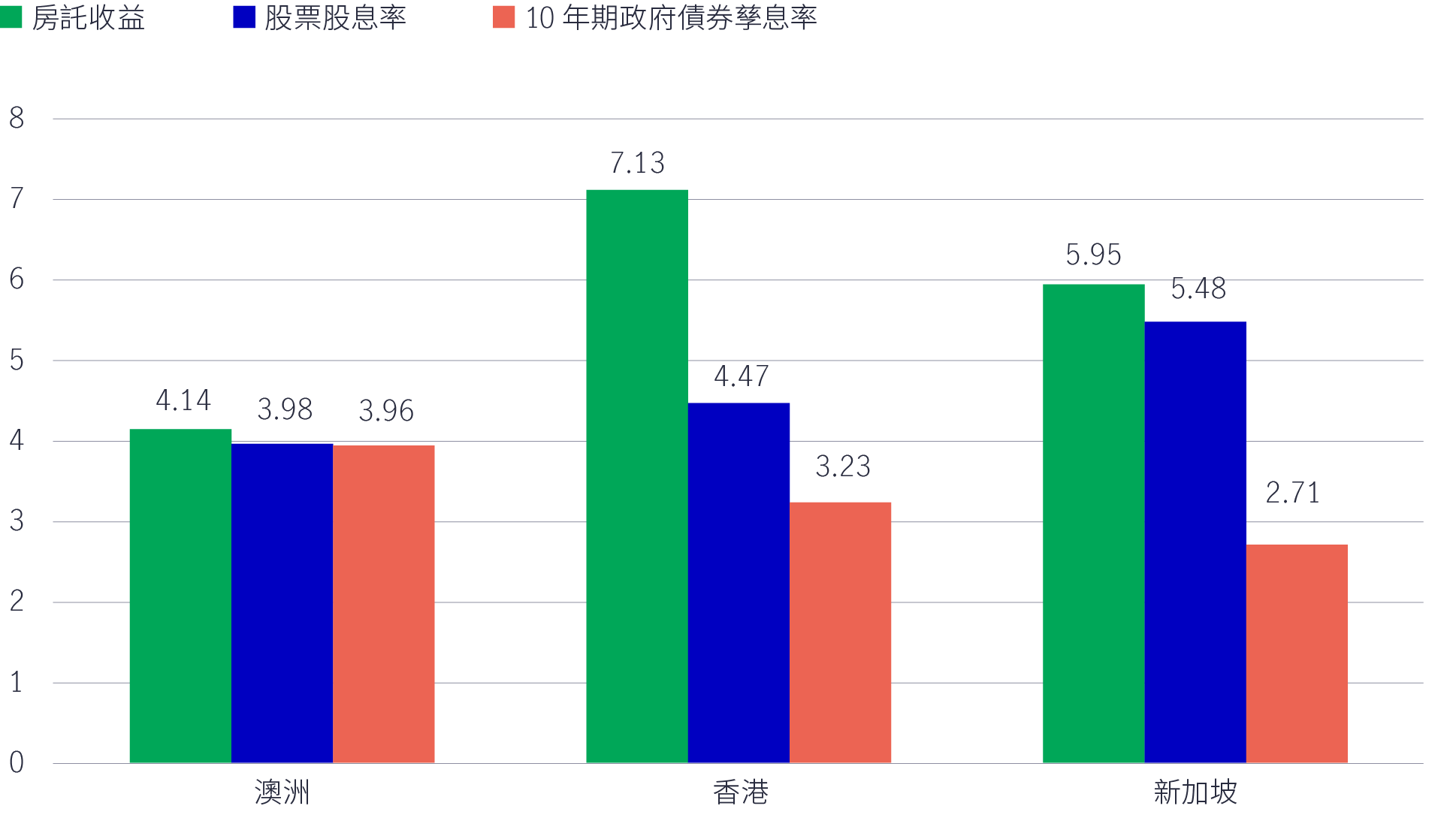

雖然經歷近期的升勢,房託孳息率仍較其他資產類別吸引(見圖6)。

圖6:在類似投資中,地區房託的孳息率仍然吸引3

資料來源:彭博資訊,截至2023年12月31日。

隨著2023年的宏觀阻力可望在2024年緩減,我們相信市場(及投資者)將開始聚焦於房託的整體基本因素。大多數亞洲房託的營運基本因素穩健,我們預計這個優勢將延續至2024年。

鑑於新零售供應有限、區內供應鏈遷移及/或供應相對緊絀,零售租戶的銷售業績有所回升,從而帶動市郊零售、數據中心和物流業的市值租金上升。此外,隨著在疫情肆虐期間以偏低租金水平簽訂的租約相繼續簽(特別是零售業),續租租金維持健康調整的趨勢。

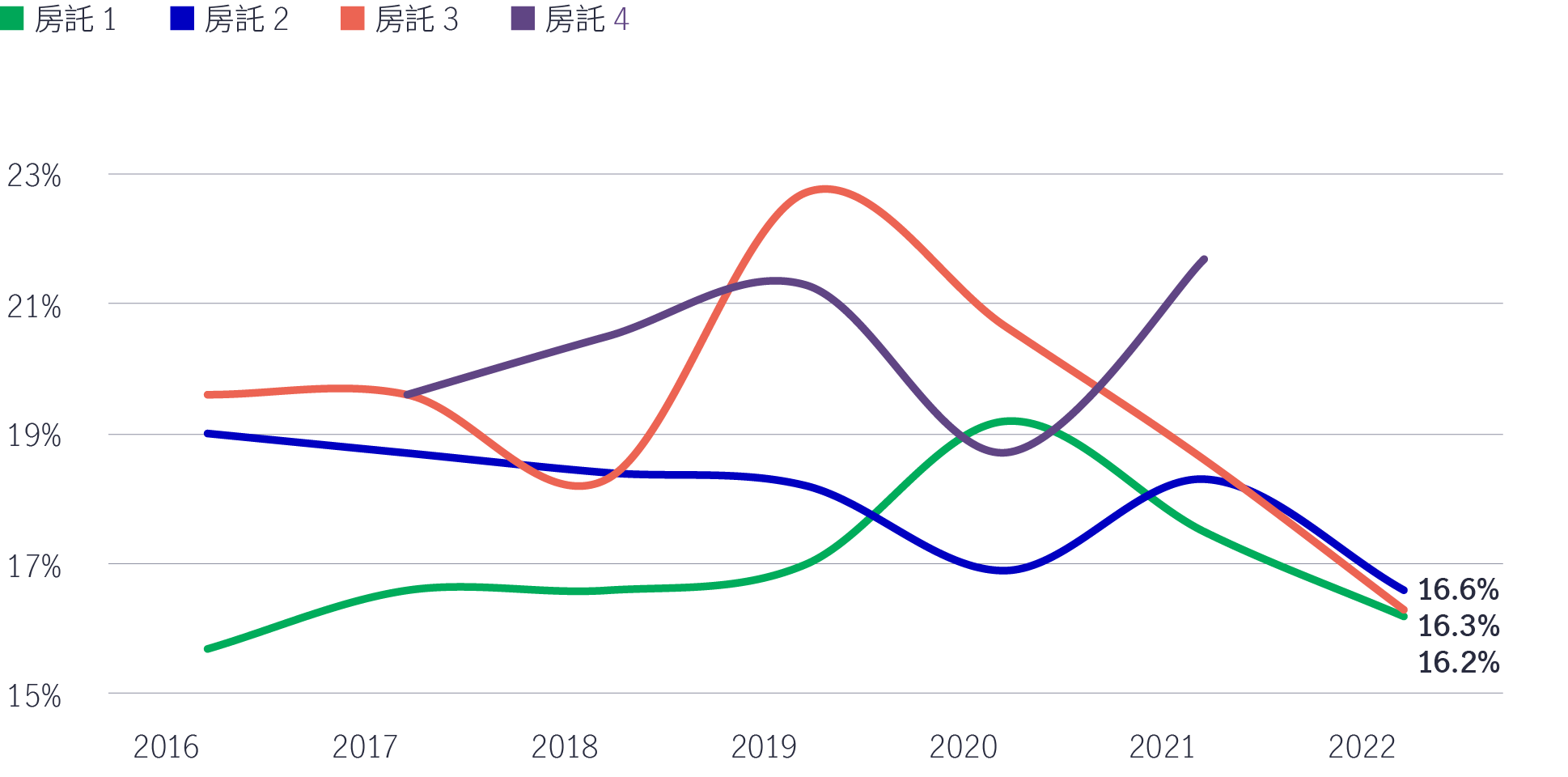

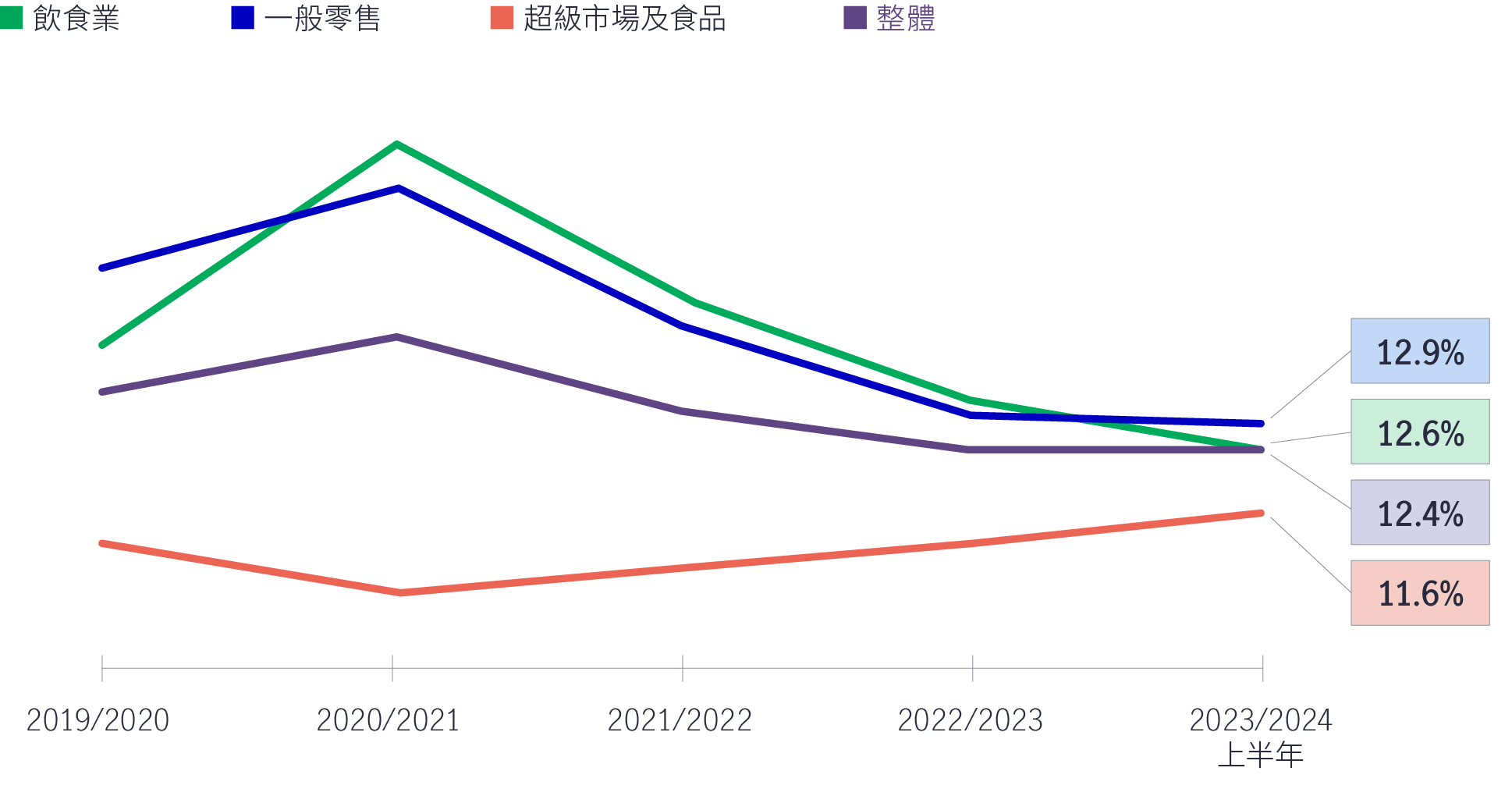

新加坡和香港的零售業方面,租戶的整體租用成本下跌(見圖7及圖8)。租用成本愈低,業主加租的空間則愈大,這將成為零售業續租租金在2024年上調的利好因素之一。

圖7及圖8:新加坡零售房託和整體行業的租用成本普遍下跌4

資料來源:公司報告、星展銀行,2024年1月。

資料來源:公司報告,2023年11月。

在2023年的波動市況下,工業和數據中心房託造好。這些領域都具有結構性增長,其資產需求強勁且新供應有限,帶動出租率高企、續租租金上調及派息前景明朗。我們相信新經濟主題仍然穩健,當中以數據中心需求最值得注視。

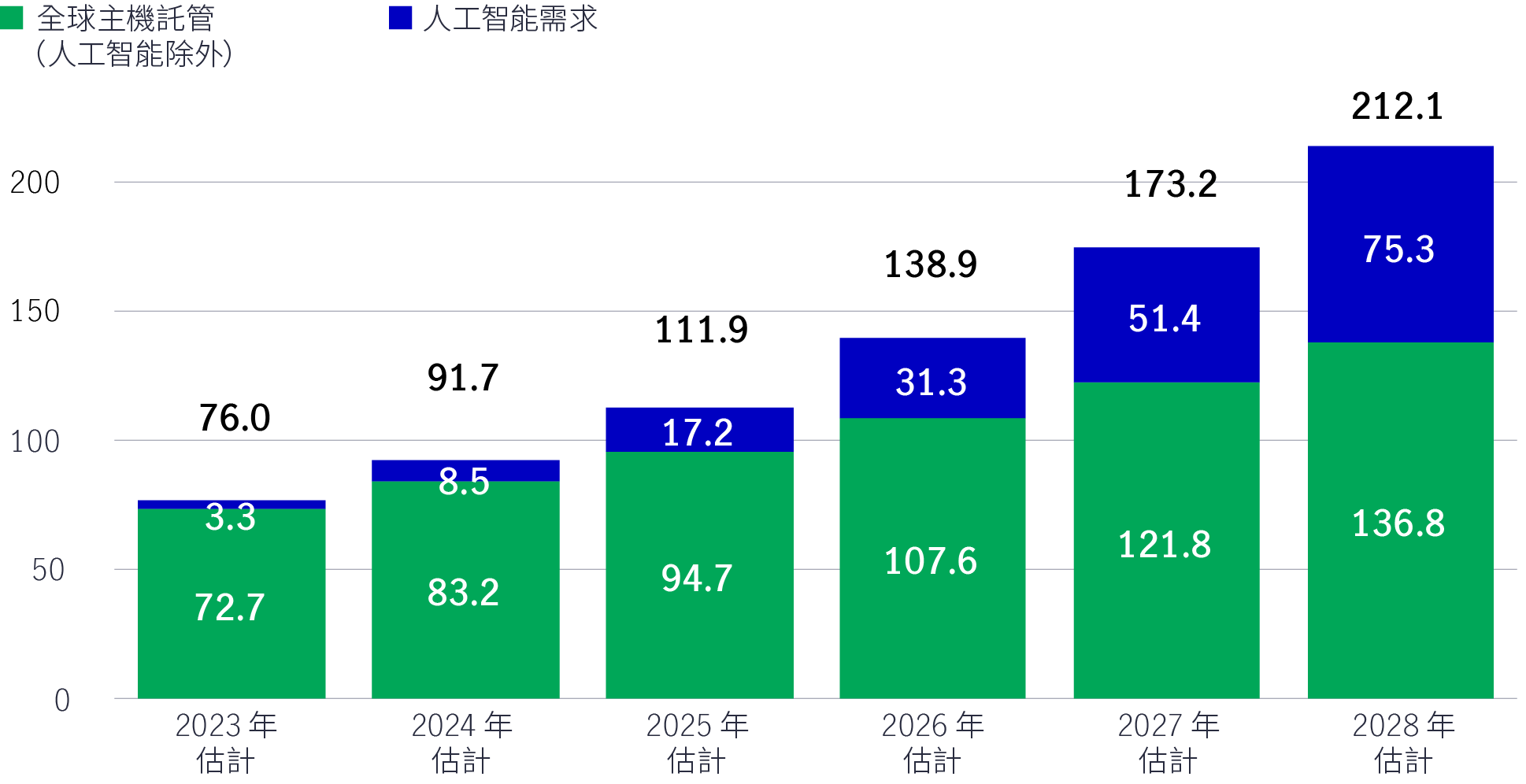

雖然人工智能並非近年才出現的新技術,但利用生成式人工智能技術(例如ChatGPT)的消費者應用程式迅速興起,令人工智能成為關鍵的市場主題。隨著人工智能應用技術持續演變,預料將帶動伺服器行業在未來五年取得可觀的銷量增長,而人工智能服務市場在支援相關技術的超大規模企業推動下,估計可在期內增長30%。

隨著伺服器行業的主要增長動力由「儲存」變為「運算」,內容擴張步伐加快及運算能力的需求增加,料利好數據中心。

展望未來五年,人工智能需求將成為數據中心市場的增長動力,並預期帶來86%的複合年增長率。到了2028年,其市佔率更會增至約36%,遠超2023年的約4%5。

主機託管需求(向第三方數據中心營運商租用運算容量)預計也會上升(見圖9)。

圖9:全球主機託管(人工智能除外)及人工智能需求市場料將增加

資料來源:Structure Research, 2024年1月。

註:主機託管-向第三方數據中心營運商租用運算容量。

雖然目前處於早期的應用階段,用例仍然頗新,但長線將會帶來顯著影響。

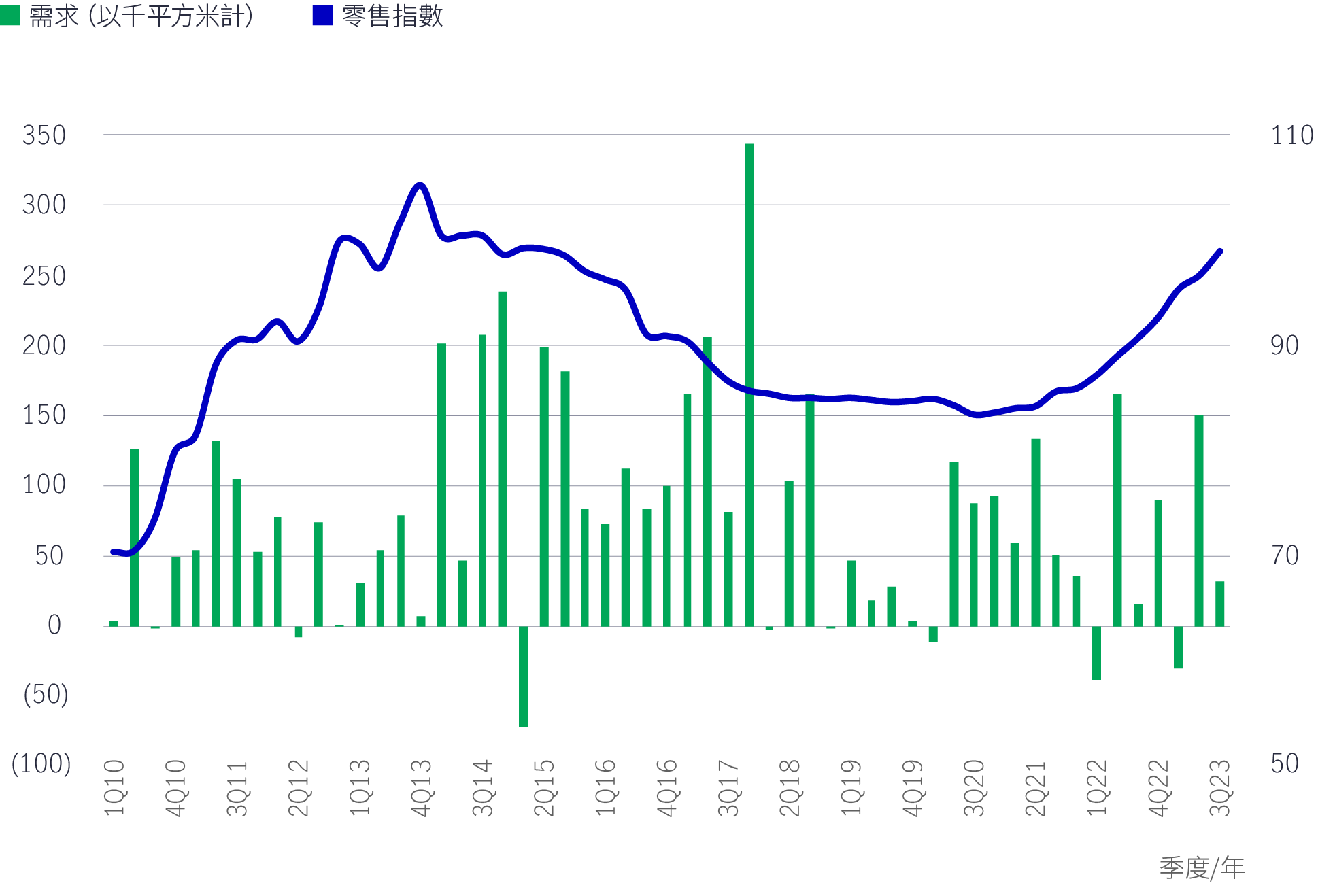

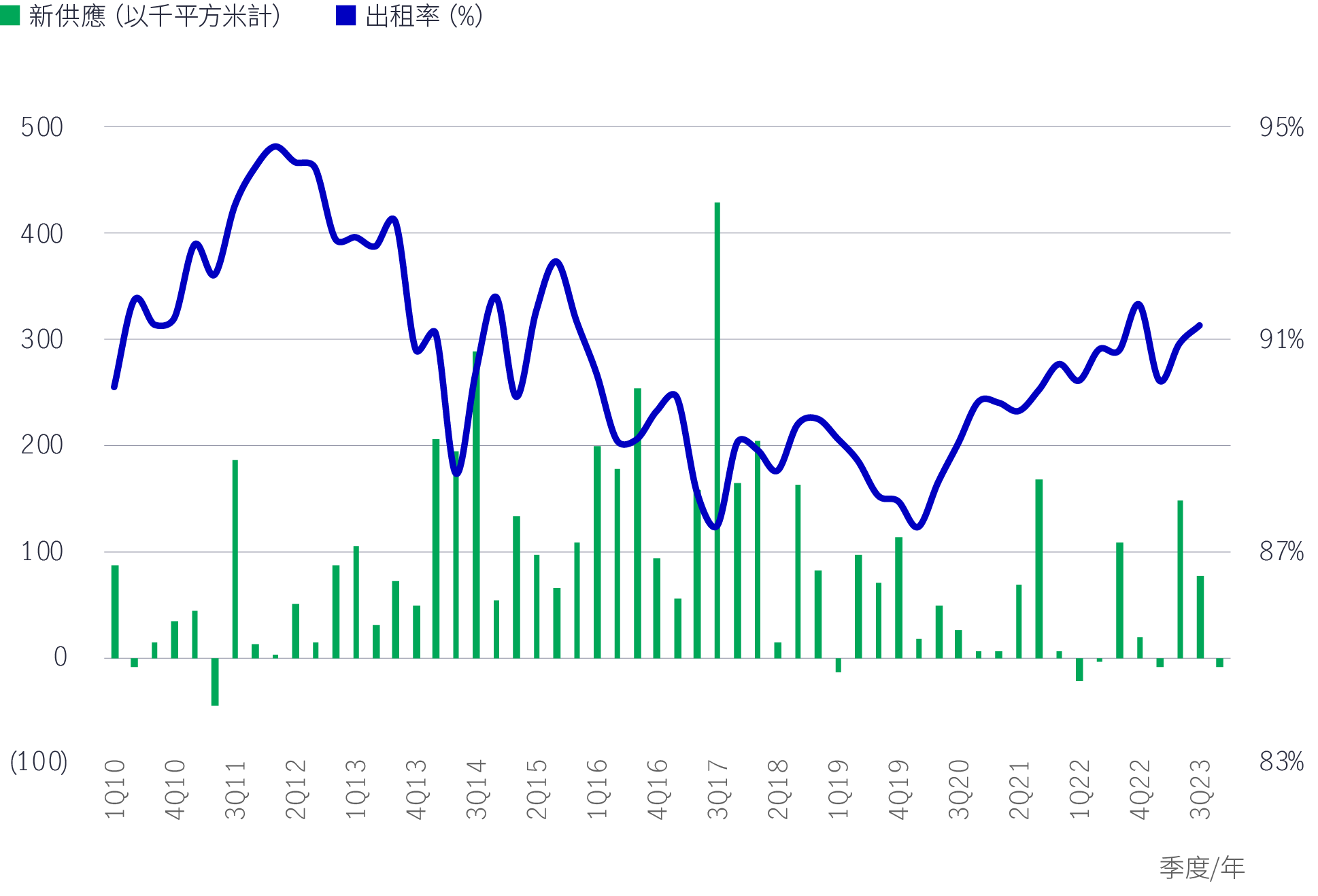

工業房託方面,鑑於物流業持續擴張,租戶仍採用「以防萬一」的運作模式,因此預料倉儲需求將保持穩健。考慮到目前的市值租金水平,需求強勁及出租率持續轉佳應有助整體行業的續租租金上調,從而帶來自然增長(見圖10和圖11)。

圖10及圖11:供應減少及出租率和需求改善,有助支持租金

資料來源:星展銀行、URA,2024年1月。

隨著利率見頂,並在2024年開始減息,融資成本回落有望支持併購活動回暖,使房託得以物色併購增長機會,並支持中長期的每單位派息增長。我們認為負債較少的房託可以善用其財政實力,進行有助提升每單位派息的收購交易,而交易活動回升亦會惠及房地產基金經理。

儘管整體宏觀挑戰有所緩減,但仍要監察租戶續約風險和違約風險等基本因素,它們將直接影響現金流,繼而拖累派息表現。

踏入2024年,鑑於市場預期相對較低、估值折讓及投資者的配置較低,亞太房託的表現應可略為改善。隨著鷹派利率立場或已見頂,這個為亞太房託帶來重大壓力的宏觀因素應會在明年逆轉,這從聯邦公開市場委員會的「點陣圖」可見一斑(見圖12)。關鍵行業應能維持穩健的營運基本因素,在2024年為投資者帶來獨特的收益機遇。

圖12:聯邦公開市場委員會「點陣圖」(截至2023年12月議息會議)

資料來源:彭博資訊,2024年1月。

1 資料來源:彭博資訊,截至2023年12月31日。亞洲(日本除外)-標普泛亞洲(日本、澳洲、紐西蘭、巴基斯坦除外)房託(上限10%)總回報指數(美元);澳洲-標普/澳洲證交所200澳洲房託指數;香港-恒生房地產基金指數;新加坡-富時海峽時報所有股房託指數(新加坡元)。

2 資料來源:FactSet、宏利投資管理,截至2023年12月31日。指數:標普泛亞洲(日本、澳洲、紐西蘭、巴基斯坦除外)房託(上限10%)總回報指數(美元)。.

3 資料來源:彭博資訊,截至2023年12月31日。股息:澳洲 — 標準普爾/澳洲證交所200指數;香港 — 恒生指數;新加坡 — 富時海峽時報指數。房託:澳洲-標普/澳洲證交所200澳洲房託指數;香港-富時EPRA Nareit已發展房託香港總回報指數(美元);新加坡-富時海峽時報所有股房地產投資信託指數(新加坡元)。固定收益:澳洲-10年期政府債券;香港-香港金管局10年期政府債券孳息率。新加坡-新加坡金管局10年期基準政府債券孳息率。

4 房託4的表現數據從2017年開始。

5 資料來源:Structure Research及宏利投資管理,2024年1月。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。

評級機構穆迪調低美國信貸評級的最新觀點

評級機構穆迪於5月16日將美國主權信貸評級由Aaa下調至Aa1。環球首席經濟師 Alex Grassino及多元資產方案團隊分享了他們的最新觀點。

宏觀經濟與市場 交織五個值得關注的投資主題

宏觀經濟與投資者必須駕馭的市場之間的關係密切,其相互影響的程度,如今可能比過往任何時侯都更加顯著。本文所述的五個投資主題,正正突顯兩者重要的相互關係。

美國關稅政策調整導致市況波動的應對策略

美國近期改變關稅政策,令全球市場出現全新的發展格局,同時為投資者帶來挑戰與機遇,唯有深入了解事態發展才能作出明智的投資決策。宏利投資管理亞洲區多元資產配置副主管兼高級組合經理Marc Franklin分享他的投資觀點。