5/1/2022

亞洲(日本除外)定息產品部副投資總監Murray Collis,

在2021年,亞洲固定收益領域(包括可持續亞洲債券)的交易環境充滿挑戰。然而,我們有充分理由相信明年的前景令人振奮。在本2022年前景展望文章中,亞洲(日本除外)定息產品部副投資總監Murray Collis、亞洲區環境、社會及管治(ESG)主管Eric Nietsch及亞洲(日本除外)定息產品部投資組合經理Alvin Ong闡述2022年的市場前景。

儘管這樣說可能過於簡單——除了應對與新冠肺炎相關的經濟後果外,亞洲固定收益市場,以至區內的環境、社會及管治(ESG)債券市場主要受兩大關鍵事件影響:

回顧主要基準指數過去一年的表現,可見上述兩大關鍵事件對亞洲債券投資氣氛造成的影響。雖然中國人民銀行暗示可能準備轉變其政策立場以支持經濟增長,令有關情況在最近數周輕微緩和,但投資信心仍然脆弱。基於上述市場環境,我們重新評估可持續亞洲債券明年的機遇及風險。

常言道:時機決定一切。雖然投資者有充分理由保持審慎,但近期市況波動已令亞洲債市的泡沫消散。截至撰文之時,廣泛用作市場指標的摩根大通亞洲信貸指數自年初以來累跌超過3% 。我們認為,風險重新定價導致估值重估。這情況在高收益領域尤其顯著,相對歐美同類市場,亞洲高收益市場的資產價格跌至多年未見的水平。我們認為,這為亞洲可持續固定收益市場締造吸引的投資機遇,尤其是在利率持續處於歷史低位的環境下(雖然市場有傳央行將收緊貨幣政策),投資者追求收益之心日益迫切。

鑑於本文討論的是可持續債券,因此我們聚焦的行業應不會令人感到意外:銀行(已成為社會債券的大型參與者)、可再生能源領域的企業,以及房地產公司(包括中國房地產發展商)。信貸挑選固然重要,而且市場很可能不時反覆波動。然而,我們認為,全面的「由下而上」研究及審慎的信貸挑選可望緩和上述風險;事實上,我們相信採取主動和縝密的投資方針,有助可持續投資策略在2022年錄得回報。

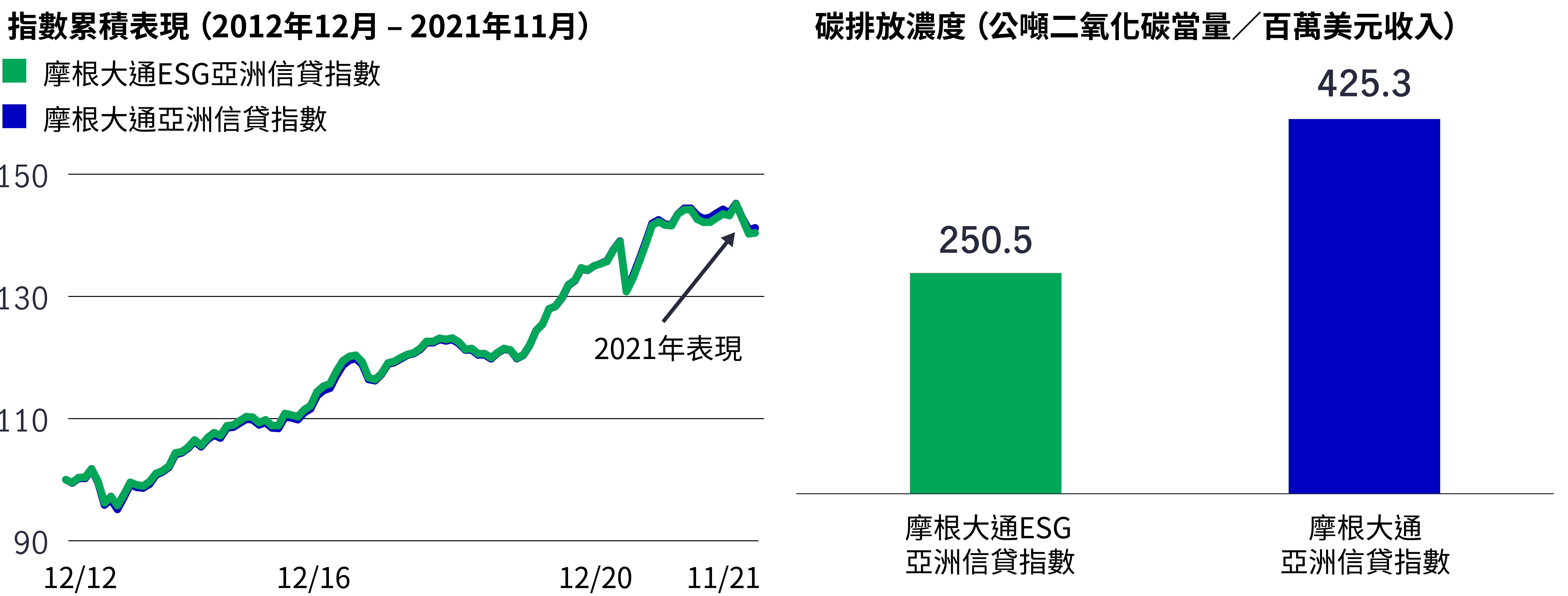

圖1:可持續亞洲債券有望在明年造好?

估值吸引、對環境影響較低

資料來源:彭博資訊,截至2021年10月31月。呈列數據為美元總額。過往表現並非日後業績的指標。摩根大通ESG亞洲信貸指數(JESG JACI)追蹤亞洲固定收益資產類別的亞洲(日本除外)美元計價債務工具總回報表現。指數採用ESG評分和篩選方法,因而偏向綠色債券或發行人。碳排放濃度數據由Trucost ESG Analysis和宏利投資管理提供。碳排放濃度是指範圍1及範圍2中,每百萬美元收入產生的公噸二氧化碳當量。範圍1是指機構活動或在其控制下的所有直接排放,包括燃氣鍋爐、車輛和空調製冷劑洩漏等現場燃料燃燒。範圍2是指該機構購買和使用的電力所產生的間接排放。這些排放源於能源生產,而有關能源最終為該機構所使用。

「綠色溢價」由「綠色」和「溢價」組合而成,意思是由於需求殷切但供應有限,綠色債券在市場上通常存在溢價。實際上,這代表綠色債券的票息率一般低於普通債券。雖然這是由於需求過多所致,亦意味著投資者假設綠色債券較其他債券的信貸風險更高,因其持有這類債券時所得到的補償較其他債券更少。

令人鼓舞的是,我們認為亞洲可持續債券市場並不存在綠色溢價。儘管亞洲對綠色債券的需求日增,但目前尚未發展到投資者願意為這類債券支付溢價。這意味著區內綠色債券的定價與非綠色基準相若,我們認為這對投資者來說屬利好因素。

我們預期,ESG債券的發行量及合計規模將在2022年繼續增長。可持續債券曾於2021年最後一季暫停發行,原因是市場氣氛向淡,部份發行人擱置發行計劃實屬合理做法。不過,我們期待發行量將在2月份農曆新年後有所回升。

從某種意義上說,企業和政府在近日全球氣候峰會(第26屆聯合國氣候變化大會)前所作的承諾,有助我們預測未來數年(即使不是2022年)的發行量。隨著焦點由表明意向轉為實際執行,我們預期發行人廣度將進一步擴大。

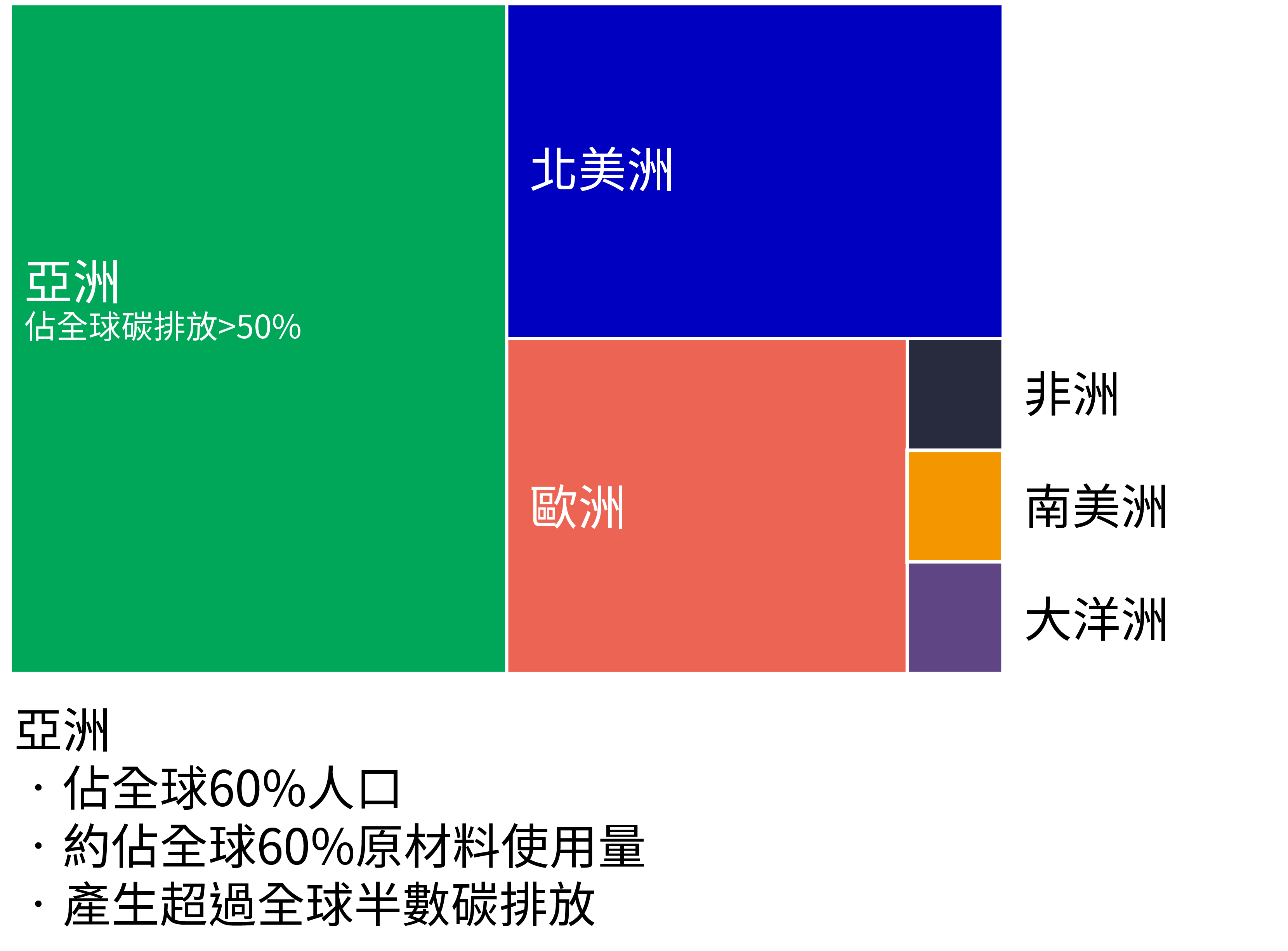

圖2:碳排放(按地區劃分)

資料來源:HYDE數據庫(2016年)、聯合國《2019年世界人口展望》、聯合國環境規劃署(2017年)、《英國石油公司世界能源統計年鑑》(2021年)。

關鍵在於,承諾與現實之間的差距將反映所需的融資金額:去年,亞洲所消耗的能源總量接近一半由煤炭產生。正如上文所言,我們期待金融市場在過程中擔當關鍵角色。至於短期內,我們相信亞洲可持續債券市場將繼續發展,隨著投資者接納更多不同形式的ESG債務工具,市場將更趨成熟。

整體來說,未來一年的挑戰可分為兩類:一類是我們作為投資者能夠控制的因素;另一類是我們無法控制的因素。宏觀經濟不明朗因素及ESG投資缺乏共同分類方法屬於第一類。

首先,大部份投資者都會同意宏觀形勢尚欠明朗。疫情發展難以預測,Omicron新冠變種病毒出現,導致部份國家重推社交距離限制措施,並限制民眾出行。儘管如此,我們認為亞洲大部份地區的疫苗接種率相對較高,應做好準備應對最新一波疫情。與此同時,雖然不明朗因素增加,但市場普遍預測各國央行將繼續推進收緊貨幣政策的計劃;然而,市場已大致消化有關情況。

其次,投資者對ESG投資缺乏普遍認同的標準及定義感到困惑,已是慣常情況。然而,考慮到這個問題的全球性質,以及解決有關問題所需的協作規模,我們清楚知道,還需要一段時間才能取得重大進展。

這為我們帶來第二類挑戰:投資者可採取行動應對的挑戰。這些挑戰關乎漂綠行為。雖然投資者日漸意識到這個問題,但我們認為投資界可加強行動,以助解決問題。投資者應先仔細審視可持續債券,才將其納入投資組合。舉例而言,我們曾推拒一些不符合ESG標準的投資機遇。雖然投資者可能認為,迴避這些機遇的決定反映我們的研究實力及嚴格的ESG標準,但我們相信這主要反映廣泛投資者對該資產類別的熱切追求。我們認為,作為可持續投資者,履行責任的唯一方法是堅持進行高質素研究,勇於拒絕作出相關投資,並要求發行人在表現未達標時作出改善。

儘管面臨種種挑戰,我們仍然看好明年的市場前景。事實上,基於目前的估值水平,我們更加相信亞洲的可持續發展動力日益增強,可為固定收益投資者創造吸引的投資機遇。

1 彭博資訊,截至2021年12月15日。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

2026年前景展望系列:宏利環球多元資產入息基金

在人工智能大趨勢、能源轉型、聯儲局減息預期、聯儲局潛在人事變動,以及財政支持擴大的推動下,2025年市場表現強勁。我們預計,隨著2026年時間逐步推移,宏觀經濟環境將更趨明朗,增長動力將會改善。儘管美國聯儲局預期將於今年內繼續放寬貨幣政策,但市場仍蘊藏豐富的收益投資機會,其來自多元化全球市場及不同來源,並由傳統政府債券延伸至高收益債券及期權沽售交易。在此環境下,宏利環球基金—環球多元資產入息基金(「本基金」)的主要目標,依然是以更清晰且高度專注的方式聚焦於締造收益。無論短期股市表現如何,或是貨幣政策周期如何波動,本基金都致力維持投資於長期資本增長機會,同時提供穩定而較高的收益分派。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

2026年前景展望系列:宏利環球多元資產入息基金

在人工智能大趨勢、能源轉型、聯儲局減息預期、聯儲局潛在人事變動,以及財政支持擴大的推動下,2025年市場表現強勁。我們預計,隨著2026年時間逐步推移,宏觀經濟環境將更趨明朗,增長動力將會改善。儘管美國聯儲局預期將於今年內繼續放寬貨幣政策,但市場仍蘊藏豐富的收益投資機會,其來自多元化全球市場及不同來源,並由傳統政府債券延伸至高收益債券及期權沽售交易。在此環境下,宏利環球基金—環球多元資產入息基金(「本基金」)的主要目標,依然是以更清晰且高度專注的方式聚焦於締造收益。無論短期股市表現如何,或是貨幣政策周期如何波動,本基金都致力維持投資於長期資本增長機會,同時提供穩定而較高的收益分派。