24/02/2022

環球首席經濟師兼環球宏觀經濟策略部主管 Frances Donald

美國1月通脹數據高於預期,使部份市場人士預計聯儲局3月將會加息50基點,一些主要分析師目前更估計,今年將加息多達七次。 從通脹數據來看,市場的反應是否合理?我們認為不然。環球首席經濟師兼環球宏觀經濟策略部主管Frances Donald相信,基於四個原因市場出現反應過度。

美國1月通脹數據令人憂慮:消費物價指數按年躍升7.5%,高於市場普遍預期的按年7.3%。核心消費物價指數(已剔除食品及能源等相對較波動項目)亦同樣強勁,按年上升6.0%。對通脹持鴿派觀點的人士表示,價格壓力主要仍源於新冠疫情造成的干擾,我們也認同這個看法。同時,對通脹持鷹派觀點的人士指出,消費物價指數正進一步走高,服務業活動也出現價格壓力,這亦是事實。

市場迅速作出反應,預期3月份加息50基點的可能性升至70%,兩年期利率亦上揚。聖路易斯聯邦儲備銀行行長James Bullard是眾所周知的鷹派人士,他已改變立場,主張 「7月1日前加息100基點已成定局」。與此同時,大型投資銀行調高預期,估計今年將加息多達七次。

順理成章,孳息曲線繼續大幅走平,若美國聯儲局並無顯著轉向鴿派政策,預料孳息曲線將於六個月內出現倒掛,這通常被視為經濟即將衰退的訊號。從市場反應來看,您或會認為我們突然面對大量全新資訊,使每個人都需要改變其基本情況預測。

我們承認聯儲局和白宮的確面對越來越大壓力(坦白說,全球其他央行和政府亦然),迫於採取一些行動:生活成本上漲可對普通家庭造成重大影響。當然,消費物價指數按年上升7.5%,必定為聯儲局的鷹派官員提供更多理據,使他們更強烈主張加息。但反駁點是:我們認為有四個原因反映市場對1月通脹數據反應過度。

1. 美國勞工統計局在發表1月份數據的48小時前,公布了每項通脹類別於消費物價指數內的最新比重 。這是每兩年實行一次的舉措,以反映消費物價指數的市場籃子變化。經仔細分析後,我們發現有關修訂使貨品(主要的通脹來源)的重要性增加,而服務(較弱的通脹來源)的重要性減少。這些調整意味1月份的預測將會稍微上升;但同時亦反映到了年底,當貨品價格出現通脹放緩/通縮,而服務通脹上升時,通脹很可能面對下行壓力。正如我們每月的表述,消費物價指數的計算並不完全反映現實,按基點作計算和調整,可能會誤把市場雜音當成訊號。

2. 對聯儲局來說,重要的是通脹下跌的幅度,而非通脹見頂的水平。當審視數據時,我們理所當然會尋找新資訊,特別是價格尚未反映的事態發展。我們大多數人曾預計1月份消費物價指數將高於7%(基於能源業的情況,2月份數字可能更高)。我們認為這應反映當局將在3月加息,但2022年加息次數將取決於通脹減慢的速度,而非通脹見頂的水平。聯儲局已表明預期通脹將於2月後按月下跌。如果我們改變對聯儲局的看法(同樣地,如果傾向較緩慢加息步伐的鴿派官員改變觀點),這將會是源於我們對未來通脹的預期過低。實際上,堪薩斯聯邦儲備銀行行長Esther George表示「這個通脹數據並不使人意外」。

3. 我們仍認為目前通脹實際狀況,不會迅速地受聯儲局行動影響。我們早前已指出,美國通脹的主要來源(即汽車和能源)都對利率敏感。也許更重要的是,我們預料在沒有任何政策干預下,這個特定範疇的大部份通脹壓力都會逐步消散。相反,對利率敏感的範疇(整體服務業和房屋)通常在一年或兩年後才會對加息作出反應。我們認為如果聯儲局在非會議期間加息(並無聯儲局官員建議或支持這個做法),甚至在3月16日會議上加息50基點,都只是一場表演,而非緩和第二季通脹數據的必要或有效方式。

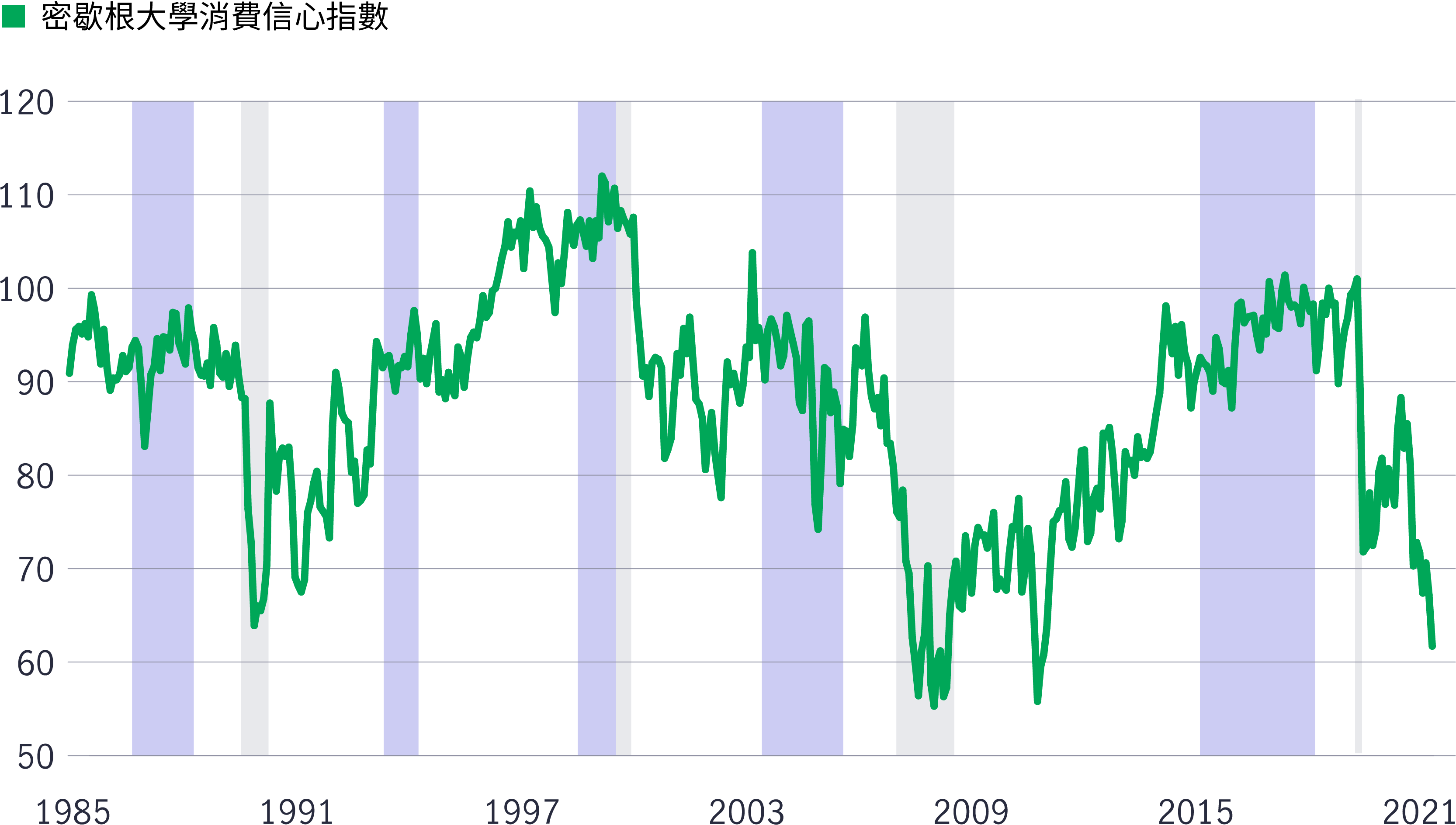

4. 1月份通脹數據公布時正值消費信心處於衰退水平。密歇根大學消費信心指數已跌至相當於經濟衰退多於經濟過熱的水平。值得注意的是,聯儲局從未在消費信心如此疲弱,或經濟動力正在減慢的環境下展開加息周期。在3月16日聯邦公開市場委員會會議上,我們相信聯儲局在面臨財政緊縮措施帶來的巨大阻力之際,將同時面對採購經理指數回落、消費信心疲弱,以及小型企業信心下跌的情況。根據單一數據預測聯儲局的決定只是憑直覺判斷,事實上當局會全面審視經濟狀況。當然,正常化是必要的過程,但需要循序漸進地推行。

聯儲局甚少在消費信心仍然疲弱下展開加息周期

資料來源:彭博資訊、Macrobond、密歇根大學、宏利投資管理,截至2021年2月14日。聯儲局是指美國聯儲局。灰色範圍代表美國經濟衰退。紫色範圍代表聯儲局加息周期。

概括而言,我們的基本情況預測並未因1月份通脹數據較預期高20基點而改變。我們認為這個數字(至少在數學上)未能準確反映通脹壓力。我們仍認為聯儲局希望在3月16日加息,並有意盡快結束量寬措施及展開量化緊縮政策。但隨著即將發表的第一季和第二季增長數據惡化,例如採購經理指數下跌、消費市道轉弱、財政緊縮措施的影響,以及全球收緊貨幣政策的滯後效應,我們認為聯儲局將在第二季若干時間調整政策。我們預料聯儲局將強調溫和推行正常化過程的必要性,估計會在2022年再度加息一至兩次,然後在2023年繼續溫和加息。這應會導致孳息曲線重新走斜及整個周期延長,整體上應有利股票和風險資產表現。

我們希望這個看法正確,因為如果聯儲局認為有必要在每次會議上都加息,並積極推行量化緊縮政策,孳息曲線很可能出現倒掛,繼而增加2023年經濟衰退的可能性,使承險的資產市場面對更艱難的宏觀前景。

1 彭博資訊,截至2022年2月14月。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

2026年前景展望系列:宏利環球多元資產入息基金

在人工智能大趨勢、能源轉型、聯儲局減息預期、聯儲局潛在人事變動,以及財政支持擴大的推動下,2025年市場表現強勁。我們預計,隨著2026年時間逐步推移,宏觀經濟環境將更趨明朗,增長動力將會改善。儘管美國聯儲局預期將於今年內繼續放寬貨幣政策,但市場仍蘊藏豐富的收益投資機會,其來自多元化全球市場及不同來源,並由傳統政府債券延伸至高收益債券及期權沽售交易。在此環境下,宏利環球基金—環球多元資產入息基金(「本基金」)的主要目標,依然是以更清晰且高度專注的方式聚焦於締造收益。無論短期股市表現如何,或是貨幣政策周期如何波動,本基金都致力維持投資於長期資本增長機會,同時提供穩定而較高的收益分派。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

2026年前景展望系列:宏利環球多元資產入息基金

在人工智能大趨勢、能源轉型、聯儲局減息預期、聯儲局潛在人事變動,以及財政支持擴大的推動下,2025年市場表現強勁。我們預計,隨著2026年時間逐步推移,宏觀經濟環境將更趨明朗,增長動力將會改善。儘管美國聯儲局預期將於今年內繼續放寬貨幣政策,但市場仍蘊藏豐富的收益投資機會,其來自多元化全球市場及不同來源,並由傳統政府債券延伸至高收益債券及期權沽售交易。在此環境下,宏利環球基金—環球多元資產入息基金(「本基金」)的主要目標,依然是以更清晰且高度專注的方式聚焦於締造收益。無論短期股市表現如何,或是貨幣政策周期如何波動,本基金都致力維持投資於長期資本增長機會,同時提供穩定而較高的收益分派。