17/9/2020

Frances Donald, 首席經濟師

聯儲局主席鮑威爾早前宣布對政策作出微調,反映當局對就業、通脹及利率的取態出現預期之內的重要變化,並對投資者帶來深遠的影響。宏利投資管理首席經濟師Frances Donald就此分享其觀點。

當聯儲局宣布決定採用「靈活的平均通脹目標」,實際上確認當局希望通脹超越其2%的官方通脹目標時1,市場的反應不大。然而,我們不應誤以為華爾街的反應冷淡是由於市場對此不感興趣,因為這次的政策方針轉變與投資者的關係密切 ── 特別是那些關注通脹動態(主要是未來三至六個月通脹意外上升)的投資者。我們認為,聯儲局的溫和取態及通脹數據轉強,實際上推高通脹預測,令實質利率下降。

從本質來說,通脹相對通縮未必是二元對立的課題;當中充滿微妙的差別、反作用力量和多項未知的因素。事實上,通脹及通縮的壓力同時發揮作用,而隨著這兩股相反的力量反覆波動,在某些期間投資者會對通脹感到憂慮,在另一些期間會為通脹感到煩惱。這些是必須考慮的重要投資因素,因為它們能帶來不同的影響,從而導致不同的投資結果。我們認為有關通脹的討論都建基於四個關鍵概念。

問與答:美國政府停擺對市場的潛在影響

美國參議院未能於限期前通過撥款法案,導致聯邦政府自10月1日起迎來近七年來首次停擺。我們的多元資產方案團隊分享了市場於過去美國政府停擺期間的表現,以及投資者在不確定性環境中可以如何自處。

關於聯儲局2025年首次減息的最新觀點

時隔九個月,美國聯儲局在美國時間9月17日宣布再次減息25點子,聯邦基金利率目標區間降至4厘至4.25厘。環球首席經濟師 Alex Grassino及高級環球宏觀策略師邵宇婷,分享他們對今次減息行動的觀點,以及剖析其對亞洲市場的潛在影響。

美國關稅對印度出口的影響

隨着印度進口美國商品的關稅上升,本文將從整體貿易動態、特定行業風險和宏觀經濟的角度,審視相關措施可能造成的影響。儘管在中期內,美印雙方透過談判達成協議仍是最有可能出現的結果,但我們亦會評估關稅持續構成的風險,並探討印度當局潛在的政策回應。

造成通脹的因素可能正出現結構性的機制轉變。我們預期未來的通脹主要由積極的財政政策及去全球化所主導,而較少由貨幣政策所帶動。因此,傳統通脹模型的參考價值遠不如過往般重要,亦不應以此預測未來的通脹壓力。這反映傳統的相關性指標已不像過往般有用,例如菲利普斯曲線(Phillips curve)。請緊記:經濟學家普遍不精於預測(或理解)通脹。

另外,我們亦應注意常用於量度通脹的消費物價指數(CPI),在過去一段時期已不能準確計算美國的生活成本。這已非一個新的課題,而我們認為該指數現時的準確性甚至更低。決策官員正設法解決這個問題,而量度通脹的官方及非官方指標或須在未來數年作出調整,特別是住屋成本及資產價格方面,這可能會推高已量度的通脹率。

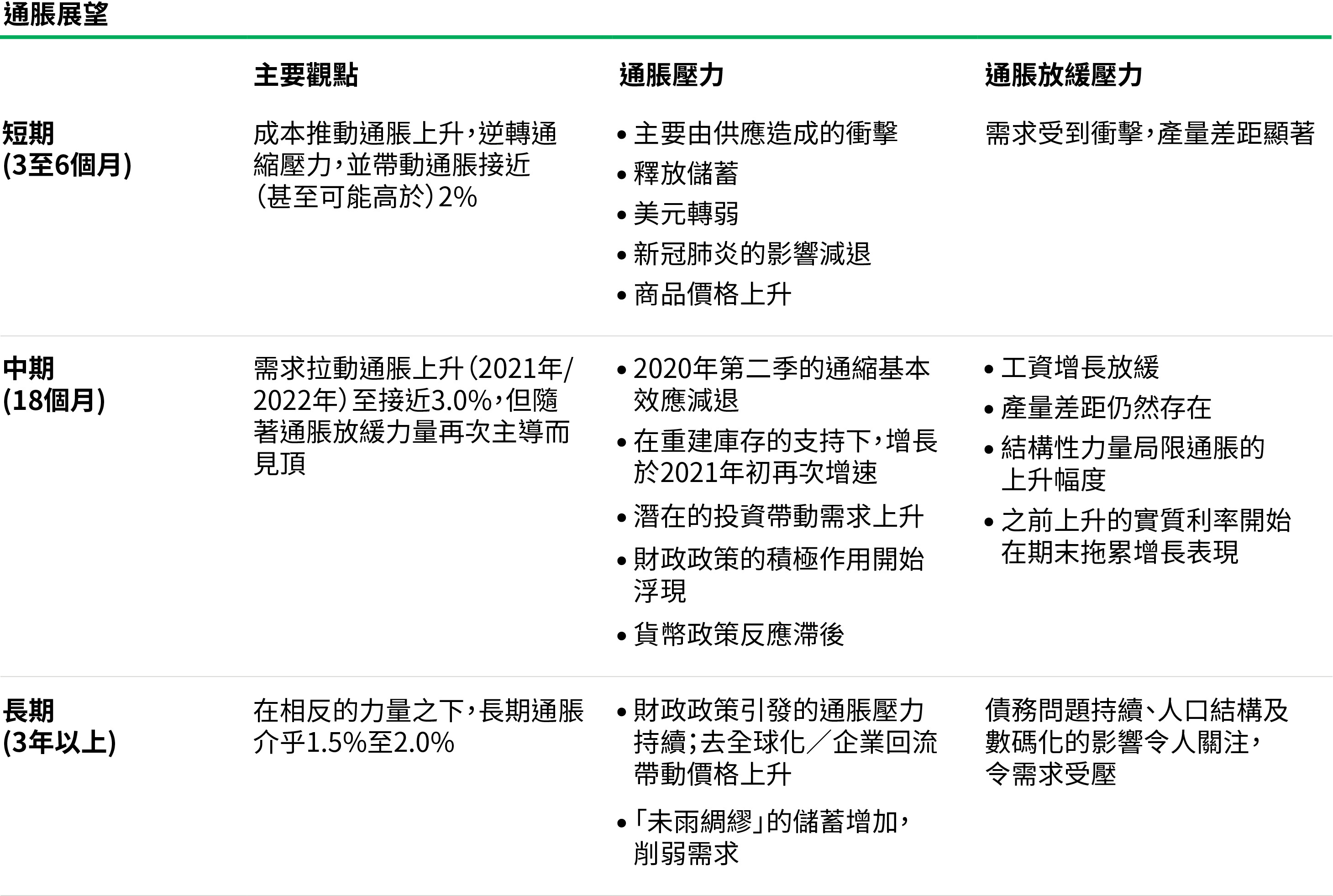

鑑於美國經濟正經歷明顯的衰退,若說通脹壓力將在未來三至六個月內升溫,似乎顯得不合常理。經濟衰退不是理應導致需求緊縮,而通縮不是通常與顯著的產量差距有關嗎?理論上是的,但是經濟現時受到的衝擊本質上與常見的經濟衰退不同,我們認為有十項短期通脹壓力可能導致通脹在年底前迅速回升至2%或以上的水平。由於經濟增長乏力,我們認為把這個短期戰術性時期稱為「滯脹」更為準確。

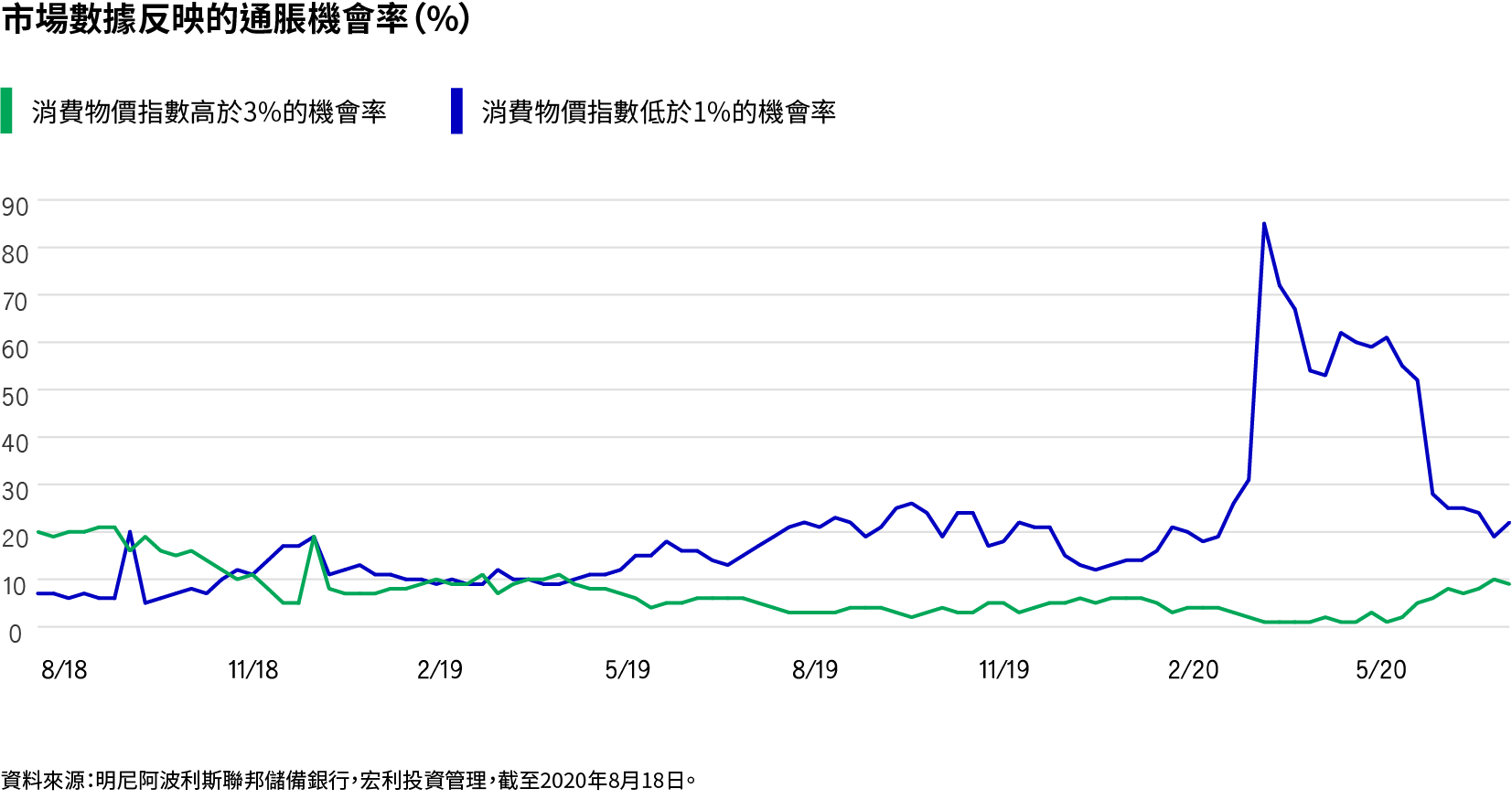

儘管市場可能已經意識到通脹上升的論述,但亦有證據顯示通脹可能仍被低估。雖然美國債券市場已略為上調通脹預測,但我們認為這主要受到流動性及期限溢價改善有關,而非由於投資者預期物價將會急升。此外,明尼阿波利斯聯邦儲備銀行量度市場對通脹預期的指標(仍極不對稱,反映通脹有22%的機會率跌至低於1%,而高於3%的機會率只有9%)及花旗集團通脹意外指數(仍低於0)均有明顯上升空間。

鑑於聯儲局已正式轉為採取平均通脹目標,債券市場至少目前未必會能將通脹上升與名義利率上升聯繫起來。因此,隨著通脹趨升,即使實質利率進一歩降至負數,名義孳息率亦可能維持在現水平附近。

與此同時,我們亦預期孳息率曲線將繼續走峭,特別是在中期債券及長期債券之間。聯儲局經常表示要控制孳息曲線,雖然尚未執行,但已發揮壓低短期債券孳息的效應。最後,溫和的通脹歷來與股票正面重估估值存在相關性(直到通脹升至約3%)。我們認為投資者不應將通脹視為導致股市下跌的原因。就目前而言,儘管我們會感到有點無所適從,投資者應該開始適應新的現實環境,習慣略高的名義通脹水平。

我們不妨從三個不同階段審視通脹和通脹放緩壓力的演變情況:未來三至六個月內、未來18個月內,以及三年以後。鑑於宏觀環境持續變化,我們認為投資者應該明確區分長期的通縮壓力及短期的通脹壓力。

1 “New Economic Challenges and the Fed's Monetary Policy Review,” federalreserve.gov , 2020年8月27日。

2 “Measures of Expected Inflation,” 克里夫蘭聯邦儲備銀行,於2020年8月27日評估。

3 彭博資訊,截至2020年8月27日。

問與答:美國政府停擺對市場的潛在影響

美國參議院未能於限期前通過撥款法案,導致聯邦政府自10月1日起迎來近七年來首次停擺。我們的多元資產方案團隊分享了市場於過去美國政府停擺期間的表現,以及投資者在不確定性環境中可以如何自處。

關於聯儲局2025年首次減息的最新觀點

時隔九個月,美國聯儲局在美國時間9月17日宣布再次減息25點子,聯邦基金利率目標區間降至4厘至4.25厘。環球首席經濟師 Alex Grassino及高級環球宏觀策略師邵宇婷,分享他們對今次減息行動的觀點,以及剖析其對亞洲市場的潛在影響。

美國關稅對印度出口的影響

隨着印度進口美國商品的關稅上升,本文將從整體貿易動態、特定行業風險和宏觀經濟的角度,審視相關措施可能造成的影響。儘管在中期內,美印雙方透過談判達成協議仍是最有可能出現的結果,但我們亦會評估關稅持續構成的風險,並探討印度當局潛在的政策回應。