17/02/2023

大中華區定息產品投資研究部主管 郭張德美

大中華區定息產品投資研究部董事 鄭錦麟

中國房地產業在過去兩年面對前所未見的波動。業界經歷連串違約事件及信貸評級下調,觸發美元債券顯著下跌,但受惠於政府近期推出的政策,這些債券自去年 11 月以來強勁反彈。然而,投資者希望知道市場是否尚有再上升的空間?如有,哪些板塊最具吸引力?正如大中華區定息產品投資研究部主管郭張德美及大中華區定息產品投資研究部董事鄭錦麟在本文指出,雖然前路可能崎嶇不平,但美元高收益債市仍不乏個別投資良機。在當前市場環境下,嚴謹的信貸選擇及估值評估更形重要。

由於中國的監管格局轉變,加上經濟狀況轉弱(見附錄),內房業在過去兩年陷入困境。中國政府於2020年8月(非正式)推出「三條紅線」政策後,房地產發展商在尋求融資時面對截然不同且備受挑戰的經營環境。由於需要進行去槓桿,加上銷售及流動性前景不明朗,導致當時規模最大的發展商之一中國恒大集團在2021年底違約1。

這次違約形成負面反饋循環:多家發展商無法取得融資,被迫暫停現有項目及擱置新項目,繼而局限現金流。與此同時,隨著不明朗因素日增及經濟增長放緩,房地產價格下跌,促使消費者保持觀望。

政府在過去三年採取疫情清零政策,加劇了發展商的經營壓力,因為突然宣佈封城和暫停經濟活動,進一步削弱本已脆弱的消費信心。內房業在2022年出現連番違約,信貸評級遭到下調,甚至被撤銷信貸評級。

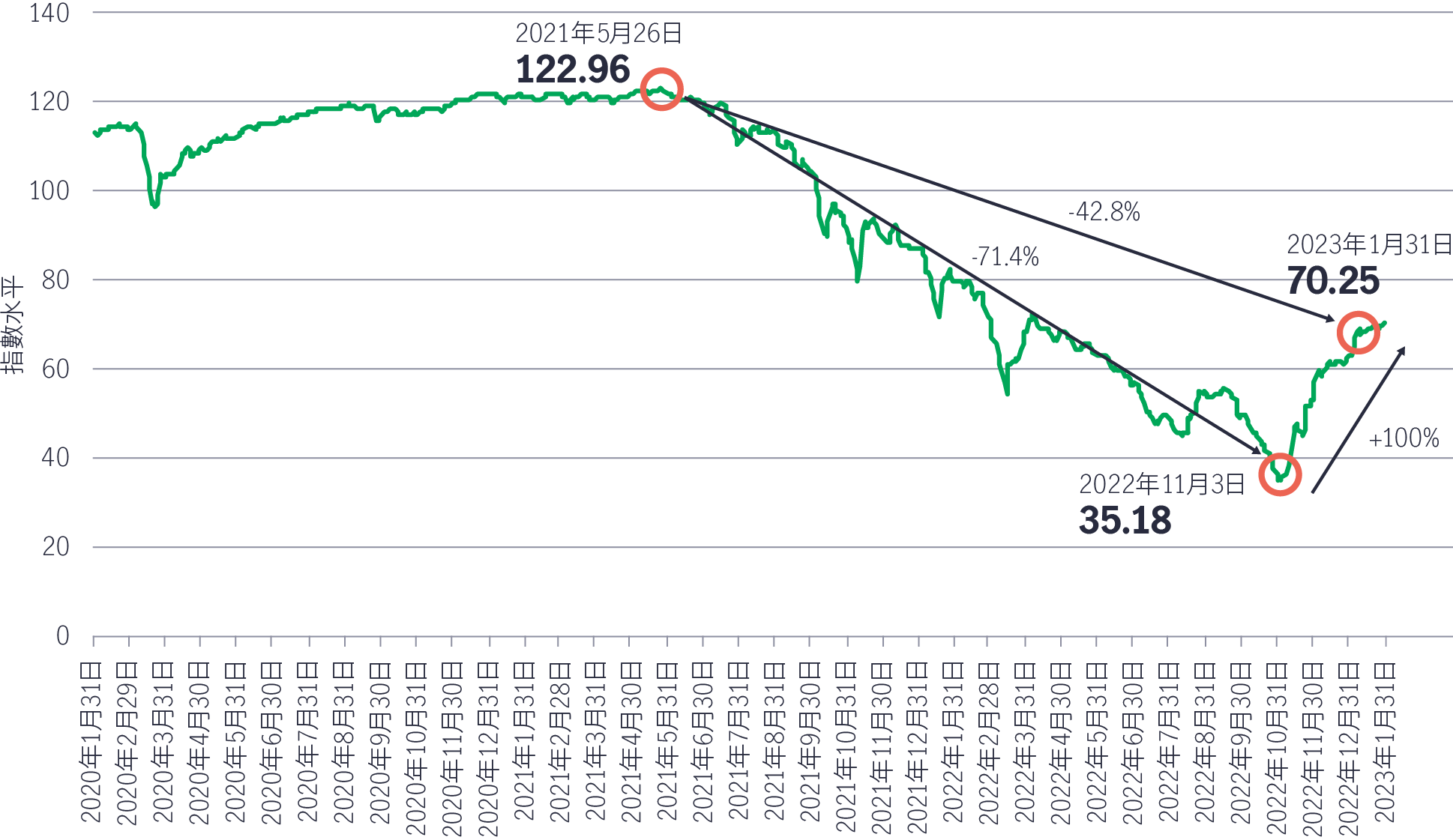

因此,在2021年5月至2022年11月期間2,摩根大通亞洲信貸指數 — 中國房地產指數(總回報)下跌71.4%(見圖 1)。然而,中國政府在2022年底推出一系列支持內房業的新政策。

中國人民銀行及中國銀行保險監督管理委員會(銀保監會)於11月發佈「金融16條」,致力提高內房業的流動性,並確保未完成的房地產項目能夠竣工。這些政策有助改善流動性普遍不足的融資環境,同時降低整體違約風險。

政府明顯改變政策基調,加上結束清零措施的步伐較預期迅速,刺激大市回升。在2022年11月初至2023年1月底,摩根大通亞洲信貸指數 — 中國房地產指數反彈約100%;反彈後該指數較2021年5月的跌幅收窄至約40%,但仍遠低於危機前的水平3(見圖1)。

圖1:內房業的下跌及回升情況,2020年至2023年

資料來源:彭博資訊、摩根大通亞洲信貸指數/中國/房地產/累計總回報指數,截至2023年1月31日。X-軸:摩根大通指數。

隨著大市近期強勢反彈,投資者或有疑問:這個領域是否仍然存在投資機會?如有,哪些環節具吸引力?

我們認為這個板塊不太可能重現類似2021年至2022年的跌勢,但最近公布的政策及重啟經濟的進程應可為大市帶來支持。

儘管如此,我們亦相信受最近市場行動的影響,這個領域的投資機會已經減少。事實上,優質美元高收益債券的投資機會具高度嚴選特性,投資者需要通過嚴謹的信貸研究來區分優勝劣敗。

為探索機遇所在之處,我們必須首先審視這個板塊仍然面對的挑戰。

在2023年,投資級別信貸的融資環境大致穩定,但實力較弱的高收益債券應會繼續面對困難。事實上,由於經濟處於復甦初期,加上房地產業持續波動,離岸違約事件依然有機會發生,但我們認為這些事件不會如2021年至2022年般為市場帶來不利影響。

或許更重要的是,除了以板塊為本的政策外,宏觀經濟復甦或會在2023年發揮更大作用。政府政策確實在挽救2022 年的淡靜投資氣氛方面發揮關鍵效用,但政府可能評估市場對現有政策的反應,或許會在3月初舉行全國人民代表大會之後加推措施,以加強現有舉措。

政府目前的重點是預防業界出現系統性風險,一旦經濟增長疲弱,政府或會採取進一步干預行動。因此,我們認為經濟增長和消費信心好轉,應可成為2023年信貸環境繼續改善的主要催化因素。

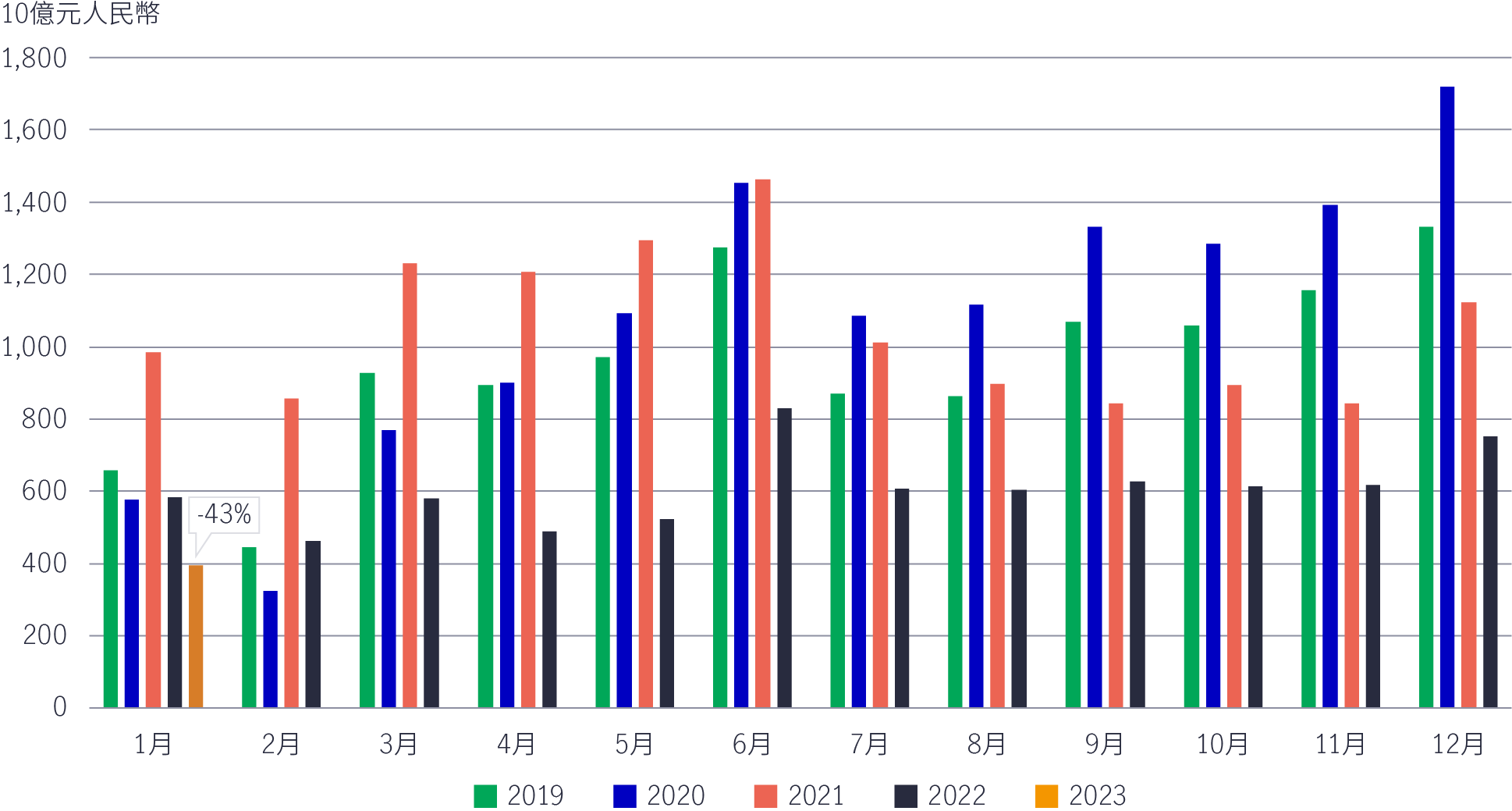

儘管在政府政策支持下,供應面略有進展,但房地產需求仍帶來挑戰。事實上,一手房屋銷售持續不穩定,並無出現連續的月度增長,反映復甦動力微弱(見圖2)。雖然二手房屋銷售出現正面發展,但這些交易主要惠及離場業主,而非發展商。

圖2:中國前100家發展商總合約銷售額(以10億元人民幣計),2019年至2023年。

資料來源:克而瑞 (www.cricchina.com) 及宏利投資管理,截止2023年1月。注:-43%代表2023年1月的合約銷售對比2019-2022年每年1月的四年平均水平。

整體而言,我們認為至少要到2023年下半年,一手房屋銷售才可持續復甦,原因是房市氣氛普遍與消費信心有關,而後者在2022年底經濟開始重啟才見回升。

雖然零售銷售在2022年底連續三個月收縮,並維持遠低於疫情前的水平4,但在農曆新年期間出現一些正面跡象。此外,失業率仍高於過往平均,特別是青年勞工方面,因此復甦進程預計將會循序漸進。

隨著政府推出旨在刺激廣泛消費需求的政策,加上市場氣氛好轉,一手物業銷售應可逐漸回穩。

整體來說,我們預計房地產的整體銷情(或特別是房屋銷售)不會回復過往水平。內房業曾經佔中國國內生產總值約20%至30%,但這些風光日子不再。儘管如此,受惠於行業持續復甦,表現落後的發展商債券價格應可顯著上升,因此我們認為這個板塊將在2023年出現具吸引力的投資機會。

整體而言,我們認為這個領域的潛在信貸投資機會可分為三部份。

1) 優質債券以大型發展商為主,包括多項投資級別信貸,這類債券早已受惠於政府的刺激政策。經歷近期的升勢後,我們認為不少債券已達到公平價值,因為投資者普遍相信這類發展商擁有長期營運的實力。在內房業的一手房屋銷售持續回升之前,我們認為這類債券進一步上升的機會有限。

2) 受壓債券是指一些已經違約或財政受壓,並可能在短期內違約的債券。這類債券的估值主要取決於債務重組和資產變現的特殊發展因素。由於這類投資的年期較長,而且回收結果不確定,我們認為這個領域存在其他風險與回報水平更佳的機會。

3) 表現疲弱但不致受壓的債券是指由債務沉重的發展商所發行的高收益債券,這類發展商具有繼續營運的潛力,但由於存在明顯的不確定因素,因此其債券估值仍然吸引。在挑選這類債券時,投資者必須進行嚴謹的信貸研究,因為當出現再融資需要時,這類發展商將高度依賴非常特殊的特定資金流。

具體來說,我們將深入分析兩項主要因素,從而逐一區分這些信貸:

1) 合約銷售表現可以反映發展商是否擁有充足的現金流作償債之用。

2) 第二融資來源包括在岸信貸額度、出售資產和現有項目,以履行償債責任,但再融資選擇仍然有限。雖然中國政府近期支持銀行業向部份發展商提供內保外貸,以便取得離岸融資,但受惠者以擁有巨額資產的大型發展商為主。

我們會把這些綜合資金來源與發展商的即將到期債券進行比較;部份債券將於 2023 年到期,而其他則在未來兩至三年到期。

我們預計中國房地產業將在2023年面對崎嶇前路,但市場在近期大幅上漲後,高收益債券領域仍不乏個別投資良機。經濟增長進一步轉強,包括一手房屋銷售持續回升,將成為支持這類信貸造好的關鍵條件。在當前的波動市況下,信貸選擇仍是非常重要的因素,有助投資者識別將會表現出色的信貸。

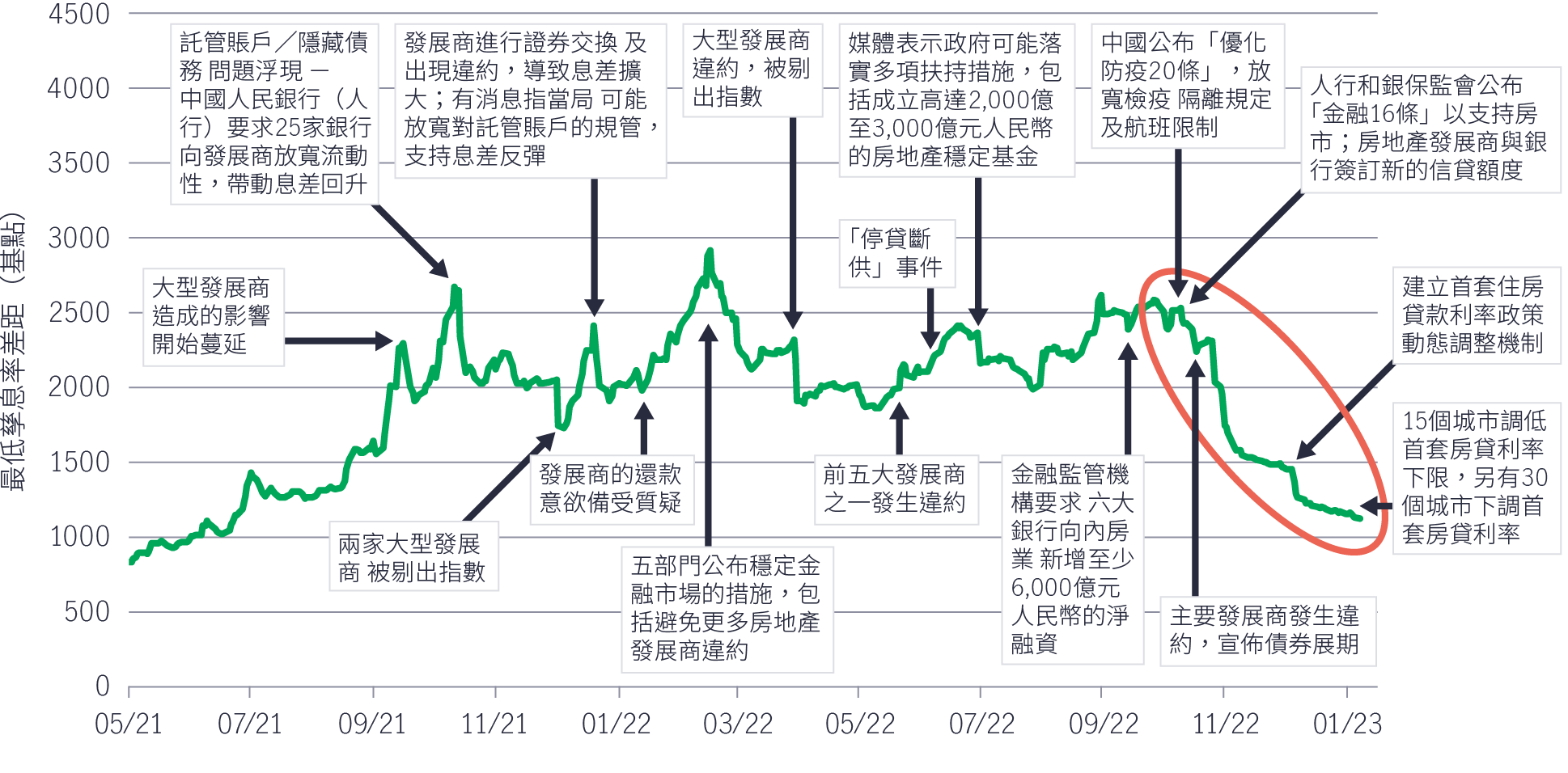

附錄:歷來中國高收益債券息差的變化

資料來源:宏利投資管理、洲際交易所美銀美林新興市場中國高收益債券最低孳息率差距指數,截至2023年2月6日。

1 該開發商未能在寬限期結束前兌付債券票息,結果於2021年10月23日正式違約。

2 彭博資訊。摩根大通亞洲信貸指數 — 中國房地產指數(總回報)。高位:2021年5月26日;低位:2022年11月3日。

3 彭博資訊。摩根大通亞洲信貸指數 — 中國房地產指數(總回報)。2022年11月3日至2023年1月31日。

4 中國國家統計局。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

2026年前景展望系列:宏利環球多元資產入息基金

在人工智能大趨勢、能源轉型、聯儲局減息預期、聯儲局潛在人事變動,以及財政支持擴大的推動下,2025年市場表現強勁。我們預計,隨著2026年時間逐步推移,宏觀經濟環境將更趨明朗,增長動力將會改善。儘管美國聯儲局預期將於今年內繼續放寬貨幣政策,但市場仍蘊藏豐富的收益投資機會,其來自多元化全球市場及不同來源,並由傳統政府債券延伸至高收益債券及期權沽售交易。在此環境下,宏利環球基金—環球多元資產入息基金(「本基金」)的主要目標,依然是以更清晰且高度專注的方式聚焦於締造收益。無論短期股市表現如何,或是貨幣政策周期如何波動,本基金都致力維持投資於長期資本增長機會,同時提供穩定而較高的收益分派。

2026年亞太房託展望:由減息紓緩邁向增長復甦

亞太區(日本除外)房地產投資信託基金(亞太房託)於2025年表現理想,展望2026年有望迎來關鍵轉捩點 — 由減息帶動的紓緩期過渡至增長復甦階段。在本期《2026年前景展望》中,投資組合經理黃惠敏及Derrick Heng將深入剖析利率下調如何為亞太房託開啟兩大增長動力 — 一方面透過節省利息成本推動內部增長,另一方面透過資本循環帶動併購增長。同時,團隊亦會分析歷史相對估值優勢及區內交易所政策利好等催化因素,如何進一步提升亞太房託的投資吸引力,並分享團隊於新一年看好的行業板塊。

2026 年前景展望系列:環球股票多元入息

展望2026年,主導股市上升的動力可能擴展至超大型科技股以外領域,為不同行業及地區創造投資機遇。受惠於主要市場的財政開支及寬鬆貨幣政策,預期環球經濟增長將趨於穩定。歐洲及個別亞洲經濟體的估值具吸引力,而且基本因素持續改善,與美國市場的韌性相輔相成。在良好基本因素支持下,除了增長型投資風格外,以價值和收益為本的策略或再度成為焦點。環球股票多元入息策略致力把握機遇,分散投資於不同地區、行業和風格,旨在爭取收益及資本增值。

2026年前景展望系列:宏利環球多元資產入息基金

在人工智能大趨勢、能源轉型、聯儲局減息預期、聯儲局潛在人事變動,以及財政支持擴大的推動下,2025年市場表現強勁。我們預計,隨著2026年時間逐步推移,宏觀經濟環境將更趨明朗,增長動力將會改善。儘管美國聯儲局預期將於今年內繼續放寬貨幣政策,但市場仍蘊藏豐富的收益投資機會,其來自多元化全球市場及不同來源,並由傳統政府債券延伸至高收益債券及期權沽售交易。在此環境下,宏利環球基金—環球多元資產入息基金(「本基金」)的主要目標,依然是以更清晰且高度專注的方式聚焦於締造收益。無論短期股市表現如何,或是貨幣政策周期如何波動,本基金都致力維持投資於長期資本增長機會,同時提供穩定而較高的收益分派。