04/10/2021

2021年年初至今,亞太區(日本除外)輕微回落(截至9月24日),各個市場之間的表現存在顯著差異1。近日全球新型冠狀病毒確診個案回升,加上環球市場通脹升溫和中國股市波動,令投資者質疑經濟復甦的步伐和區內股市走向。在今期投資通訊,亞洲股票投資團隊闡述今年餘下時間推動股市表現的主要因素。雖然各個地區料將繼續表現分歧,但我們認為,亞洲股票的廣泛投資領域為主動型經理提供吸引機遇,可在區內進行分散投資,並發掘估值合理的公司。

在去年疫情至2021年期間,我們已預期亞洲股市表現分歧。於2020年,防疫措施奏效和接種率(相對)較高的東亞市場在區內表現領先,而東盟市場則由於城市人口集中、疫苗供應受限和醫療基建相對落後而表現遜色。

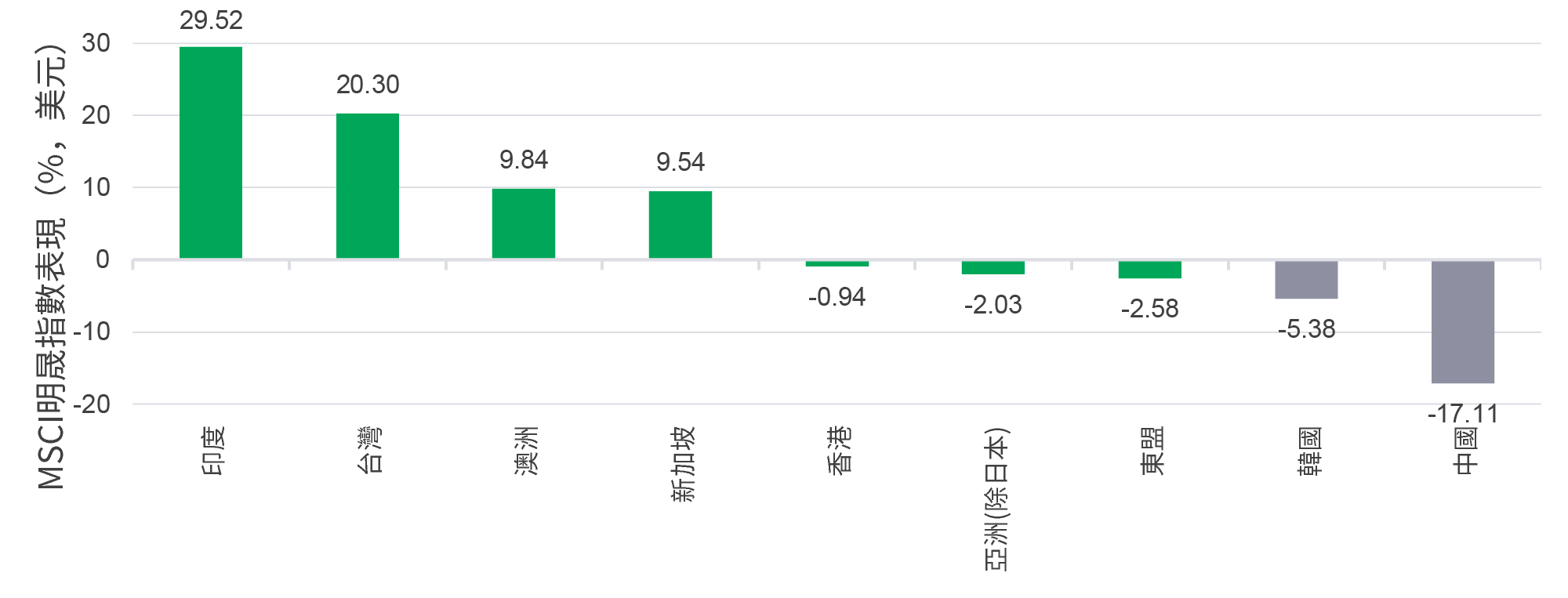

從年初至今(9月24日)的地區表現來看,上述動態大致持續(見圖一)。部分北亞市場繼續表現出色(例如台灣),而其他市場則跟隨表現最差的中國股市而回落。印度的表現最為突出,自本年較早時經歷第二波疫情後一直回升,是區內表現最佳的市場。 東盟市場則錄得輕微跌幅。

圖一:亞洲股市表現,2021年初至今2

在2021年至今,經濟活動自疫情影響急跌後大幅回升,我們預期在2021年餘下時間,全球和亞太區經濟增長將會放緩。疫情再度升溫,特別是在印度,使市場憧憬的經濟復甦推遲到今年較後時間才出現。儘管如此,今年餘下時間,經濟若要出現任何顯著復甦,很大程度上取決於疫苗接種率,以及各國防控新變種病毒擴散的能力。

政策方面,美國聯儲局在6月的政策會議 採取較強硬的立場,並可能展開縮減每月資產購買計劃的漫長過程。這很可能是下半年最受市場關注的事件之一。其他主要央行亦表示傾向收緊政策 。

我們認為,大部分市場人士仍未為環球收緊貨幣政策作好準備。過去20年,一些自由現金流為負數的公司市帳率相對大市處於最高水平,便可印證投資者尚未作好準備的觀點。市場可能對這些公司的預期過分樂觀,它們由外部資本推動增長,而非依賴公司內部產生的現金流。不過,隨著債券孳息率上升,有關觀點可能會受到挑戰,驅使投資者拋售這些公司。

此外,通脹亦可能對一些公司構成挑戰。在2021年上半年,原材料價格和貨運成本上漲,加上電子零件和半導體晶片供應減少,預期將會令部分下游行業的企業利潤受壓。然而,我們認為在橫跨不同地區的供應鏈恢復較正常的水平時,由成本帶動的通脹影響將會減緩。

近期,中國的監管和政策風險升溫。雖然政府推行大量新規則和規例,令市場陷入短期困境,並可能窒礙部分上市公司的短期增長,但我們認為,受影響行業平穩有序發展的長遠效益,遠遠大於短期盈利風險。

展望未來,中國的經濟議程將以先進科技、實體經濟、工業化和減碳的發展為重心。我們預計某些領域將受惠於政策利好因素。

例如,我們看好中國的可再生能源業,特別是電網網絡和太陽能供應鏈。在政府訂立於2060年前實現碳中和的目標推動下,我們認為這些領域蘊藏強大的結構性增長潛力。

5G基建準備就緒,預料可釋放部份板塊,例如工業自動化、自動駕駛、智慧城市和人工智能的潛力。預期這些發展將推動對網絡安全軟件和服務的需求,我們認為這些領域仍然被市場低估。

此外,我們也在中國以外地區(即歐洲、美國和其他新興市場)找到機遇,包括能受惠於消費和投資復甦的公司。

投資者或會憂慮科技周期在短期呈現弱勢,但我們認為,台灣及韓國的科技業長期增長前景仍然可期。隨著科技龍頭企業推出一些必須由新產品規格支持的新晶片和軟件,預計2022年將出現另一輪科技產品升級。此外,5G技術相關應用的部署仍處於增長的初期階段,我們認為這股勢頭將在2022年加快發展。

印度在第二波疫情肆虐期間確診個案激增,令當地經濟受挫。隨著第二波疫情似乎有所緩解,各邦政府已表示在放寬限制措施上,將採取更謹慎的方式,意味經濟在未來的復甦步伐將更循序漸進。我們預期2022年全年盈利預測將會被調低,隨後在2023年有所改善。鑑於全球原材料和商品價格上漲,相信印度消費品公司將會面臨利潤率壓力。

儘管如此,我們認為以下行業的風險回報特性向好:

問與答:美國政府停擺對市場的潛在影響

美國參議院未能於限期前通過撥款法案,導致聯邦政府自10月1日起迎來近七年來首次停擺。我們的多元資產方案團隊分享了市場於過去美國政府停擺期間的表現,以及投資者在不確定性環境中可以如何自處。

關於聯儲局2025年首次減息的最新觀點

時隔九個月,美國聯儲局在美國時間9月17日宣布再次減息25點子,聯邦基金利率目標區間降至4厘至4.25厘。環球首席經濟師 Alex Grassino及高級環球宏觀策略師邵宇婷,分享他們對今次減息行動的觀點,以及剖析其對亞洲市場的潛在影響。

美國關稅對印度出口的影響

隨着印度進口美國商品的關稅上升,本文將從整體貿易動態、特定行業風險和宏觀經濟的角度,審視相關措施可能造成的影響。儘管在中期內,美印雙方透過談判達成協議仍是最有可能出現的結果,但我們亦會評估關稅持續構成的風險,並探討印度當局潛在的政策回應。

問與答:美國政府停擺對市場的潛在影響

美國參議院未能於限期前通過撥款法案,導致聯邦政府自10月1日起迎來近七年來首次停擺。我們的多元資產方案團隊分享了市場於過去美國政府停擺期間的表現,以及投資者在不確定性環境中可以如何自處。

關於聯儲局2025年首次減息的最新觀點

時隔九個月,美國聯儲局在美國時間9月17日宣布再次減息25點子,聯邦基金利率目標區間降至4厘至4.25厘。環球首席經濟師 Alex Grassino及高級環球宏觀策略師邵宇婷,分享他們對今次減息行動的觀點,以及剖析其對亞洲市場的潛在影響。

美國關稅對印度出口的影響

隨着印度進口美國商品的關稅上升,本文將從整體貿易動態、特定行業風險和宏觀經濟的角度,審視相關措施可能造成的影響。儘管在中期內,美印雙方透過談判達成協議仍是最有可能出現的結果,但我們亦會評估關稅持續構成的風險,並探討印度當局潛在的政策回應。

鑑於疫情再度爆發,現時大部分東南亞國家的經濟復甦顯得較為疲弱。疫苗接種步伐相對較慢,加上更具傳染性的Delta變種病毒擴散,對區內經濟造成損害。現時,我們預計本年增長前景預測將會被調低,但以下行業的公司有望造好:

亞洲股市在今年上半年表現分道揚鑣,預料分歧的趨勢將於下半年持續。北亞經濟體和新加坡的疫苗接種率較高,而且防控疫情措施的成效較佳,經濟應可維持長期增長;相反,許多東盟市場的經濟延遲復甦,可能要到2021年底或2022年初才會出現。各地復甦步伐分歧,為主動型經理提供在區內發掘優質公司的獨特機遇。

1 MSCI明晟亞太區指數上升1.39%(截至2021年9月10日),但北亞與東盟市場之間存在重大差異。

2 資料來源:彭博資訊,截至2021年9月10日。

3 聯儲局主席鮑威爾在新聞發布會上的演說 -- 2021年6月16日 (federalreserve.gov)。

4 中國人民銀行、歐洲央行、英倫銀行、澳洲儲備銀行。

5 總部設於中國的跨國企業在亞洲另覓供應鏈中心,以實現供應鏈多元化。