23/11/2020

彭德信 (Endre Pedersen), 亞洲(日本除外)定息產品部首席投資總監

Murray Collis, 亞洲(日本除外)定息產品部副投資總監

美國選民於2020年11月3日(星期二),投票決定誰將主宰華府的權力平衡。總統當選人拜登被宣布於11月7日(美國東岸時間)在選中獲勝。撰文之際(11月16日,香港時間)總統特朗普尚未正式承認落敗1。在本文中,亞洲區(日本除外)固定收益投資總監Endre Pedersen及亞洲區(日本除外)固定收益副投資總監Murray Collis分析美國大選對亞洲固定收益市場的影響,以及審視可望出現的利好宏觀因素,如何進一步強化穩健亞洲固定收益的基本因素。

整體來說,根據目前市場的基本預測(即拜登就任美國總統和國會維持分治局面),我們認為美國總統大選的結果應能利好亞洲固定收益市場。

經過連月馬不停蹄的競選活動及激烈的選舉過程,我們認為,前景轉趨明朗是利好市場的最主要因素之一。事實上,市場在11月初大選前夕,顯著波動及存在多項不確定因素,而大選結果帶動風險資產上升。我們預期以上情況將在短期內持續,並將特別利好新興市場資產,包括亞洲固定收益。

亞洲方面,我們預期拜登政府可能使政策更持續穩定。中美關係在過去四年來逐步惡化,特別是經濟關特別是經濟關係,加上貿易衝突持續,而政策突然改變更導致市況波動。雖然我們並不預期,中美雙邊關係能在短期內顯著改善,但華府的外交與經濟政策方針可望更加穩定,而且以持續一致的方式向外界表述。這將利好亞洲固定收益市場。過往,市場受困於反覆的政策方向,以及不明朗的行動前景。

全球採取寬鬆的貨幣政策及美元轉弱,將為利好亞洲固定收益債券的宏觀環境提供支持。疫情爆發,全球央行相繼減息,以緩衝經濟逆轉的影響。我們預期已發展市場的貨幣政策,將在短期內保持寬鬆,特別是美國,因為聯儲局修訂其通脹目標框架,預計未來兩至三年的利率將繼續接近零水平2。

除了聯儲局採取擴張性政策外,美國財政政策亦會轉趨積極。經濟刺激方案的最終規模和質素,將取決於總統當選人拜登與國會的關係,而增加聯邦開支(及聯邦赤字急增)和利率下調,將令美元受壓轉弱。我們認為,這股動力將利好人民幣和韓圜等個別亞洲貨幣。

美國大選結束後,亞洲固定收益的基本因素仍然穩健:經濟增長多元化、信貸表現穩健,以及名義和實質孳息率相對吸引。

疫情削弱全球經濟前景,為金融市場帶來動盪。亞洲亦不能倖免,受到封鎖措施和西方市場減少消費所拖累,區內經濟增長在第二季收縮。由於亞洲經濟體的性質各異,擁有多元化的增長模式,因此我們認為,該區仍然是全球增長前景最佳的市場。

根據國際貨幣基金組織的最新預測,雖然亞洲國內生產總值將錄得近年最大的跌幅,甚至遜於亞洲金融危機(1997至1998年)時期,但預期亞洲的收縮率將是各個主要地區中最低,並可能在2021年錄得全球最強的經濟復甦3。

以上的經濟表現,加上亞洲獨特的信貸結構,均有助亞洲信貸保持相對穩健。

全球市場在2020年第一季出現重大波幅,但亞洲投資級別債券僅微跌0.50%,而美國(-4.1%)和新興市場(-8.6%)投資級別債券則錄得較大的跌幅4。

亞洲的投資級別債券擁有獨特的結構,說明為何該區債券的表現有別於其他市場。摩根大通亞洲信貸指數(JACI)以投資級別信貸為主(77%)。此外,國有國有企業及半主權機構佔亞洲信貸市場頗高比重(約40%),它們獲得較多的經濟資源,包括政府支持和銀行貸款。

整體來說,我們認為亞洲無法倖免於全球信貸惡化的普遍趨勢,預計未來兩年,評級將陸續被調低,違約陸續會上升,但亞洲面對的問題將較其他地區溫和5。儘管亞洲區仍存在降級天使(即企業評級由投資級別降至非投資級別)的風險,但應低於全球其他市場6。

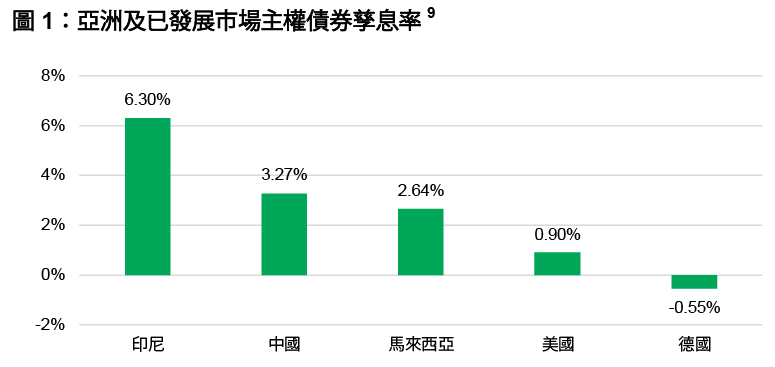

最後,亞洲債券的名義和實質孳息率,比其他已發展市場更為吸引。美國國庫債券及歐洲主權債券現時的名義孳息率均低於1%,部份債券的實質孳息率,甚至跌至負數7。反觀中國、馬來西亞和印尼等亞洲國家的主權債券孳息率仍然較高,通脹壓力亦有限(見圖1)8。

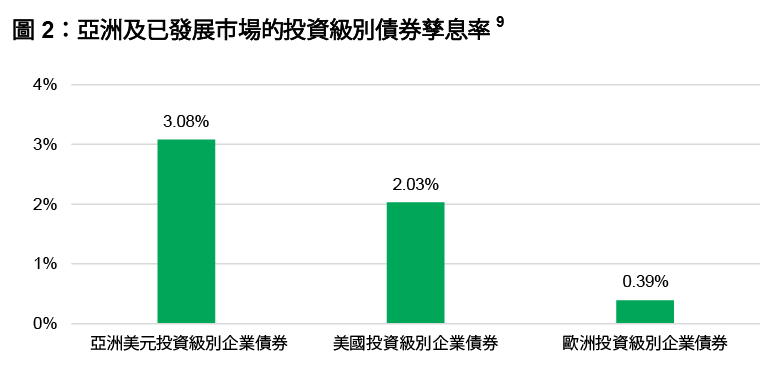

另外,當比較亞洲美元投資級別企業債券與美國及歐洲同類債券時,便會發現亞洲市場提供孳息溢價。

從另一個角度來說,實質利率較高亦代表當局尚有放寬貨幣政策的空間。鑑於通脹受控,個別亞洲市場可以透過下調名義利率來進一步放寬貨幣政策,繼而支持個別債券的價格。

假設現時就美國總統大選的基本預測成為事實,我們預計將利好亞洲固定收益市場。大選結果明朗化,加上華府政策可望趨於持續穩定,市場將作出正面的反應;投資者可以聚焦於基本因素,把握亞洲區獨有的增長動力和息差優勢。

油價對經濟及市場的影響

近期涉及伊朗的地緣政治緊張局勢,再度引發市場對油價及其可能帶來的經濟和市場影響的關注。亞洲區多元資產執行總監兼客戶投資組合管理主管高沛樂(Paul Kalogirou)分享了他的最新看法。

問與答:美國政府停擺對市場的潛在影響

美國參議院未能於限期前通過撥款法案,導致聯邦政府自10月1日起迎來近七年來首次停擺。我們的多元資產方案團隊分享了市場於過去美國政府停擺期間的表現,以及投資者在不確定性環境中可以如何自處。

關於聯儲局2025年首次減息的最新觀點

時隔九個月,美國聯儲局在美國時間9月17日宣布再次減息25點子,聯邦基金利率目標區間降至4厘至4.25厘。環球首席經濟師 Alex Grassino及高級環球宏觀策略師邵宇婷,分享他們對今次減息行動的觀點,以及剖析其對亞洲市場的潛在影響。

1 於2020年11月7日(星期六)美國東岸時間上午11時25分,美聯社報道拜登在家鄉賓夕法尼亞州獲勝後,拜登當選美國總統。他取得該州的20張選舉人票後,所得選舉人票總數已超過270張的勝選門檻;彭博資訊:「拜登宣布勝選,呼籲美國人修補分裂」,2020年11月8日;衞報:「特朗普拒絕承認落敗」,2020年11月7日。

2 《華爾街日報》,「聯儲局表示低息政策可能持續數年」。2020年9月16日。

3 國際貨幣基金組織2020展望(10月版):預計「亞洲及新興亞洲」經濟將在2020年收縮1.7%,為全球收縮率最低的地區。預計「低收入發展中經濟體」的收縮率較低,為1.2%,但這個類別以全球市場總計。預計在2021年,「亞洲及新興亞洲」經濟將增長8.0%,為各區中最高。

4 T摩根大通亞洲信貸指數(JACICTR)代表亞洲投資級別債券的信貸表現;摩根大通新興市場企業債券指數(JCMBCOMP)代表新興市場固定收益的表現;ICE美銀美國企業債券指數代表美國投資級別債券的信貸表現。

5 根據穆迪的基本預測,亞太區高收益非金融業企業的12個月歷史違約率將由2019年的1.1%上升至2020年的6.0%。

6 標準普爾,截至2020年6月30日。在2020年上半年,亞太區只錄得一宗降級天使。

7 截至2020年11月13日,美國10年期國庫債券孳息率為0.90%。

8 截至2020年11月13日,印尼10年期政府債券孳息率為6.30%。

9 彭博資訊,截至2020年11月13日。

油價對經濟及市場的影響

近期涉及伊朗的地緣政治緊張局勢,再度引發市場對油價及其可能帶來的經濟和市場影響的關注。亞洲區多元資產執行總監兼客戶投資組合管理主管高沛樂(Paul Kalogirou)分享了他的最新看法。

問與答:美國政府停擺對市場的潛在影響

美國參議院未能於限期前通過撥款法案,導致聯邦政府自10月1日起迎來近七年來首次停擺。我們的多元資產方案團隊分享了市場於過去美國政府停擺期間的表現,以及投資者在不確定性環境中可以如何自處。

關於聯儲局2025年首次減息的最新觀點

時隔九個月,美國聯儲局在美國時間9月17日宣布再次減息25點子,聯邦基金利率目標區間降至4厘至4.25厘。環球首席經濟師 Alex Grassino及高級環球宏觀策略師邵宇婷,分享他們對今次減息行動的觀點,以及剖析其對亞洲市場的潛在影響。