23/1/2024

你認為要儲蓄多少錢,才足夠應付長達二十年的退休生活開支?300萬港元?500萬港元?要安享晚年,追求的目標不僅是資產總值這個帳面數,還要計及通脹的因素,確保儲蓄經長年累月投資增值後,實質購買力足以應付退休所需。若投資策略過份保守,退休時可能成功保住本金,但輸給通脹。

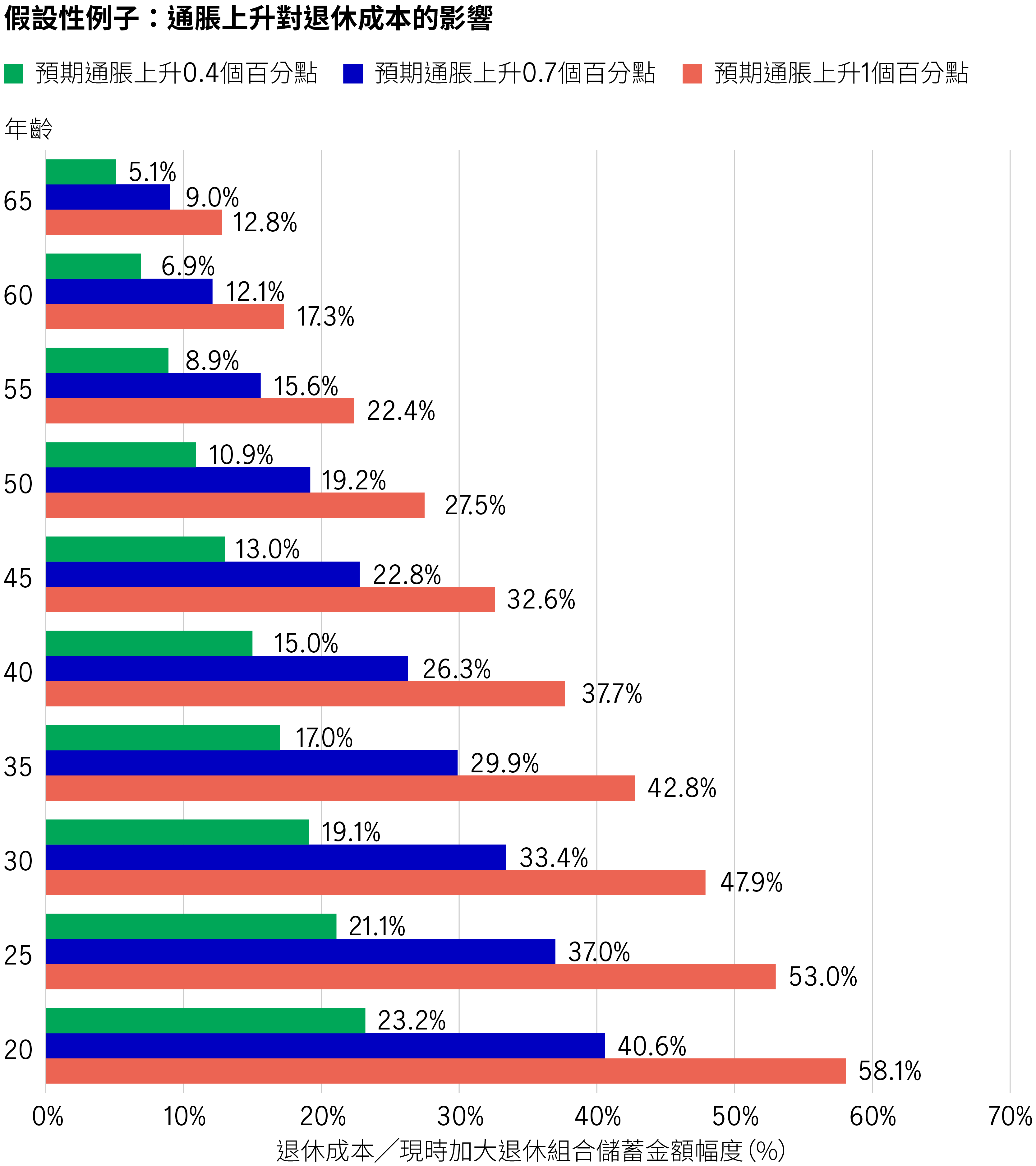

不要小覷通脹的殺傷力,即使是小幅度的上升 (隨時間複式上升),也會對退休生活造成沉重負擔,實際影響視乎預期通脹的變幅及年齡。簡單來說,年輕一群所受的拖累會較大,因為他們距離退休年齡較遠,高通脹有較長時間「發酵」,令錢變得「愈來愈唔見使」。

根據宏利投資管理的計算,假設有三名分別為25歲、45歲及65歲的投資者,退休年齡同為65歲及預期退休每年開支相同。我們發現:

從另一角度說,三位必須立即為其退休組合增加相應幅度的儲蓄/財富(即加大儲蓄金額),才可抵銷通脹的影響,並按照計劃每年拿取原定預算的實質退休金(扣除通脹因素後)。

宏利投資管理計算,截至2024年1月。

當然,要一筆過投入大量資金並非易事。如果這時沒有閒資,甚至對通脹置若罔聞,未來資產的購買力便會大打折扣。舉例說,假設物價每年以2%的速度上升,投資回報假設為每年0%(手持現金,不作投資)及1%(如較低風險投資,回報每年跑輸通脹)的話,35年後,實質購買力(經通脹調整後的資產購買力)將分別減少50%及29%之多!如投資回報升至每年2%,即與通脹升幅相同,實質購買力於整個投資期將維持不變,直到退休之年;如預期投資回報進一步升至 每年5%,由於回報跑贏通脹,實質購買力持續增加,退休時累積增幅達176%!(參考以下假設性例子)

假設:

以上例子僅供說明之用。

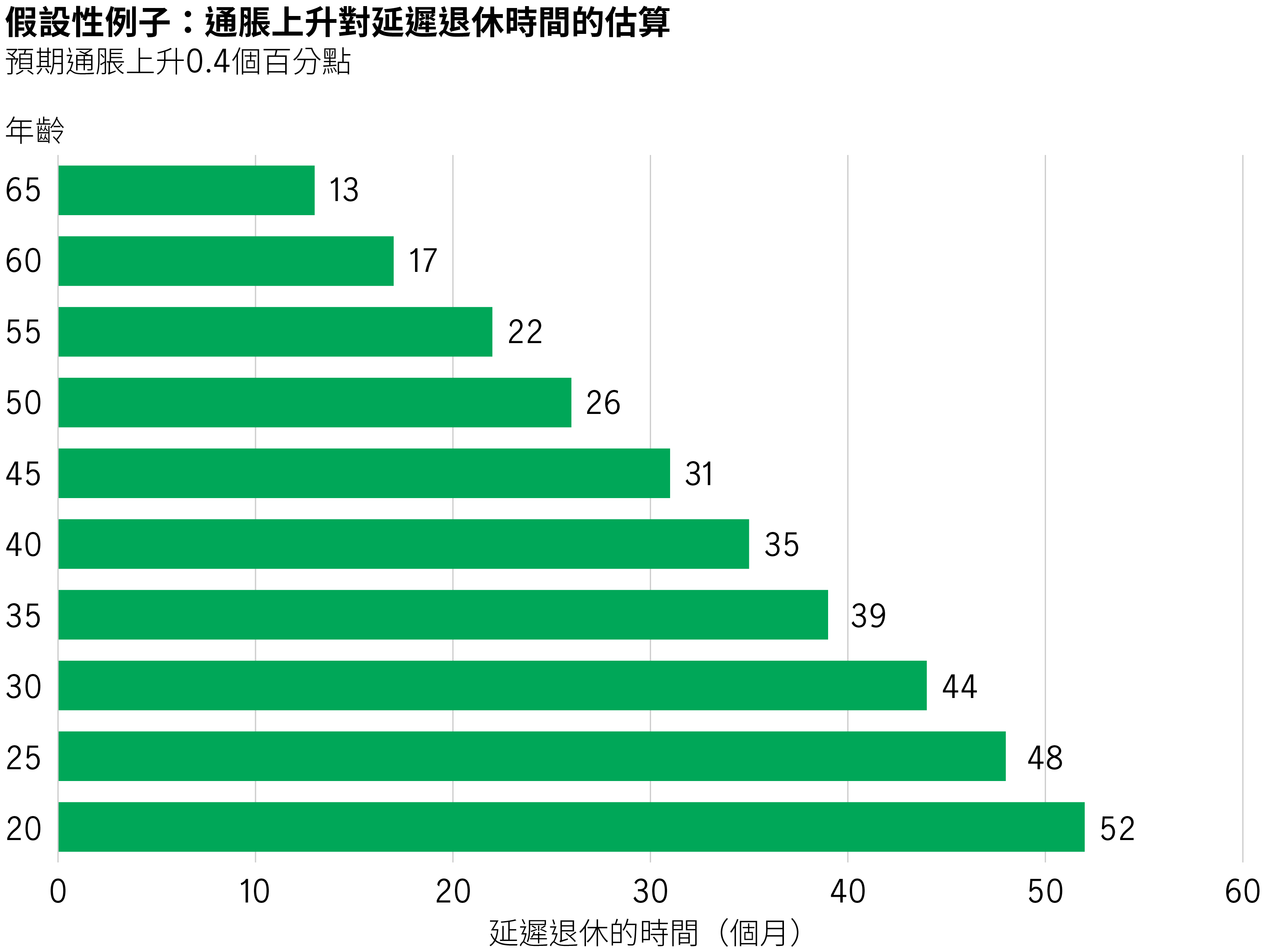

面對通脹趨升,卻無能力增資填補缺口,但又不想實質購買力被大幅蠶食的話,可考慮延遲退休年齡。

宏利投資管理計算,截至2024年1月。

參考以上例子,如果預期通脹升0.4個百分點,25歲、45歲及65歲的投資者便需要分別延遲退休48個月、31個月及13個月,才可儲足夠儲備,應付預算退休後開支。

沒有人能控制通脹的升跌,亦不能準確預測未來的通脹,但透過以上例子,大家應了解通脹上升對退休財務成本及計劃的影響。故此在規劃退休時,謹記要考慮通脹的因素。投資組合的增值幅度(組合回報)須跟得上甚至跑贏預期通脹。對於年輕的投資者,因距離退休尚遠,可承受的風險能力相對較高,投資組合宜側重潛在回報較高的資產,例如股票基金及債券基金。

1. 宏利投資管理計算,截至2024年1月。以上是假設性數學例子,僅供參考。多元資產方案團隊就實質利率、資產類別回報進行若干假設,而數據根據有關假設推算,個人的財務情況及目標不盡相同。

退而不休的豐盛生活

隨著醫療技術的進步,疫苗接種等措施普及,全球人口迎來新一浪的長壽浪潮,年過八十已經是一個新的常態。 因此要對退休生活有良好的規劃,包括維持良好體魄和選擇合適的退休地點,才能讓自己在退休後逾20年間,活得有價值。

不確定性因素增 善用較低風險基金 應對波動市

投資市場不確定性正在加劇,本文將介紹打工仔如何善用較低風險基金應對波動市,以減低受波動市況突襲所帶來的影響。

提取退休收益的策略:應對通脹的四個實用貼士

即使從工作崗位退下來,退休規劃其實仍未能劃上休止符。您必須定期審視提取策略及作出相應的調整,以防不斷變化的經濟情況令您大失預算。即睇四個實用貼士,避免您的退休儲蓄被通脹蠶食而提前耗盡。

退而不休的豐盛生活

隨著醫療技術的進步,疫苗接種等措施普及,全球人口迎來新一浪的長壽浪潮,年過八十已經是一個新的常態。 因此要對退休生活有良好的規劃,包括維持良好體魄和選擇合適的退休地點,才能讓自己在退休後逾20年間,活得有價值。

不確定性因素增 善用較低風險基金 應對波動市

投資市場不確定性正在加劇,本文將介紹打工仔如何善用較低風險基金應對波動市,以減低受波動市況突襲所帶來的影響。

提取退休收益的策略:應對通脹的四個實用貼士

即使從工作崗位退下來,退休規劃其實仍未能劃上休止符。您必須定期審視提取策略及作出相應的調整,以防不斷變化的經濟情況令您大失預算。即睇四個實用貼士,避免您的退休儲蓄被通脹蠶食而提前耗盡。